关于$中国平安(SH601318)$ 先发美元可转债,再注销回购的A股这套组合拳,我说一下自己的看法,大家看看对不对:

首先,A比H有溢价,但是注销A,发美元可转债,是因为A不可以低于净资产增发,转股价格有20%-30%的溢价,还是要低于净资产。即使可转债定义是“债”,为规避微词,发的美元债;

其次,发美元债还有另一重考虑。美联储三季度降息几乎是板上钉钉了,在美元高位发行美元债,待后续美联储进入降息周期,人民币兑美元会有一个升值的表现(考虑7月11日美联储公布6月份CPI时,人民币兑美元拉升几百个点)。而美联储近几年加息-降息的货币转换周期大致是3年一个轮回,中国平安恰巧在3年后的2027年夏天能够提前回购,而不必等到2029年。于是此时发美元可转债,平安能够赚到后续汇差;

再次,可转债的利率并不是大家理解的美元存款利率,是0.875%,远低于美元定存利率;

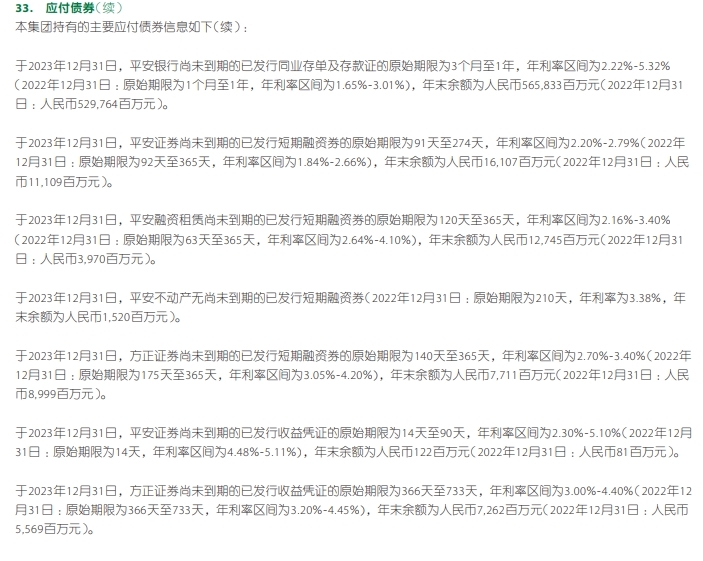

最后,中国平安长期有一些资本补充债、公司债、次级公司债或者是私募债,利率大多在3%-4%之间,金融公司都是这样,并不是金融公司就没有应付债了。发低利率的美元可转债替换原来高利率的债,似乎也没什么问题。

当然还有中国平安的核心偿付率和综合偿付率的问题。平安虽然现在两个偿付率都高于50%和100%的红线,但利率降低以及股票类资产波动(尤其是股权类资产比例增加的情况下)均对偿付率有负面影响,总不能等到火烧到眉毛上了再融资!#中国平安称股价被严重低估#

追加内容

本文作者可以追加内容哦 !