文丨惠凯

中国平安计划发行美元可转债,募资用于满足未来以金融为核心的业务发展需求等

7月16日,中国平安股价下跌了3.15%。中国平安是基金重仓股。iFinD显示2024年一季度末,有358只基金重仓平安A股,平安A股今年上涨了2.2%。

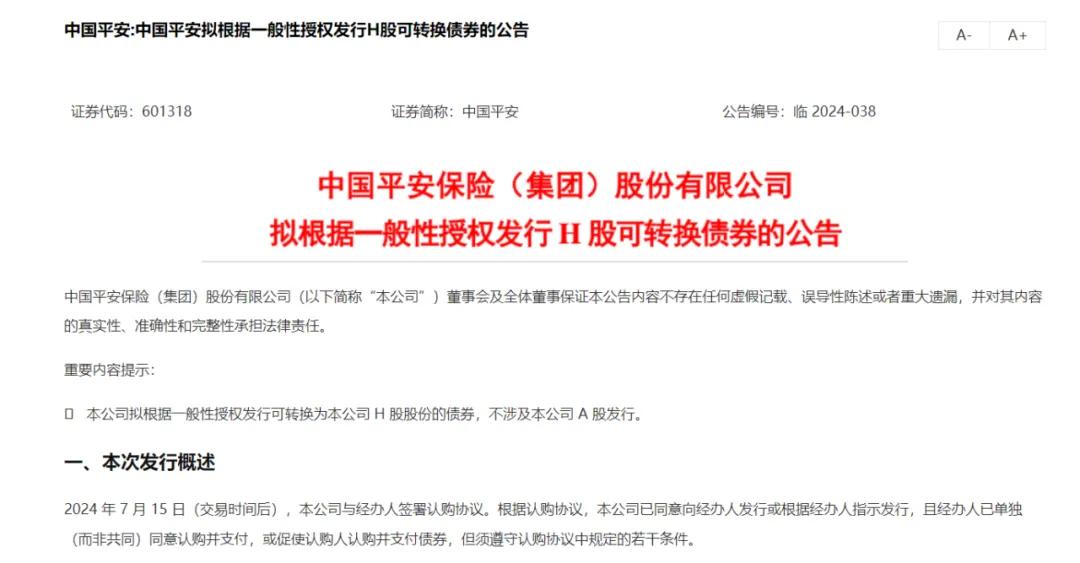

7月15日晚,中国平安发布公告称,公司计划发行美元可转债,募资用于满足未来以金融为核心的业务发展需求、补充本集团的资本需求,支持医疗、养老新战略发展的业务需求等;同时用作一般公司用途。

中国平安缘何此时发行美元可转债?

长江证券分析师认为,可转债利息较低,条款更灵活。而据彭博社报道,该笔可转债的预期年化票面利率是0.375%-0.875%,规模35亿美元,2029年到期,显著低于当前普通美元公司债的发债成本。募资投入到平安的医养生态圈业务,有助于推升获客、改善定价能力。

另外,美元可转债兼具股、债属性,条款更灵活。长江证券分析师认为,如果投资者选择转股,将改善险资的偿付能力、提升持续经营能力。

iFinD显示,截至2022年末、2023年末,中国平安的核心偿付能力充足率分别是166.36%、160.26%。

受新会计准则实施、股市和国债市场波动,以及业务规模扩张的影响,今年以来,部分险企的偿付能力充足率有所下行。iFinD显示,披露了一季度偿付数据的两家A股险资新华保险、中国人寿,一季度的核心偿付能力充足率均比2023年末有所下降,险企补充资本的迫切性较强。

由于估值低,以及再融资审核节奏放缓,部分险资加大永续债融资力度或实力较强的股东主动增资。公开信息显示,2024年上半年近20家险企寻求增资及发债,有4家保险公司发行资本补充债和永续债超200亿元。

有业内人士指出,发行美元可转债不仅有利于支持企业的发展,也是充分利用外资的重要形式。

公开信息显示,2024年以来,京东、阿里巴巴、携程、紫金矿业等上市公司,尤其是不少龙头中概股都公开发行了美元可转债/可转换优先票据,比如阿里今年5月底公告计划发行50亿美元的美元可转债,2031年到期、票面利率低至0.5%;携程今年6月公告计划发行15亿美元的美元可转债。

部分险资PB破净

投资者期待注销式回购

在发布美元可转债发行预案的同时,中国平安还公告称,将注销一部分库存股。

公告显示,2021年-2022年8月,中国平安回购了1亿股A股股票,占公司总股本的0.56%。这部分股票原计划用于员工持股,“基于对本公司未来发展的信心,为维护广大投资者利益”,平安现变更股票用途、计划注销这部分股票(注销方案需董事会、股东大会的审议和金融监管总局的批复)。

值得一提的是,中国平安上次注销A股股份是在2023年6月,彼时注销了7000万股2019年回购的股票。

iFinD显示,目前多数险企估值较低,有的处于破净状态。除中国人寿PB(MRQ)达1.85,其他5家A股险资中,中国太保、新华保险的PB均位于1左右,其他3家破净。尤其是部分港股上市的险企估值较低。受资本压力、监管审批等内外部因素的影响,实施回购的险资尚不多。

在近期召开的股东大会和投资者交流会议中,有不少股民表达了期待险企回购的意愿。例如中国人保今年6月底召开2023年度股东大会,有中小股东建议人保旗下的中国财险(2328.HK)回购一定股份(中国财险的最新市净率是0.8倍PB)。

本文作者可以追加内容哦 !