今天A股罕见翻红,

早盘三大指数一度全绿,内资主力一度净卖出近百亿。

收盘全线翻红,内资主力净卖出45亿。

之前道人就说过,

只要内资主力这货不上百亿地疯狂大甩卖,A股一般不会大跌。

如果这货能买点,配合GJD抄底“救市”,A股大涨基本上就是板上钉钉。

从这几个月的行情来看,这个“规律”还没被打破过。

今天这波反转,还是相当给力的,

我们重仓的黄金股大涨3.1%,领涨全A,

自从去年11月20日重仓以来,道人黄金股ETF已经赚了36%以上,

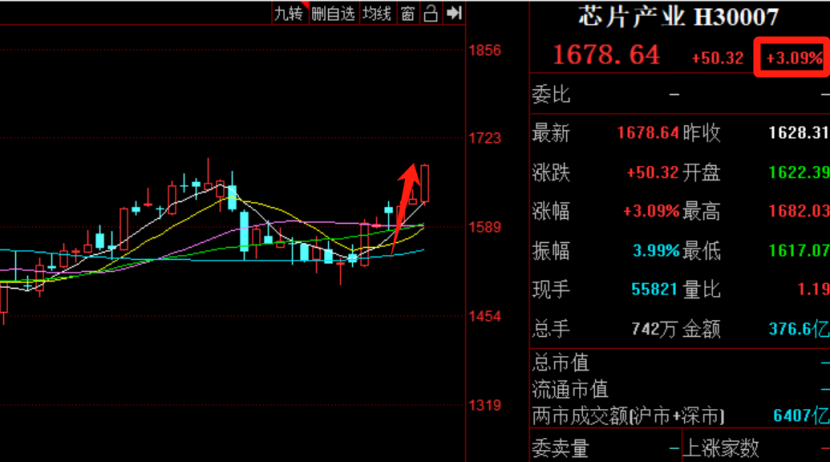

我们之前在低位布局的芯片产业大涨3.09%,紧随其后。

这波大涨过后,道人的芯片产业已经赚了近10%

上周四道人就说过,

A股下波反转,半导体可能会成为主线。

目前来看,随着二季业绩改善的越来越多,这个逻辑正在慢慢兑现。

01

聊聊新指数和分红

昨天下午,上交所发布公告称,

要在7月29号上线一个进化版上证指数——上证收益指数。

指数代码是000888,以2020年7月21日为基日,3320.89为基点。

之所以说是“进化版”,是因为相比上证指数,上证收益把分红也都算到了指数点位涨幅里。

比如一家上市公司的股价是100元,每股分红了5元,股价在除权后会变成95元。

那么它在上证指数的价格就是95元,在上证收益的价格就会按100元来算。

所以上证收益的长期表现,肯定比上证指数更好。

20年7月21日到昨天,上证指数跌了10.45%,而上证收益只跌了1.49%。

这个指数当然不会替代上证指数,

不过却可以轻松转移市场关注的焦点,毕竟大家都喜欢看涨得厉害的。

这样既可以避免上证指数万年3000点的尴尬,又体现了新国九条重视分红的理念。

最关键的是,3000点保卫战,不费一兵一卒,就轻松进阶到3300点保卫战。

实在是“妙”啊!

不过说实话,对于这种“面子”工程,道人实在是不想多说。

关于分红,道人倒是更想和大家聊一些“里子”。

分红来自于企业实打实地利润,

企业利润分为两种,

(1)限制性利润,简单讲就是无法提现给股东的利润

比如一些高科技企业,为了保持竞争力,必须拿出很大一部分利润搞研发。

很多制造业,为了扩大规模效应,保持竞争力,必须拿很大一部分利润来扩建厂房、换新折旧。

(2)非限制性利润,简单讲就是公司可以自由支配的利润

也就是一家公司在扣除所有的研发、换新折旧等必要性支出后剩下来的可支配利润。

不论是企业的分红还是股票回购,都来自于这一部分利润。

对于投资者而言,在企业已经发展成熟的情况下,自然是非限制性利润越高越好。

这是判断一家企业/一个行业商业模式给不给力的重要指标。

为啥很多人都说白酒商业模式好?

一个重要原因:

白酒不仅利润率高,而且非限制性利润占比极高。

除了偶尔需要扩建一下厂房,基本上没啥重大强制性开支。

尤其是茅台五粮液这种行业龙头,每年净增几百亿现金流,谁看了不眼馋?

当然了,即便是非限制性利润再高,商业模式再好,也不能忽略行业周期。

尤其是对于大多数投资期限3—5年,风险承受能力一般的散户而言。

行业周期带来的波动和收益,大概率要大于商业模式。

当然,如果把时间拉长到10年、20年甚至更久,商业模式的威力就会越来越大,大到足以带我们穿越行业周期。

在商业模式和行业逻辑不变的前提下,股价越跌你一定是越兴奋的。

因为这意味着你能以更低的成本买入更多股权,拿到更多分红。

很多资金量大、投资期长、看重分红的朋友应该深有体会。

02

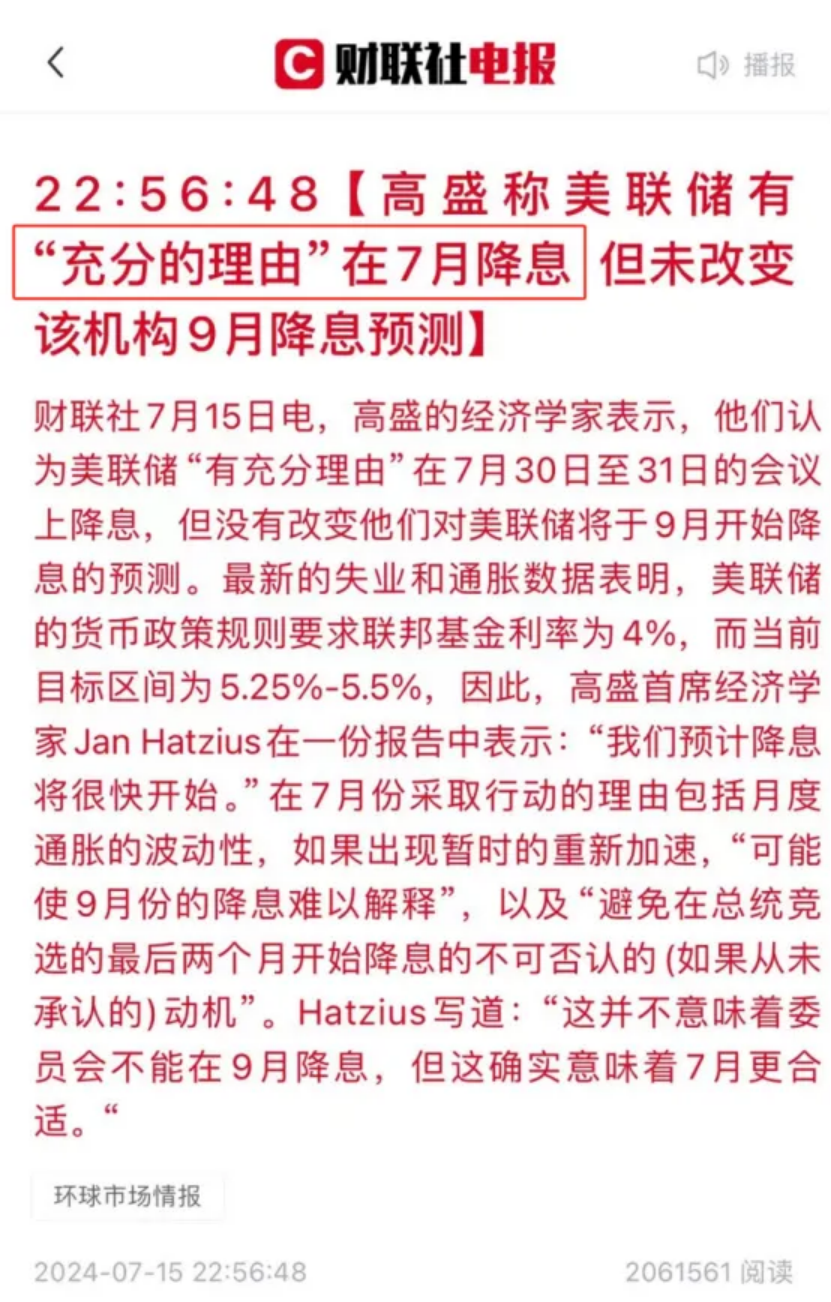

老美可能真的憋不住了!

今早,美联储主席鲍威尔再次放鸽,直言:

如果等通胀降到2%再降息,就会等太久! 潜台词: 老美要憋不住了,可能会提前降息!

不仅是鲍老头,美国头部投行高盛首席经济学家就高呼: 9月份降息太晚了,应该7月就降息!

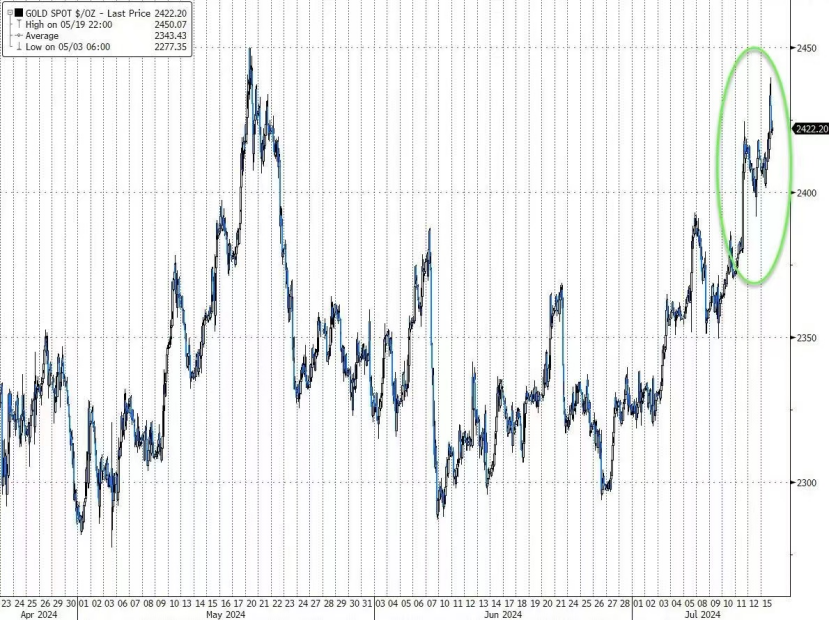

消息出来后,国际金价盘中一度飙升至2439美元/盎司,距离突破5月20日的历史新高(2450美元)仅一步之遥。

今天我们的黄金股ETF和黄金ETF大涨,也和这个消息有关。

很多朋友问道人,

你不是说老美降息会利好所有以美元计价的优质资产吗(港股、黄金、美债等)

同样受降息利好影响,为啥黄金涨了,港股跌了?

这里必须要注意一点:

老美降息的利好,是有等级划分的。

和降息的关系越直接、越纯粹,降息的利好等级也越高。

(1)最高级是美债

因为美债几乎只受老美降息影响。

只要老美降息周期开启,就意味着美债牛市到来。

(2)次等级是黄金,

黄金作为避险资产,除了受老美降息影响,还受国际局势,市场供求关系影响。

在国际局势和市场供求关系没有太大变数的情况下,老美降息,黄金也会走牛。

(3)再次等级是港股

港股作为离岸市场,以美元计价,基本面背靠大陆市场,

不仅受老美降息影响,还受自身业绩(基本面),大陆经济影响。

最近港股大跌,很大程度和6月我们的经济数据不及预期有关。

影响因素越多,需要考虑权衡的点也就越多。

在仓位布局、节奏控制上也就会有较大区别。

你们别看我每次发车时只是简单写写操作,和大家扯扯市场行情和核心逻辑。

每一项发车操作背后的重要影响因素、核心逻辑是啥?

仓位怎么分配,如何在风险可控的情况下把握机会?

投资节奏如何把握,怎样发车能更好地适配周期?

……

所有的问题,都需要深入思考,审慎抉择。

看到这里,很多朋友应该明白为啥道人最近疯狂发车美债组合了。

关于美债组合,这里有个情况需要和大家说明一下。

因为最近抢购美债基金的太多了,很多美债基金最近都在加速限购。

包括道人组合里的美债基金,目前大部分限购额度都是单日限购1万。

组合里一共10只美债基金,有个别比较好的配置比例是15%。

也就是说,单次买入额度超过6.6万,就会达到一些基金的单日买入上限。

超过上限的部分会先买成货币基金,等第二天有了额度后,会继续买成美债基金。

所以如果单次买入额度较大,在买入前几天货币基金的占比会比较高。

后面慢慢换成美债基金后,货币基金和美债基金的仓位都会恢复正常(货币基金占比5%左右,美债基金占比95%左右)

所以,在买入前期出现货币基金仓位较高的情况,大家也不必担心。

$易方达蓝筹精选混合(OTCFUND|005827)$ $中欧医疗健康混合A(OTCFUND|003095)$

本文作者可以追加内容哦 !