·聚焦:人工智能、芯片等行业

欢迎各位客官关注、转发

前言: 随着数字娱乐行业的蓬勃发展,游戏服务市场已成为全球经济中一个不可或缺的组成部分。

游戏行业的每一次重大并购都可能引发行业的连锁反应,影响着无数玩家和从业者的未来。

作者 | 方文三 图片来源 | 网 络

70倍PE买了一家做[翻译]的公司

7月3日,EQT宣布与知名游戏服务提供商Keywords达成了最终现金收购协议,旨在以22亿英镑(约合204亿人民币)的总额将其从伦敦交易所私有化。

此次交易得到了淡马锡加拿大养老基金投资委员会(CPP Investments)的参与。

三家机构在收购实体中将分别持有51%、24.5%和24.5%的股份。

此次收购由EQT旗下的霸菱亚洲第八期私募股权旗舰基金(BPEA Fund VIII)主导。

该基金在2022年完成募集,规模高达112亿美元,当时被公认为亚洲地区史上最大的PE基金之一。

EQT此次提出的要约收购对Keywords而言,无疑是一个极具吸引力的价码。

在EQT首次发出收购报价前的5月17日,Keywords的市值仅为13亿英镑,这意味着EQT的报价溢价率高达66.7%。

据EQT披露,收购Keywords的交易完成后,BPEA Fund VIII将实现65%至70%的投资完成率。

值得注意的是,EQT为Keywords开出的22亿英镑估值显得异常高。

考虑到Keywords 2023年经调整后的EBITDA为1.39亿英镑,这一估值相当于EBITDA的16倍,远超一般并购交易水平。

若以2023年3500万欧元的净利润计算,PE倍数更是超过70。

倘若收购顺利完成,这将成为视频游戏服务行业内的一次重要整合,显著增强EQT的投资组合实力,并巩固Keywords Studios在市场上的稳固地位。

同时,这一行动亦进一步印证了私募股权投资者对语言服务行业的持续关注与青睐,充分彰显了该行业所蕴含的强劲增长潜力和深远的战略意义。

在全球PE界,殷拓集团声名显赫。1994年,由瑞典瓦伦堡家族支持,瑞典银瑞达集团创立了殷拓集团。

殷拓集团已募集620亿欧元,金主包括纽约市退休基金等。目前在管资产466亿美元,是欧洲顶级PE。

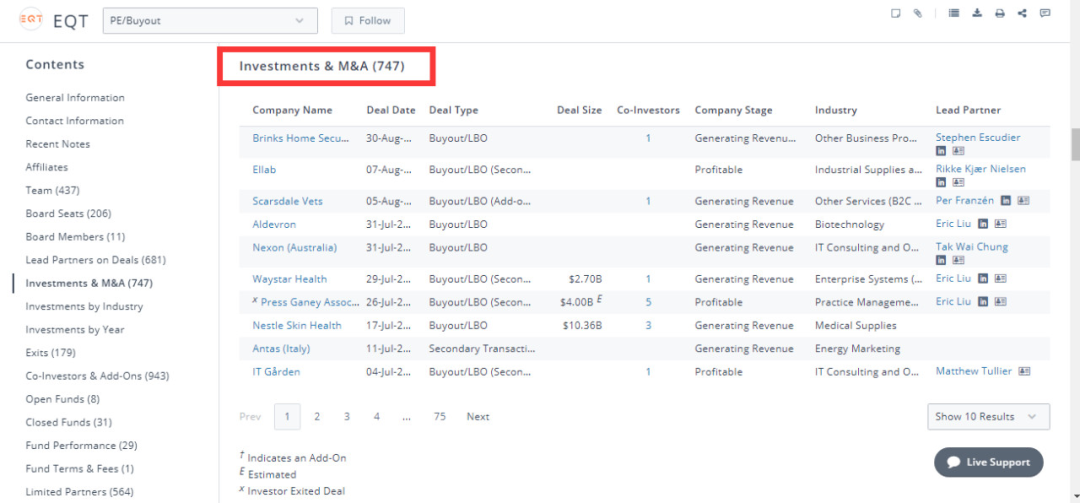

殷拓集团投资、并购747起,主要投向B2B、B2C、信息技术、医疗健康等领域。

殷拓集团2006年涉足亚洲,投资近20家企业,殷拓大中华基金Ⅱ专注大中华地区中型企业收购和投资。

2018年,殷拓集团募集8亿美元,投资大中华和东南亚高增长企业,主要投向医疗、服务业、消费品等领域。

游戏领域持续增长的鲜有案例

EQT对Keywords的收购发生在全球游戏技术服务市场持续增长的背景下。

考虑到Keywords在游戏本地化领域的领先地位和高增长潜力,EQT的收购时机把握得当。

Keywords作为游戏服务市场的规模化企业,具有明显的稀缺性,这是EQT高估值的主要逻辑之一,其增长更显难能可贵。

此外,Keywords 的增长战略,即通过建立全球平台为电子游戏和娱乐行业提供解决方案,与 EQT 的发展规划相契合。

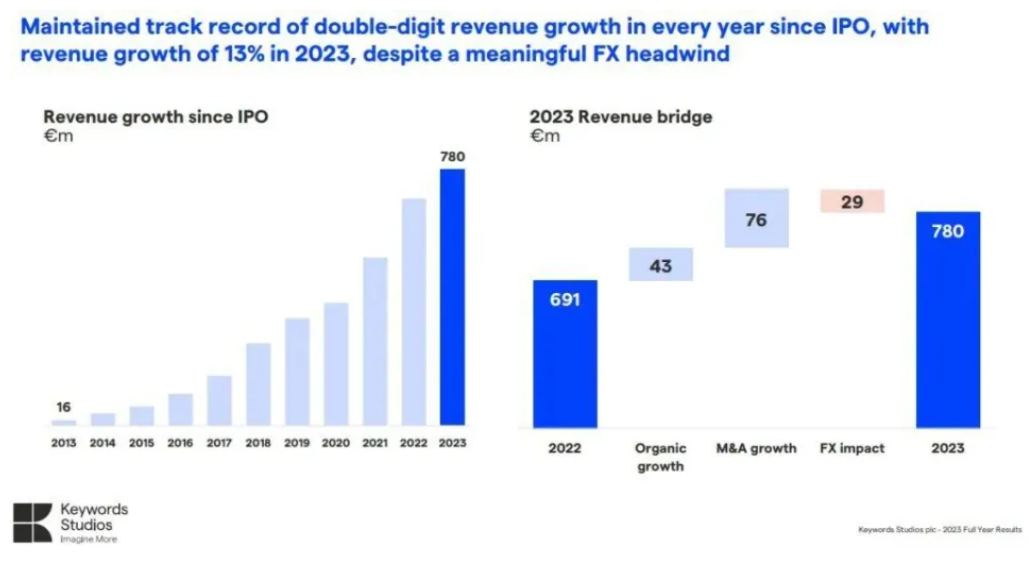

在2013年Keywords公司上市之际,其市值仅为5000万英镑,并且该年度的营收仅为1434万欧元。

然而,经过短短十年的发展,Keywords的营业收入实现了显著增长,高达50余倍,同时其估值也增长了40多倍。

尽管过去三年全球游戏行业面临不景气的挑战,据Newzoo的报告,2023年全球游戏市场收入达到1839亿美元,但增速仅为0.5%。

尽管行业环境对Keywords的业绩产生了一定影响,但该公司依然保持了稳健的增长态势。

具体而言,从2021年至2023年,Keywords的营业收入分别为5.1亿欧元、6.9亿欧元和7.8亿欧元,三年内实现了53%的增长。

这一成绩充分展现了Keywords在逆境中的韧性和竞争力。

Keywords Studios 在 2024 年 Nimdzi 100 报告中位列第五,其收入达到 8.442 亿美元。

该公司专注于为动视暴雪、艺电和腾讯等核心客户提供全面的游戏开发支持、本地化及测试服务。

作为一家视频游戏行业的领先外包服务提供商,Keywords Studios总部位于爱尔兰都柏林,拥有覆盖26个国家的强大网络,包括超过70个工作室和13000多名员工。

该公司为全球前25大游戏发行商提供包括艺术、游戏开发和音频在内的多元化服务,通过统一的解决方案和遍布全球的工作室网络,助力项目实现其潜力,并推动长期增长。

目前,Keywords Studios 已构建起三大核心业务线:Create(艺术创作与游戏开发)、Globalize(音频服务、本地化及本地化测试)和Engage(玩家与营销支持),以确保为游戏开发的整个生命周期提供全面而周密的保障。

至今,Keywords Studios 已成功收购超过74家公司,其业务横跨4大洲,在20个国家拥有超过50家工作室和上万名员工。

该公司曾参与开发《光环》、《战争机器》、《塞尔达传说:荒野之息》、《黑暗之魂》、《英雄联盟》、《堡垒之夜》、《皇室战争》和《毁灭战士》等众多知名游戏,并服务了超过900家客户。

其中包括动视暴雪、万代南梦宫、B 社、EA、Epic Games、科乐美、微软、Netflix、拳头、SE、Supercell、Take Two、育碧以及腾讯游戏等,其中 23 家全球前 25 的发行商已成为其固定客户。

伦交所AIM的灵活性为Keywords提供业务支持

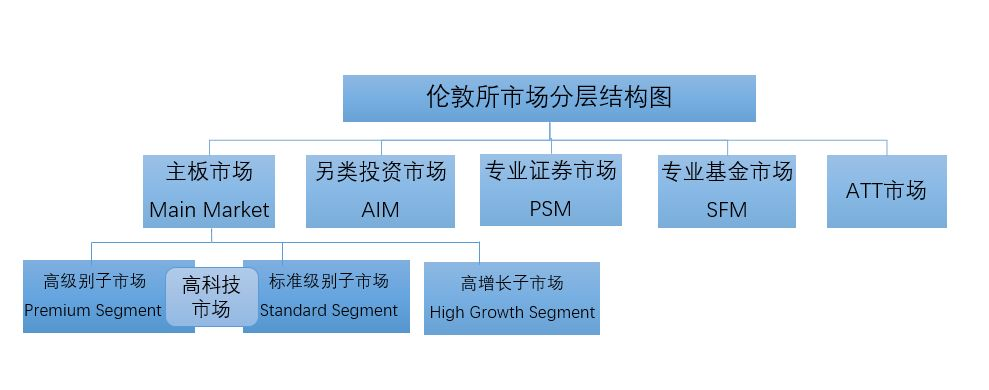

Keywords目前在伦交所AIM市场挂牌交易(Alternative Investment Market),这是伦交所专门为中小企业打造的[二板]市场,定位类似于中国的北交所或新三板。

伦敦证券交易所已逐步建立起一套完善的内部多层次资本市场架构,涵盖主板市场(Main)、另类投资市场(AIM)、专业证券市场(PSM)及专家基金市场(SFM)四大核心板块。

另类投资市场(简称AIM市场),作为伦敦证券交易所旗下的创业板市场,自1995年6月成立以来,专注于满足小型、新兴及成长型企业的首次公开发行(IPO)及后续融资需求。

至今,已有超过2000家公司在AIM上市,其中海外公司达212家,累计筹资金额高达190亿英镑。

短短十年间,AIM市场已跃升为全球中小型企业的主要融资平台。

AIM市场由来自40多个不同行业的公司组成,拥有独立的运营规则和管理机构。

其显著特点在于较低的上市标准,不设最低历史业绩要求及公众持股量限制。

新兴公司在申请AIM上市时,仅需确保拥有足够的运营资金以支持至少未来12个月的运营需求。

若公司主营业务的盈利记录不足两年,持有10%或更多股份的董事和雇员需承诺至少在公司上市后的一年内不出售任何股份。

AIM市场亦强调专业顾问(保荐人)的重要性,他们在公司上市过程中提供全面披露支持及持续合规协助。

与纳斯达克市场相似,AIM市场亦具备高度的包容性,欢迎全球范围内符合条件的科技创新公司前来上市。

根据伦敦证券交易所(LSE)的数据,已有来自超过100个国家的企业在AIM成功上市。

对于已在其他市场上市的公司,若其所在市场位列伦交所指定名单,且证券交易已满18个月,仅需提交详细的上市前声明,即可顺利在AIM市场上市。

AIM市场为规模相对较小、正处于高速发展或初创阶段的公司提供了一个理想的上市平台。

其采用的[遵守或解释]监管模式,旨在进一步降低中小企业的上市和融资难度,同时确保市场投资者得到一定程度的保护。

当上市公司选择不遵守相关规定时,需给出合理解释。若投资者不接受该解释,可通过市场行为对公司形成约束。

结尾:

鉴于估值水平相对较低的现状,外国公司积极涉足英国上市公司收购,本次潜在收购亦属此广泛趋势的延续。

在此趋势的推动下,零售和资产管理等行业已见证了频繁的收购活动。

而Keywords即将被EQT收购的案例,更是显著体现了这一趋势,并凸显了私募股权投资在语言服务行业中日益凸显的重要性。

部分资料参考:东四十条资本:《英雄联盟的[翻译官]卖了200多亿》,投资界:《背靠蔡崇信老东家,这个欧洲PE豪门,要IPO了》,机构投资者评论:《「殷拓EQT」今年已募近290亿美元》,吾知外语达译通:《Keywords Studios接受殷拓集团28亿美元收购要约》,未央科技weiyangx:《AIM:为中小企业量身打造的伦交所二板》

本公众号所刊发稿件及图片来源于网络,仅用于交流使用,如有侵权请联系回复,我们收到信息后会在24小时内处理。

END

本文作者可以追加内容哦 !