昨天留言区有个小伙伴说得挺好的,今年如果不看A股,其他资产都会让人有一种恐高的感觉。

美股:道指和标普500昨晚都是创下历史新高,纳指前几天历史新高,主要得益于几个大公司,大公司享受到了新一轮的全球半导体周期,也享受到了美国经济的整体强劲。美股里的其他公司并不好,今年以来美股的涨跌幅中位数是2.8%,远逊于几大指数。

按照当前市场预期,美国的经济大概率会软着陆,不管是拜登还是特朗普,都不大可能放弃财政刺激,企业盈利增速不至于大跌,叠加货币进入宽松周期,美股不至于大跌。

美国企业里对利率敏感的行业,我觉得潜在涨幅可能会更好一些,比如房地产链条,创新药等。

美债:这个逻辑简单一些,美国不可能一直承受高利率,即使是鲍威尔一直说未来中性利率可能抬升,那也得这轮大幅度的宽松过去之后再看看。疫情前美国的M2增速只有6%,疫情那几年干到了25%,所以别对经济的自然增长太自信,发达经济体是难以承受长期高利率的。

当然美债里目前还是更多看看短债,短债受到货币政策的影响更大,长债受到经济增长和通胀的影响更大。

等后续居民和企业债务置换到高利率贷款时,再看看美国经济到底是什么成色。

黄金:主要看美元的强弱势周期,过去几年美国经济强劲,主流货币里可能就英镑比美元强,日元这种更是被打得满地找牙,后续日元被干预,美国开始降息,强势美元会有所弱化,如果特朗普上调,强调美国出口和制造业,弱势美元的概率会大大增加。

另外,不管是共和党还是民主党,短期内都不会去解决财政赤字的问题,美国这么撕裂的情况下,任何的经济上的放松都会导致选举的溃败,不财政刺激哪来的经济增速?巨大的财政赤字长期就是对黄金的背书。

其他商品:黑色系的需求端完全没有看点,16年供给侧改革后,剩下来的企业基本都是大企业,行政命令关闭产能的概率不大。需求端23年全国固定资产投资增速是2.8%,今年上半年是3.9%,刚刚够这些企业挣扎在温饱线上。

国际定价的铜今年上半年讲的是二次通胀的逻辑,叠加自身新能源替代产生一定的新增需求,但前者才是主要逻辑。

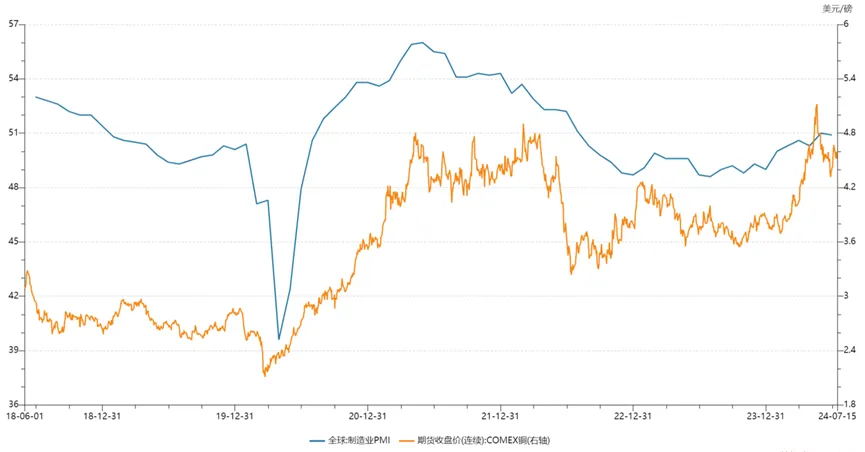

铜跟全球制造业PMI关系比较紧密:

参见上图,今年一季度炒了一波铜,也是因为全球制造业PMI连续上行,并在24年1月份站上50,当前已经连续5个月站上了50。

今年全球经济继续弱复苏,美元走弱,铜后续并不看空,但是涨得可能会比较慢。

中债:这个最近说了很多了,21年初到现在,已经走牛很久了。

如果是看三五年长期的话,中国的利率一定会往下走,因为人口和产业到了临界点,但是半年甚至是年度级别,也可能会有反弹。

当前十年期国债收益率是2.26%,央行中意的水平是2.5%~3%,市场不相信,更相信经济数据,可以说现在这个位置包含的预期是经济比较差,而且央行未来会降息。当前位置判断难度也不小,只能是趁大跌捞。长期做多跟做波段并不矛盾。

A股的成长股:

这块可能是最让人纠结的,因为A股的确有一些不错的成长股,看增速看护城河和空间,都不错,但都需要背负A股这个巨大的负向贝塔。

但我依旧认为,站在一个偏中期一两年的维度,相较其他资产,A股的成长股当前的预期差反而是比较大的。

半导体的上行周期、AI的产业落地的自动驾驶和手机智能助理、整车的全球出海、创新药行业等,都会有不错的机会,而且现在也是布局的比较好的时候。

至于其他的价值股、消费股等没法看增速的行业,绝大部分时候都是宏观变化和风格博弈的产物。说白了拿了这些公司可能并不是你微观研究做得好,而是你站对了宏观,但是表达宏观的方式有很多种,而且其他方式还更高效。

以上的这些类资产,今年都是牛市,只是大小牛有区分而已。当然还有其他资产,比如农产品、欧债等,更偏一点,我现在研究也不算多,有机会再说。

......

#三光伏巨头同日官宣出海,影响几何?#

#黄金创历史新高!美国9月铁定降息?#

#李大霄:珍惜地平线下的宝贵时光#

本文作者可以追加内容哦 !