美股也有离谱的预测。

近日,全球顶级科技投资人詹姆斯·安德森预计,英伟达未来十年内市值可能接近50万亿美元。

据金融时报援引科技投资者詹姆斯·安德森(James Anderson)的观点称,芯片制造商英伟达的市值在未来十年可能达到近 50 万亿美元——超过整个标准普尔 500 指数的当前市值总和。

他表示:“在最乐观的情况下,英伟达的潜在规模将远高于我以前见过的任何规模,并可能使市值达到数万亿美元。这不是预测,而是一种可能性,前提是人工智能能为客户服务,并且英伟达的领先地位不会改变。”

安德森表示,该公司“持续的迅猛发展、在硬件和软件方面的竞争优势以及企业文化和领导力正是我们所寻求的”。

安德森在今年致投资者的一封信中概述了英伟达是一家极端的赢家公司。

他写道,数据中心对 AI 芯片的需求实际增长似乎每年约为 60%。展望未来十年,他表示,仅数据中心收入 10 年内增长 60%,且利润率保持不变,就将带来每股 1,350 美元的收益和每股约 1,000 美元的自由现金流。假设自由现金流收益率为 5%,那么 10 年后英伟达的每股价值可能达到 20,000 美元,相当于市值达到 49 万亿美元。安德森认为,出现这种情况的概率为 10-15%。

目前标准普尔 500 指数中所有公司的总市值约为 47 万亿美元。

安德森说:“GPU 在人工智能(不仅仅是人工智能)中的应用发展过程非常漫长,从兴奋到潜在的停顿,再到行业转型,这对我们来说是最重要的。”

他补充称,股价走势可能会波动很大,如果英伟达出现一次或多次 35%-40% 的下跌,他不会感到惊讶 —— “这就是会发生的情况,我希望我们在这种情况下买入更多股票”。

Nvidia 面临的 4 大威胁

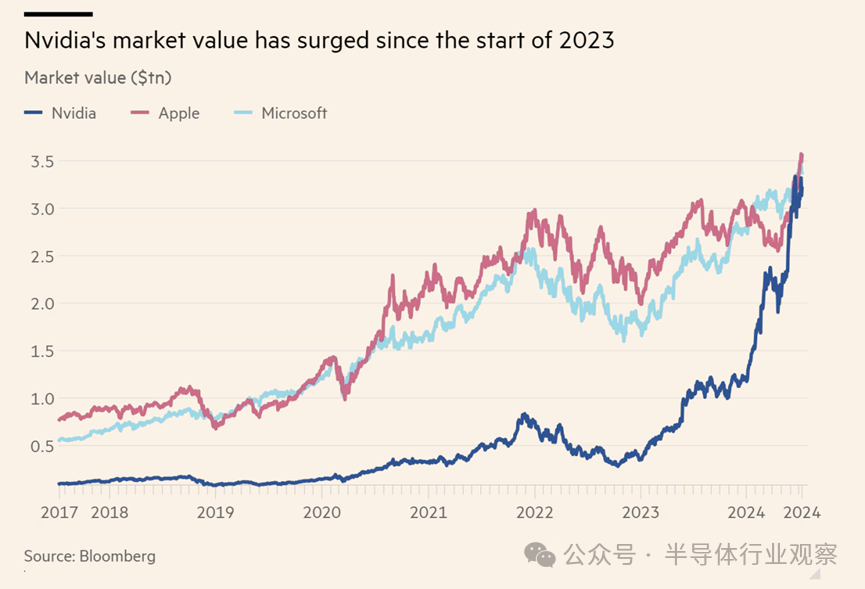

人工智能(AI)淘金热正在如火如荼地进行中,投资者正在寻找发财的机会。2022 年 11 月,OpenAI 的 ChatGPT 向公众推出,引发了这股热潮,帮助推动众多股票创下新高,并大幅推动标准普尔 500指数在此期间上涨近 42%。最大的受益者之一是半导体专家Nvidia 。这家芯片制造商的崛起在过去几年里相当引人注目;自 ChatGPT 推出以来,它已经上涨了约 726%。在过去五年里,它上涨了近 3,000%。

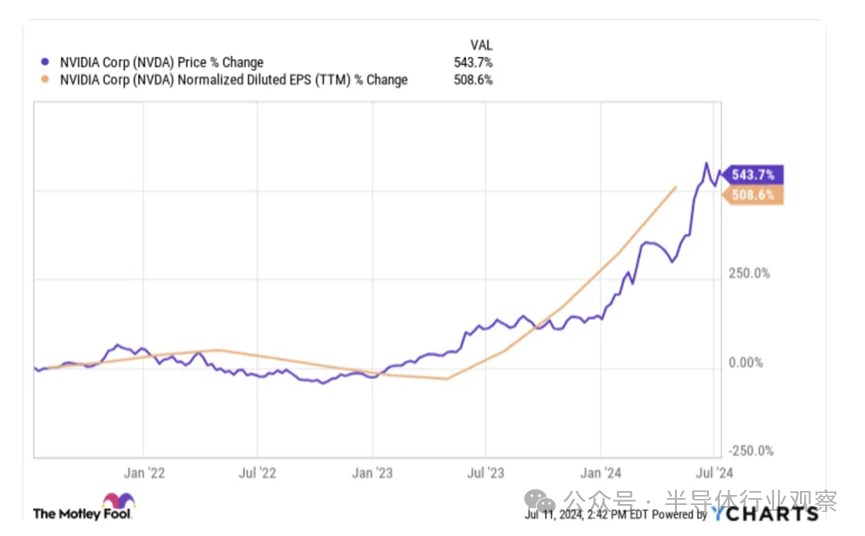

Nvidia 连续几个季度报告其盈利大幅增长,这证明其股价不断上涨是合理的。该公司的市盈率 (P/E)仅略高于 2022 年底的水平。考虑到这段时间内股价的出色升值,这一数字令人印象深刻。请看下面该公司过去三年的盈利增长与其股价的对比。注意到两者是如何保持同步的吗?

至少到目前为止,Nvidia 一直符合市场预期。它在 AI 芯片市场的主导地位以及它为实现这一目标所展现的远见令人印象深刻。

过去的表现一直很好,但投资更多的是预测未来的表现,并根据你认为公司的发展方向进行购买。投资者还应该考虑阻碍公司继续取得成功的障碍是什么。让我们来看看未来可能对 Nvidia 的业务(及其股票)产生重大影响的四个潜在威胁。

1. Nvidia 将面临来自多个方向的更激烈的竞争

当你在相对较短的时间内成为世界上最大的公司之一时,你最好预料到竞争会加剧。Nvidia 证明了为 AI 行业提供芯片是一项利润丰厚的业务,其他公司也想加入其中。最明显的竞争来自其他芯片制造商,最著名的是AMD。Nvidia的长期竞争对手已将目光投向了抢占市场份额。AMD 首席执行官 Lisa Su 在最近发布 AMD 最新芯片时毫不含糊地表示,“AI 是我们的首要任务。”

虽然这会给 Nvidia 带来压力,但更大的威胁可能实际上涉及目前推动 Nvidia 巨额收入增长的大型科技客户。Nvidia 的很大一部分收入集中在Meta Platforms、微软和亚马逊等公司。如果这些业务枯竭,这将给 Nvidia 的盈利带来麻烦。

为什么它会枯竭?人工智能芯片的成本如此之高,以至于其中一些公司正在内部设计自己的芯片。这需要时间,而且成功率也远未保证——事实证明,设计能够大规模生产的先进微芯片确实很难——但这些公司中的任何一家,更不用说几家或全部,用自己的芯片取代 Nvidia 芯片都可能是灾难性的。

2. 使用 Nvidia 芯片的 AI 模型的变化可能会导致需求下降

无需过多谈论 AI 算法(尤其是像 ChatGPT 这样的大型语言模型 (LLM))的运行方式(我根本没有资格讨论这些技术细节),它们似乎非常适合 Nvidia 设计的芯片类型,而且它们需要大量的芯片。这导致了巨大的需求,推动了 Nvidia 的收入。

然而,技术有时会发生变化,而且变化速度非常快。一种不同的人工智能模型可能会流行起来,这种模型更适合不同类型的芯片,或者效率更高,需要的芯片更少。最近的一篇科学论文提出了一种新的人工智能模型,它就是这样的,只需要当前模型所用芯片的 10%。这可能会大幅降低对 Nvidia 芯片的需求,并严重影响该公司的盈利。

3.地缘政治的变化可能会影响英伟达的运营能力

Nvidia 设计自己的芯片及其运行所需的软件,但其芯片的生产主要通过位于台湾的台湾半导体制造公司进行。中美关系将极其紧张,Nvidia 在台湾的业务也极有可能被影响。将 Nvidia 芯片的生产转移到别处对该公司来说成本极高。

4. 人工智能的前景可能永远不会实现

如果人工智能最终失败,这或许是该公司面临的最大威胁。人工智能将彻底改变经济的多个领域,这一前景被大肆宣传,大多数投资者预计这已成定局。大量资金涌入该领域,很大程度上是建立在对未来丰厚回报的承诺之上。

Nvidia 过去两年的营收是真实的;我对此没有异议。然而,其芯片的需求最终只会与终端用户对 AI 技术的需求一样强劲——这些技术带来的实际经济价值与开发和实施这些技术所花费的资金相当。我并不是说这种情况不会发生,只是说这不是一项技术第一次未能实现人们对它的炒作(围绕元宇宙的炒作只是最新的例子)。

在 Nvidia 这样的大行情中,保持健康的怀疑态度很重要。了解这一点并了解其他潜在威胁将使您成为知情的 Nvidia 投资者。

本文作者可以追加内容哦 !