不得不说,珠海市鸿瑞信息技术股份有限公司(下称"珠海鸿瑞")闯关A股的进程,用坎坷二字来形容一点也不过分。

早在2020年12月1日,珠海鸿瑞就开始了首次A股IPO之旅,然而在历经了深交所三轮问询,并且在已经回复完审核中心意见落实函133天后,珠海鸿瑞却以撤回IPO申报材料的方式终止了其向A股市场进军。

对于珠海鸿瑞而言,2022年2月18日,恐怕是其迄今一直都难以忘却的一天,一切都源于在当日,珠海鸿瑞主动撤回了筹谋许久的上市申请,这无疑是珠海鸿瑞A股闯关上市历程中的第一次重大挫折。

从首次创业板IPO申报到主动铩羽,珠海鸿瑞整整历时了444天。

对于主动撤回创业板IPO,珠海鸿瑞给出的正式解释是"当时公司最近一期2021年1-6月扣除非经常性损益归属母公司净利润为2,533.02万元,公司经营规模和利润水平较小;同时存在部分合同的验收范围未包含辅助材料,收入确认时点不够谨慎"。

而这一理由在此前的问询中就可见一丝端倪,彼时在深交所创业板的两轮问询中,监管层不仅要求说明相关收入确认政策是否符合企业会计准则的规定,在报告期内是否得到一贯执行,同时在二轮问询中还要求结合公司的业务拓展措施、各期招投标及中标情况、收入确认时点的准确性等因素补充披露2019年第四季度收入高于其他年度的原因及合理性。

可见,收入确认问题成为彼时珠海鸿瑞撤回的一大原因所在,而按照珠海鸿瑞的正式说法是收入确认时点不够谨慎。

不过,珠海鸿瑞并未就此放弃,心向资本市场的它又拉开了再次向A股进军的序幕,在创业板铩羽480天后即2023年6月13日就在广东证监局进行了辅导备案登记,并在11月27日通过了辅导验收。

或是基于首次闯关创业板上市时其经营规模和利润水平较小,珠海鸿瑞将其IPO二进宫的目的地更换至对业绩要求稍低的北交所。

在验收通过11天后,珠海鸿瑞就正式递表北交所并获得受理,第二次A股上市之旅正式展开。

此次负责珠海鸿瑞第二次A股IPO辅导工作的保荐机构已由创业板时的中天国富证券改为东方证券,珠海鸿瑞给出的解释是"由于发行人的上市战略调整,综合考虑保荐机构的业务经验等原因"。

显然,中天国富证券的业务经验,并未获得珠海鸿瑞的认可,珠海鸿瑞于是将此次IPO二进宫的命运交给了东方证券。

而此次珠海鸿瑞北交所之旅前期也是难言顺畅,从2023年12月8日递表至2024年7月16日,与创业板IPO时一样,又是身负了三轮问询,而自2023年8月IPO收紧以来,身负三轮问询的企业明显变多,随着2024年以来证监会一系列强监管政策落地,那些排队待审的企业问询次数也多了起来。

公开信息显示,作为主要从事工业控制信息安全技术软件、硬件产品的开发与销售的企业,成立于2007年11月23日的珠海鸿瑞基于上述产品为客户提供工业控制信息安全技术综合应用的解决方案、技术支持和后续服务等。

不可否认的是,从2023年营收能力和净利润水平来看,珠海鸿瑞此次IPO闯关北交所的胜算还是蛮大的。

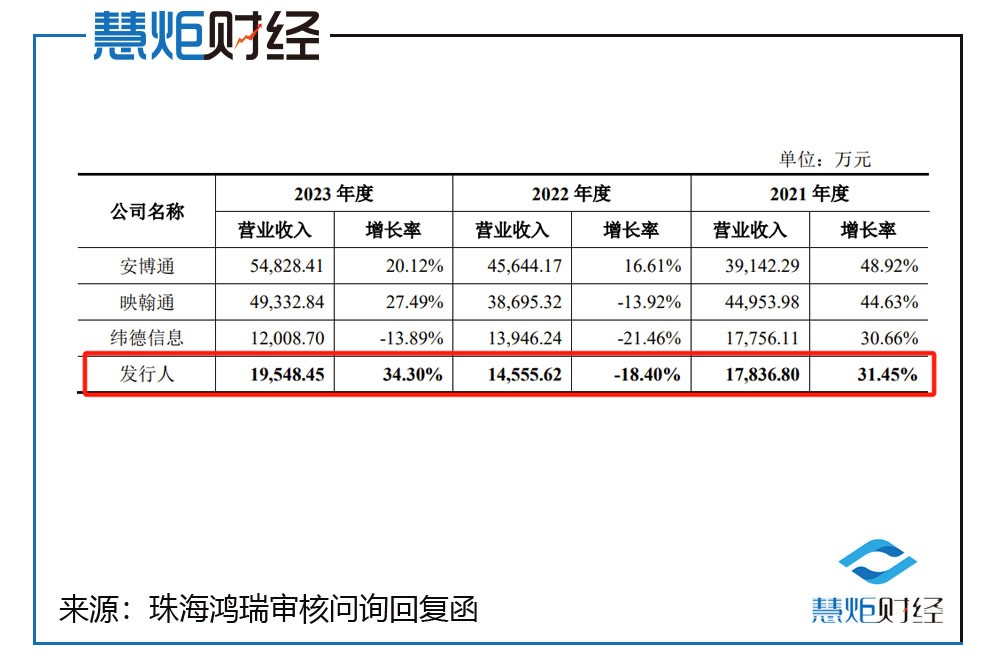

公开数据显示,在2021年至2023年,珠海鸿瑞营业收入分别为17,836.80万元、14,555.62万元、19,548.45万元,对应扣非净利润分别为4790.57万元、2326.16万元、4520.56万元。

以2021年至2023年这三年为报告期,在这三年中,珠海鸿瑞业绩大幅波动,营收复合增长率仅为4.69%,而扣非净利润则犹如坐过山车,在2022年暴跌了51.44%后,2023年又直线上升飙涨了94.34%。

"经过了创业板的闯关磨砺,珠海鸿瑞对其内控制度进行了整改,这为其北交所上市奠定了良好的基础,但此番IPO监管层对其业绩下滑风险进行了三次追问,无疑充分体现了对此监管层尚存疑虑,珠海鸿瑞后续业绩增长的持续性能否获得监管层的认可有待观察。",深圳一位资深保荐代表人告诉慧炬财经。

期后业绩下滑风险三次遭追问

毛利率走低亦被拷问了三轮

以珠海鸿瑞目前的基本面来看,在创业板净利润提高至6000万元的新规之下,其虽然难以满足创业板的上市标准,但跨越北交所的基本门槛还是绰绰有余的。

不过,值得注意的是,除了2022年业绩大幅下滑珠海鸿瑞进行了不断解释外,在刚刚过去的2023年,珠海鸿瑞的扣非净利润还出现了爆发式的增长。

据珠海鸿瑞公布的2023年财务数据显示,在刚刚过去的一年中,其营业收入锐增了34.30%至1.95亿元,但扣非净利润却出现了94.34%更大幅度的暴增,其当期扣非净利润一举反弹至4520.56万元。

而在递表前的2022年,营收与净利均出现了下滑,尤其是扣非净利那高达51.44%的下滑幅度无疑对珠海鸿瑞来说相当敏感,这关系着其IPO能否顺利推进至下一步。

而如果没有2023年扣非净利润的爆发,珠海鸿瑞想要实现递表闯关北交所可能尚需时日。

在彼时的2021年,珠海鸿瑞一举扭转了2020年业绩下滑颓势,营收扣非净利润分别增长了31.45%和8.48%,其营收从2020年时的1.36亿元规模攀升至1.78亿元,扣非净利润也是达到了4790.57万元,谁知到了2022年其营收扣非净利润又掉头朝下分别下滑了18.40%和51.44%,扣非净利润仅为2326.16万元。

而就2022年业绩大幅下滑,珠海鸿瑞则遭遇了监管层的三轮问询。

在首轮问询中,北交所要求量化说明2022年业绩下滑的主要原因,导致经营业绩下滑的因素是否已经消除,业绩下滑趋势是否扭转及判断依据,是否对公司持续经营能力构成重大不利影响。

在二轮问询中,北交所又要求说明公司业绩的可持续性,是否存在期后业绩大幅下滑的风险。

到了三轮问询中,北交所又要求详细说明造成2022年经营业绩大幅下滑的不利因素已基本消除的分析过程,经营业绩下滑趋势已扭转的判断依据,是否存在期后业绩大幅下滑风险,并完善相关风险提示。

就2022年业绩大幅下滑,珠海鸿瑞归因为主要是受2022年多地现场实施条件受限影响所致,具有偶发性。

幸运的是,正是有了2023年业绩的反弹回升,珠海鸿瑞又再次呈现出了高成长特征。

据珠海鸿瑞2024年1-4月未经审计的财务数据显示,当期珠海鸿瑞实现营业收入5277.36万元,同比增长了8.86%,实现扣非净利润911.53万元,也是同比增长了7.43%。

珠海鸿瑞还进一步预测,2024年营业收入约为20,218.99万元~22,347.31万元,同比变动区间为3.43%至14.32%;实现扣非净利润约为4,773.15万元~5,282.76万元,同比变动区间为5.59%至16.86%。

显然,从2024年其预计的经营数据来看,珠海鸿瑞业绩增长还在持续,这也是其对监管层忧虑的最好回应。

"在监管层促进高质量发展,强调成长性的当下,2023年营收扣非净利大幅增长,这无疑为珠海鸿瑞IPO的进一步推进提供了有力支撑。"上述资深保荐代表人分析指出。

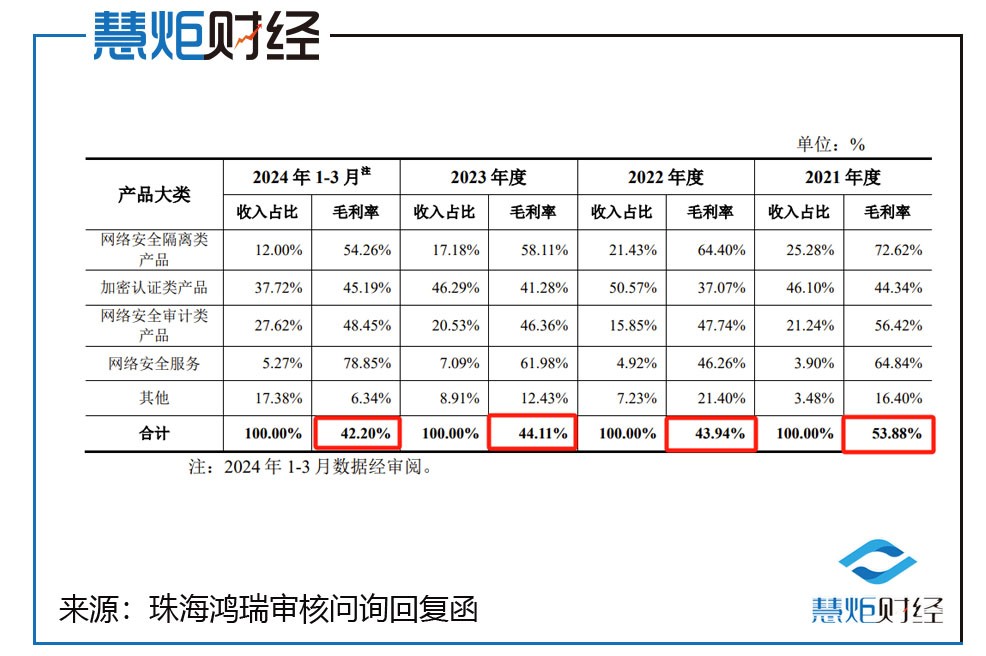

此外,综合毛利率整体上呈现下滑趋势也是珠海鸿瑞此次IPO不得不面对的客观问题。

数据显示,2020年至2023年,珠海鸿瑞综合毛利率分别为58.17%、53.88%、43.94%、44.11%,值得注意的是在2022年,珠海鸿瑞综合毛利率下降了9.94个百分点,不过到了2023年下降趋势得以遏制,而当时间来到2024年一季度,其综合毛利率走低至42.20%。

在首轮问询中,北交所就要求说明期后毛利率是否存在持续下滑风险,对相关风险提示内容进行量化分析并披露。

在二轮问询中,北交所则进一步追问公司各类业务毛利率是否存在持续大幅下滑风险,对期后业绩是否造成重大不利影响。

到了三轮问询中,北交所还在持续追问期后毛利率下滑的具体原因,毛利率是否存在持续下滑风险,对期后经营业绩是否产生重大不利影响。

珠海鸿瑞也坦然承认,如果未来客户进一步下调最高限价、行业竞争态势进一步加剧、原材料采购价格发生重大变化导致成本大幅上涨且公司无法及时向下游传导、公司不能保持核心产品的竞争优势或者下游客户需求发生较大不利变化,公司毛利率可能存在进一步下滑的风险。"

"通常而言,监管层对所质疑的问题在IPO企业进行回复后未获得其认可,会在此后的问询中不断就同一内容反复追问,显然珠海鸿瑞业绩下滑风险和毛利率问题就是这一情况,这也从侧面说明珠海鸿瑞的回复并没有成功打消监管层的疑虑,毕竟毛利率下滑的直接后果就是盈利能力的变弱",上述资深保荐代表人进一步分析指出。

实控人姐姐任职董秘仅专科学历

是否具备胜任能力引关注

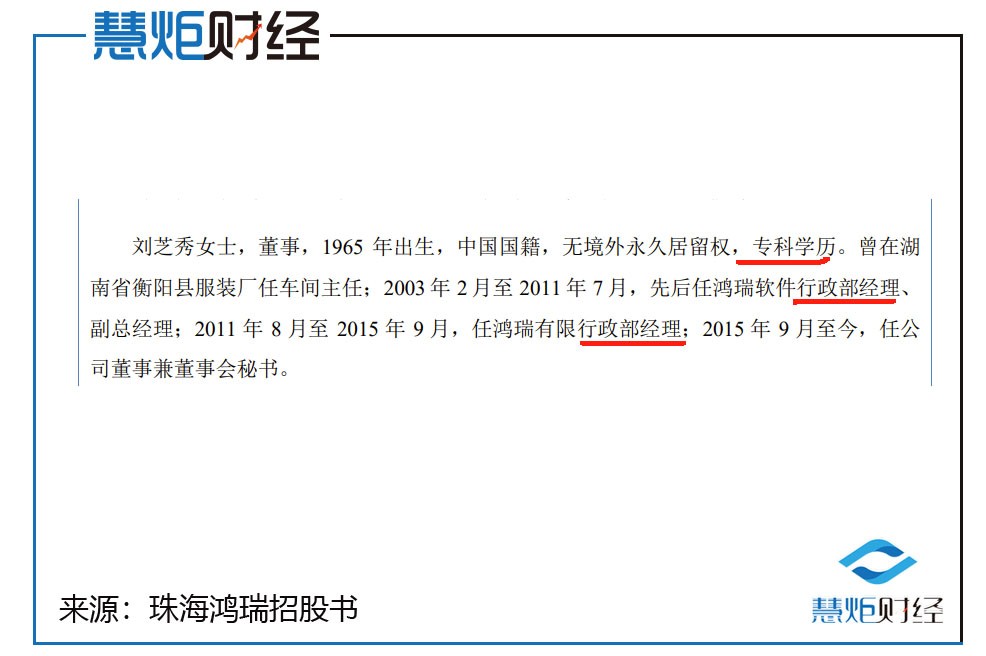

此外,实际控制人刘智勇姐姐刘芝秀任职董事会秘书的情形也引人关注,其在公司持股比例为2.02%。

招股书披露的刘芝秀简历显示,其为专科学历。履历显示,其曾在湖南省衡阳县服装厂任车间主任;2003年2月至2011年7月,先后任鸿瑞软件行政部经理、副总经理;2011年8月至2015年9月,任鸿瑞有限行政部经理;2015年9月至今,任公司董事兼董事会秘书。

众所周知,董秘的作用至关重要,其是上市公司与证券交易所之间的指定联络人,负责公司信息披露、投资者关系管理、公司治理、股权事务管理等工作,而在IPO进程中,其还要与券商、会计师、律师等中介机构直接对接,这就要求拟IPO公司董秘对于财务和法务知识要有一定程度的了解和掌握,唯此才能有效提升工作效率,而仅有专科学历的刘芝秀此前一直从事行政工作,虽然担任董秘已有9年之久,其专业性如何难免引人关注。

"在上市公司治理中,董事会秘书发挥着至关重要的作用,是公司治理完善的重要保障,而这个重要岗位由实控人姐姐担任,公司治理的有效性、能否独立履职及是否具备胜任能力,还需要珠海鸿瑞进一步做出解释",上述资深保荐代表人补充分析道。

在北交所IPO提速明显的大背景下,业绩大幅波动、身负三轮问询的珠海鸿瑞能否最终如愿成功闯关上市,慧炬财经将持续关注!

本文作者可以追加内容哦 !