府库第802期基金投顾观察原创内容

最近看到有几篇研究报告,是讲日本在90年代低利率环境下的权益类市场情况和机会,我很好奇在这样的背景下日本家庭是怎么进行投资的,就去找了一些资料,有些内容还挺有意思的,我摘录一下。

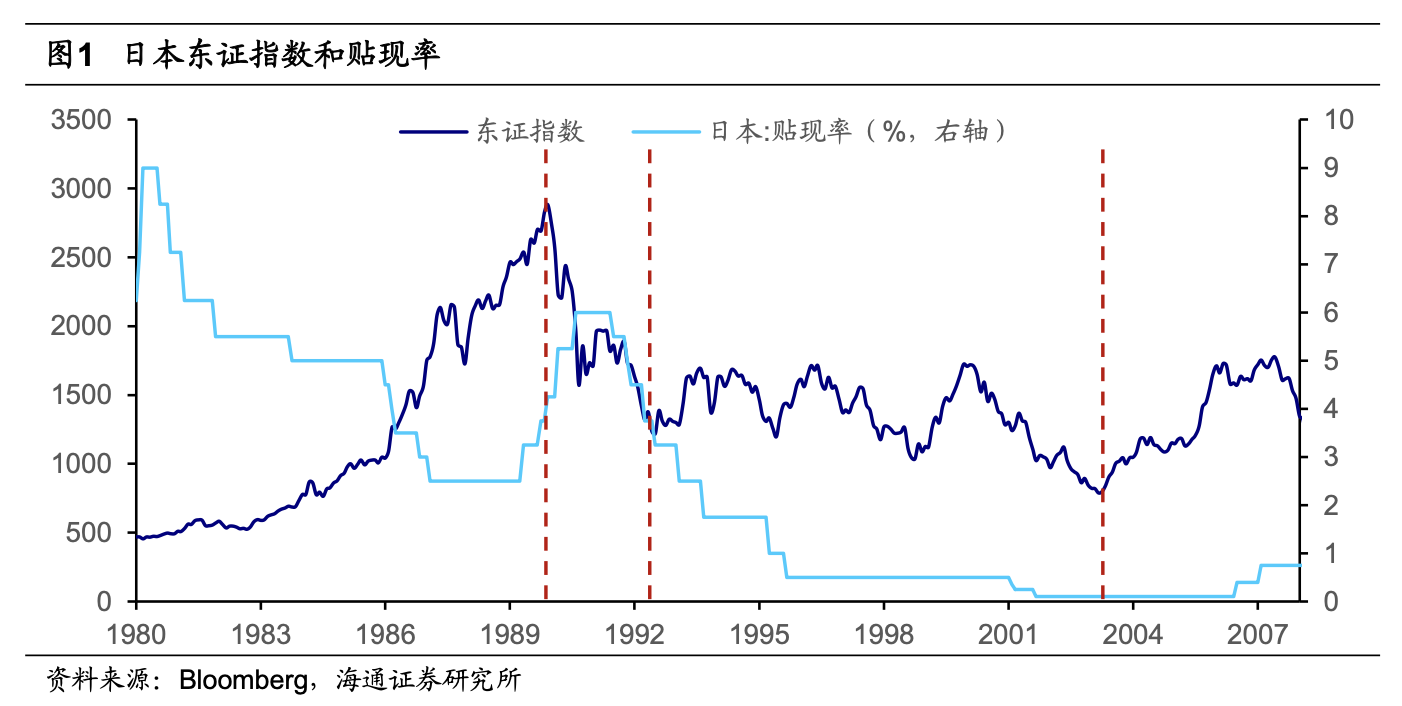

日本股票市场在这个过程中可以分为两个阶段。第一阶段从1989年底到1992年7月,为快速下跌期,东证指数下跌了57.7%。第二阶段从1992年7月到2003年3月,为震荡下跌期,这一阶段内,日本股市经历了三次小规模的牛市和熊市循环,但整体趋势仍然是下跌的,东证指数在这十年间下跌了35.4%。

这个阶段日本社会本身也有比较大的变化,日本老龄化程度在不断加深,不仅仅是股市的下跌,房地产市场同样跌幅巨大,整体日本增速放缓,出口成为了经济的主要支撑。消费总量增速也在放缓,消费结构和消费风格也在不断变化,“低欲望社会”这样的名词随之出现。

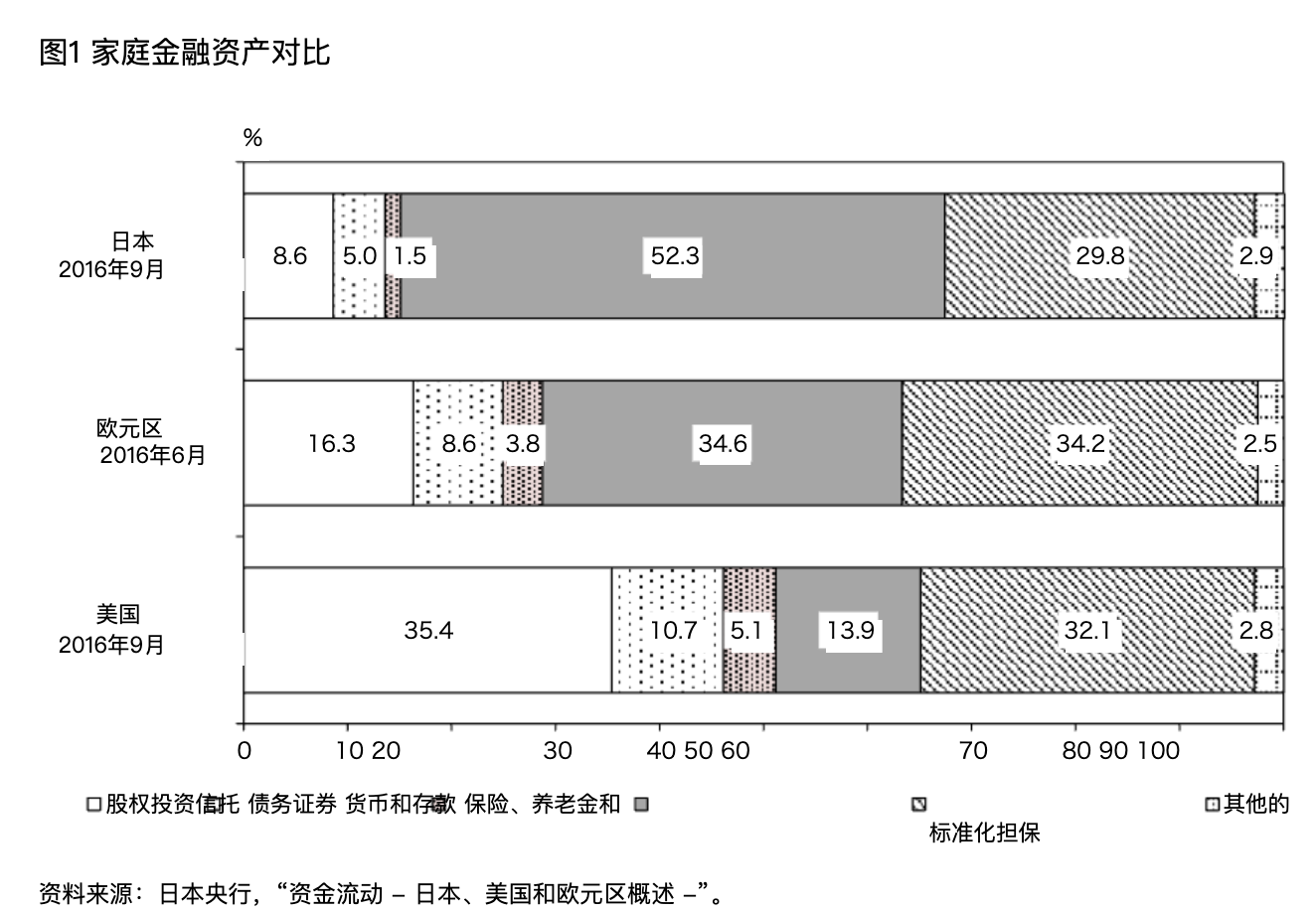

而上面这张图是我从日本银行的一篇调查报告中找到的,经历了这样的过程后,日本在股票和信托这样的风险类资产的投资占比非常低,只有8.6%,而欧元区的持有比例为16.3%,美国的持有比例为35.4%,差距是非常大的。

同时,在现金类资产上面,日本家庭持有比例超过一半,占比52.3%,欧元区占比34.6%,美国占比13.9%,日本家庭的风险偏好明显更低。从 20 世纪 90 年代以来,日本采取了各种措施,鼓励家庭投资风险资产,一些政策改革和产品的修订,但到目前为止,这个状态并没有产生明显的变化。

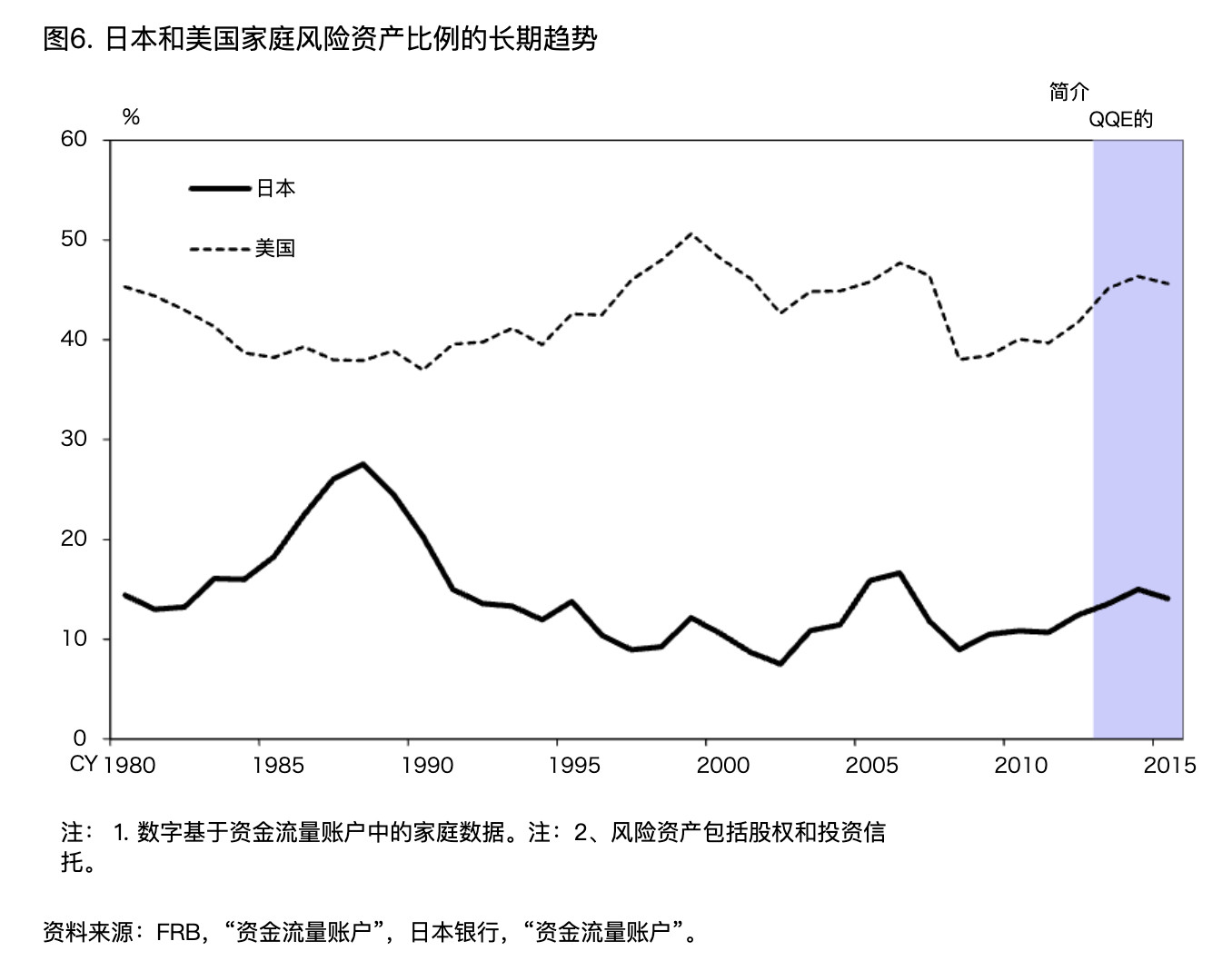

从日本和美国家庭风险资产比例的长期趋势来看,美国在风险资产的配置比例是一直高于日本的,但是这个过程和股票市场的情况是有比较高的关联性的。比如日本在90年代之后,股票市场大幅下跌,家庭配置风险资产的比例也快速下降,从接近30%到了不足10%的状态。而且美国家庭的情况也有类似,在2000年互联网泡沫中,家庭配置的风险比例是有一个明显下降的,而在2008年金融危机中,同样有一个明显的下跌。

股票市场的表现,会直接影响到家庭在其中的配置比例。

整体来看,在这样的历史状态下,日本家庭大幅降低股票和房地产的投资比例,在现金存款和债券方面增加投入,再进行一些多元资产配置,形成了日本家庭的投资组合。

从看到的相关资料来说,一旦社会形成了这样的习惯或者偏好,是很难改变的。

有好多事情,过了一段时间之后就值得重新去思考,咱们现在国内股票市场持续的低迷,房地产市场连续下跌,债券受到追捧,那未来的家庭理财特征会是什么样的?可能也不像美国,也不像日本,但从他们身上都有可借鉴的方面。

另外一方面很多的金融研究是基于美国市场的,美国有连续的、时间非常长的历史研究数据,并且美国股市持续表现良好。在这样的基础上得到的股票在回报率上优于很多的组合,换在别的市场当中,或者不同阶段当中,就不一定成立。

那对于咱们来说,如何基于这些信息重新去思考市场的状态,调整家庭资产配置的结构,还是一件挺有意义的事情。

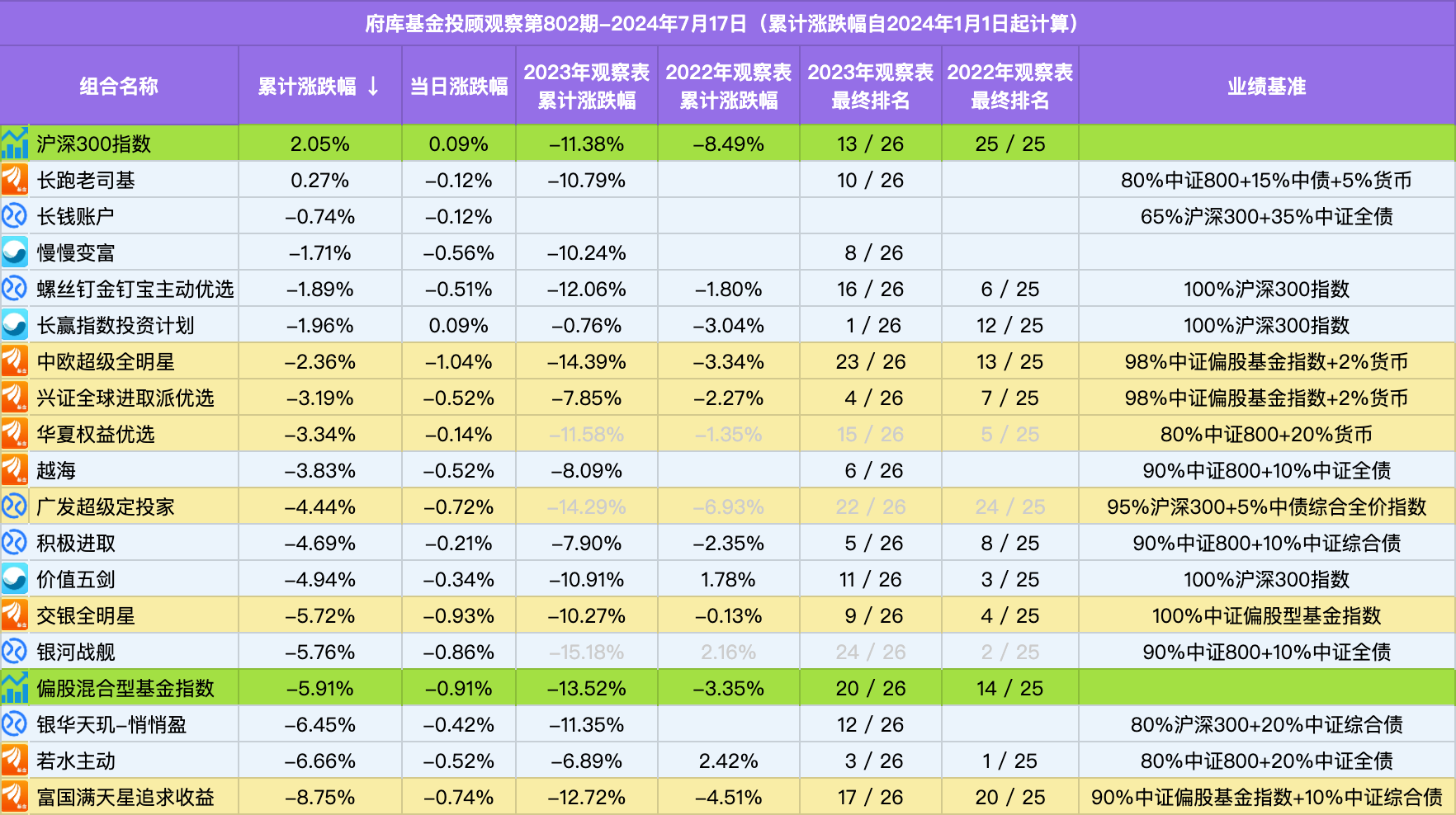

大盘云图

以上是2024年7月17日大盘云图,行情继续调整,市场表现较之前有了很大的不同,看起来内部状态开始有变化了,值得去关注一下。

府库投顾观察

$招商中证白酒指数(LOF)A(OTCFUND|161725)$$前海开源公用事业股票(OTCFUND|005669)$$汇添富移动互联股票A(OTCFUND|000697)$

本文作者可以追加内容哦 !