摘要

2024年上半年,指数运行情况如下,1)注塑模具价格指数在波动下行中止跌向稳。上半年注塑模具价格指数的不断下降,主要动因来自于内销模具价格指数的下降,外贸模具价格指数上半年走势则相对稳定,且与去年同期相比有所上涨。2)原材料价格指数在涨跌交替中小幅上涨。3)模具景气指数除2月外,均处于荣枯线上方,上半年呈波动下行趋势。

上半年对指数运行构成重大影响的主要因素包含:1)春节假期期间,国内汽车、家电、电子等行业的需求降低。2)上半年模具钢市场需求逐渐降低,下游行业采购积极性转弱,市场从年初供需相对平衡转变为目前的供强需弱状态。3)车市“内卷”、低档模具市场竞争日益激烈、居民消费总需求不足等原因。

一、上半年指数运行情况解读

(一)模具价格指数走势趋稳

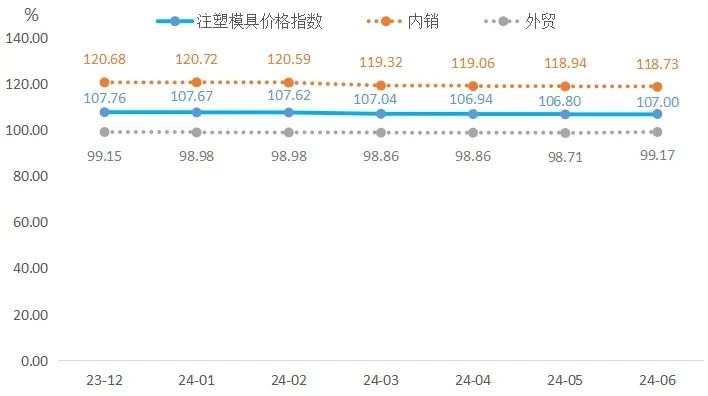

2024年上半年注塑模具价格指数在波动下行中止跌向稳。上半年注塑模具价格指数的不断下降,主要动因来自于内销模具价格的下降,内销模具价格指数从去年12月120.68点逐渐缓慢下降至6月118.73点;注塑模具外贸价格指数上半年表现则相对较好,基本处于横盘状态。

注塑模具价格指数走势图

1.内销模具细分价格指数运行情况

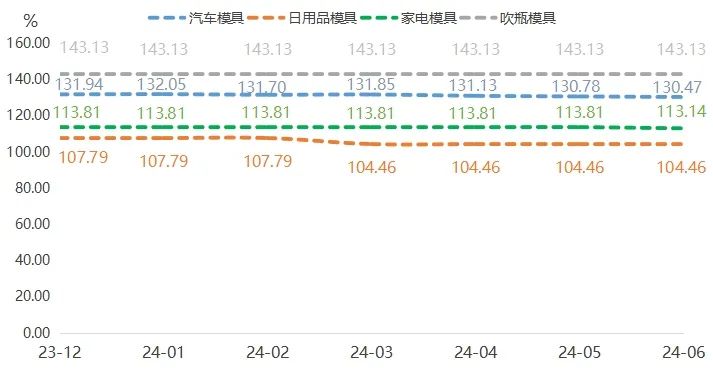

上半年细分内销模具价格指数中,日用品模具价格指数走势变化较为明显,汽车模具价格指数缓慢持续下降,其他内销模具价格指数表现则较为稳定。

内销模具细分品类价格指数走势图

汽车模具价格指数在上半年总体呈下行趋势,除1月和3月出现小幅上涨外,其他月份均存在不同程度的下降。分析来看,1月的上涨主要是由于门板模具产品价格出现了小幅上涨,3月则主要是受到了春节假期后汽车、家电、电子等行业需求增长的影响。二季度,当假期压抑的需求得到释放后,模具相关市场需求有所下降,同时受车市“内卷”行情影响,车企控制成本的情绪逐渐传导至模具企业,导致汽车模具价格指数缓慢下降,6月指数收报于上半年最低130.47点,较2023年12月下跌1.47点。

日用品模具价格指数在上半年先跌后稳。具体来看,每年年底一般为日用品模具企业签订订单的主要时间节点,故2023年末及2024年初价格指数相较其他月份会处于相对高位运行。其次春节期间对日用品的消耗和使用增多,也会导致相关生产企业的需求增长,带动日用品模具价格指数走高。在上述原因的共同作用下,1-2月指数运行处于相对高位。当以上利好因素逐渐消退,日用品模具价格指数在3月出现了较为明显的回落,3月指数收报于104.46点,环比下跌3.33点。二季度以来,国内模具行业逐步进入淡季,价格指数运行平稳。

家电模具和吹瓶模具价格指数走势稳定,波动较小。家电模具总体平稳,6月出现了小幅下降,指数收报于113.14点,环比下降了0.67点,主要是由于冰箱模具产品价格指数下滑导致;吹瓶模具价格指数则在上半年持续处于持平状态。

2.外贸模具细分价格指数运行情况

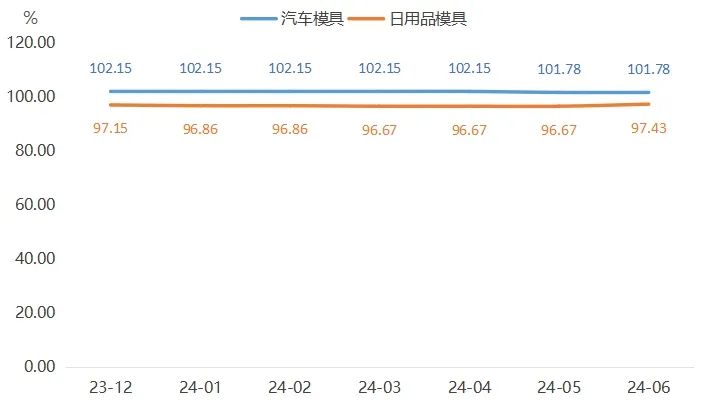

外贸模具价格指数走势相较于内销模具价格指数而言,总体波动较小,且在上半年呈波动上行趋势,6月指数收报于99.17点,与去年12月指数值相比增长了0.02点。外贸模具具体可分汽车模具和日用品模具两类,2024年上半年,两类外销模具价格指数走势情况如下图所示:

外贸模具细分品类

日用品模具价格指数走势稳中有升,6月指数收于上半年最高点,较去年12月上涨0.28点。分析来看,美国制造业景气回升、欧美国家经济增长回暖,制造业进入补库阶段、我国对东盟以及一带一路沿线国家出口额持续扩张等因素都对外贸日用品模具价格指数形成一定支撑作用,导致日用品模具价格指数上半年表现上行。

汽车模具价格指数表现前高后低。具体来看,汽车模具上半年的出口价格较为稳定,1-4月,价格指数处于持平状态。5月指数出现了小幅下降,下降了0.37点,6月指数再次持平,报收于101.78点,同比上涨了0.65点。分析来看,受欧盟对我国电动汽车发起反补贴调查、美国对我国部分电车发起的反倾销反补贴调查、电池法等负面因素影响,众多车企更多通过在国外当地建厂的方式,来降低经营风险。而黄岩当期的汽车模具企业合作客户中我国车企份额占比较大,从而导致汽车模具出口缓慢下降,导致外贸汽车模具价格指数小幅下滑。

(二)原材料价格指数波动上涨

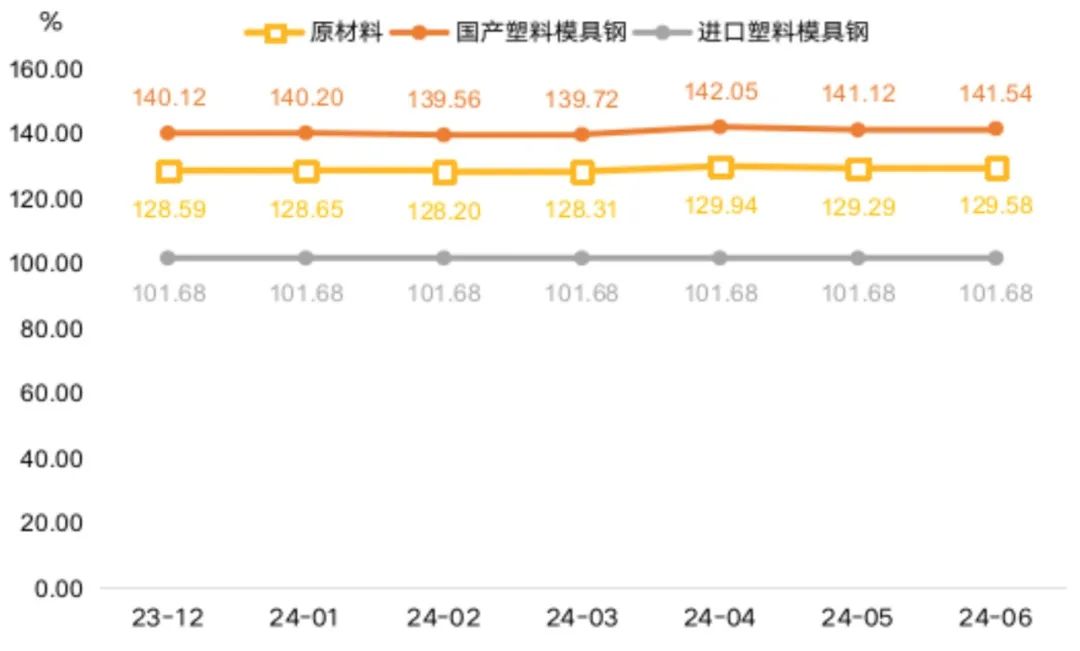

上半年原材料价格指数波动上涨。上行动力主要来自国产模具钢原材料价格的回升和国内宏观政策的预期改善。

原材料价格指数走势图

具体来看,国产模具钢价格指数走势与原材料价格指数走势基本一致,分析如下:

1-2月指数先涨后跌,其中2月收报于上半年最低139.56点,环比下降了0.64点,主要因为钼产品等模具钢原料市场价格在年初震荡下行导致。

3-4月持续上涨,4月指数收于上半年最高142.05点。分析来看,“金三”需求预期落空,基本面呈现供强需弱格局,市场处在主动去库的阶段,3月涨幅较弱。4月由于原材料市场方面,如钼铁市场触底后急速反弹、钒系市场偏强运行以及钨系市场持续走高,成本端支撑动力较强,并且4月宏观政策预期得到进一步改善,工信部印发《推动工业领域设备更新实施方案》、商务部印发《推动消费品以旧换新行动方案》和金融监管总局发布《关于深化制造业金融服务 助力推进新型工业化的通知》密集的政策出台,推动宏观需求进一步回暖。在需求端得到了进一步恢复后,4月原材料价格指数出现了较为突出的上涨。

5-6月期间,国产模具钢价格指数先跌后涨。分析来看,5月指数从高位小幅回落,收报于141.02点,环比下降0.93点,市场交易投资氛围欠佳,模具钢消耗库存速度放缓,社会整体库存仍处于高位价格方面,部分贸易商为了促进成交,采取“一单一议”价格,不锁定市场价格,而终端企业和贸易商均谨慎采购,大多延续刚性需求,成交稍显疲软。6月指数、上涨0.42点至141.54点。

进口塑料模具钢价格指数则继续保持稳健走势,持平于101.68点。随着国产模具钢生产技术和产品质量的不断提升,模具钢领域的国产化替代进程不断加快。随着黄岩模具企业对进口模具钢的需求量持续减少,企业对进口模具钢的价格变动也更加敏感,从而导致进口模具钢价格指数日趋稳定。

(三)模具景气指数波动下行

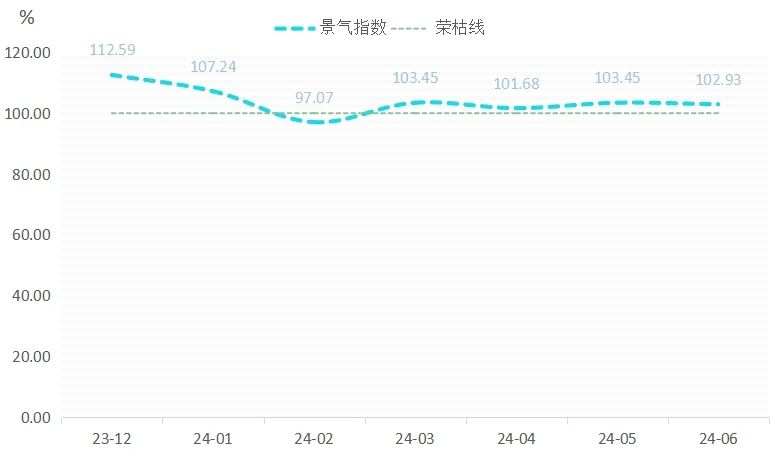

2024年上半年,黄岩模具景气指数除2月外均处于荣枯线上方。其中2月主要是受到春节假期影响,模具下游企业停工停产,总体需求较弱,导致景气指数收于荣枯线以下;3-6月虽重回荣枯线上方,但指数走势呈现偏弱状态,主要是由于宏观制造业景气度较低、车市“内卷”和居民消费总需求不足等原因所导致。

模具景气总指数走势图

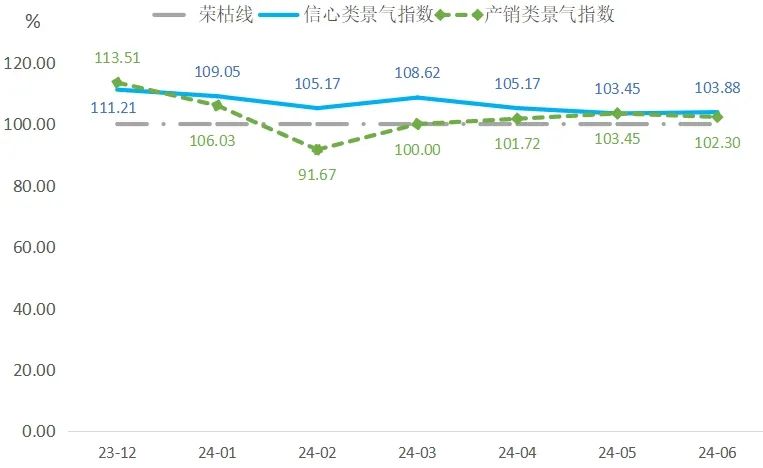

2024年上半年,信心类景气指数持续处于荣枯线上方,而产销类景气指数呈现触底反弹回暖。指数运行情况如下图所示:

模具细分景气指数走势图

信心类景气指数上半年虽呈现一定走弱趋势,但指数持续处于荣枯线上方,与产销类景气指数相比,信心类景气指数走势较好。其走弱趋势反映出当前企业对未来市场走势更多持谨慎保守态度,生产经营策略制定也相对更加保守,从下表可以看出,信心类细分景气指数同步率较高,在上半年走势整体以下降为主。

信心类景气指数汇总表

产销类景气指数走势相对较好。虽在2月出现了快速下滑,曾短暂处于荣枯线下方,但随后便立即回升至100点,之后也持续位于荣枯线上方运行。一方面,从下表可以看出,2月各项指标均出现了大幅普降,原因与景气总指数2月下降原因相同,均为受到春节假期影响;另一方面,与总景气指数3-6月的波动下行不同,产销类细分景气指数3-5月期间,除产量景气指数在5月出现一次下跌外,其他指数均呈上涨趋势。主要原因来自企业订单总量和毛利率的稳步提升,带动了物流总量、销售额、产值和产量的提升。6月,订单量虽保持上涨,但随着毛利率的降低,企业生产更加保守,有一定去库存倾向,产量随之小幅下滑,使得产值和物流总量也小幅下降。

产销类景气指数汇总表

二、汽车行业市场动态

(一)上半年车市运行情况简析

1.市场回顾

2024年上半年,中国车市展现出了积极的增长态势,产销量分别达到1389.1万辆和1404.7万辆,同比分别增长4.9%和6.1%。这一增长主要得益于新能源汽车的强劲表现,其产销量分别完成492.9万辆和494.4万辆,同比分别增长30.1%和32%,市场占有率达到35.2%。这表明新能源汽车不仅在国内市场受到青睐,也成为推动整体车市增长的重要力量。此外,汽车出口量也实现了显著增长,上半年累计出口整车280万辆,同比增长30.5%,这一数据凸显了中国汽车品牌在国际市场上的竞争力和影响力。

2.潜在风险

尽管整体产销数据表现良好,但市场也面临着一定的压力和挑战。终端库存高于正常水平,导致市场压力增大,这需要车企在下半年调整生产节奏,以保持正常的流通水平。同时,车企的销售情况也显示出市场的下行压力,仅有18.4%的车企完成了上半年的销售任务,这表明市场需求可能并未完全恢复,或者销售动力不足。因此,汽车行业需要进一步采取措施刺激消费,提高市场活力。

3.未来展望

展望下半年,中国车市有望继续保持增长态势,但同时也需要关注和应对一些潜在风险。以旧换新、新能源汽车下乡等利好政策的持续实施,以及企业新产品的密集上市,预计将有助于进一步释放市场消费潜力。然而,国内消费信心不足和国际贸易保护主义的加剧,可能会对市场的稳定增长构成威胁。因此,提振消费信心和改善市场环境将是支持行业平稳运行的关键。总体来看,中国车市在保持增长,随着车市的不断发展,汽车模具行业规模有望进一步扩大,对高精密的汽车模具需求也将不断增长,最终促进汽车模具企业健康可持续发展。

(二)上半年新车型发布情况

在2024年上半年,中国工信部对外发布了五批新车公告。根据电车汇的数据整理和统计,在这一系列公告中,共有38家汽车企业集团提交了385款新能源乘用车型的申报,这一数字较上一年度同期的277款产品显著增长了39%,反映出新能源汽车市场的强劲增长势头和企业的积极参与。

在这些企业中,吉利汽车以40款新能源乘用车型的申报数量位居首位,显示出其在新能源汽车领域的积极布局和创新能力。上汽集团紧随其后,申报了37款新车型,而比亚迪也展现了其在新能源汽车市场的领导地位,申报了36款新车型。此外,长安汽车和奇瑞汽车也表现不俗,分别申报了31款和29款新能源乘用车型。还有包括合众、东风、零跑、理想、一汽、上通五菱、一汽大众、长城、广汽、大运、北汽在内的多家企业,它们的申报数量均超过了10款,进一步丰富了新能源乘用车市场的产品线。

本文作者可以追加内容哦 !