$温氏股份(SZ300498)$$湘佳股份(SZ002982)$

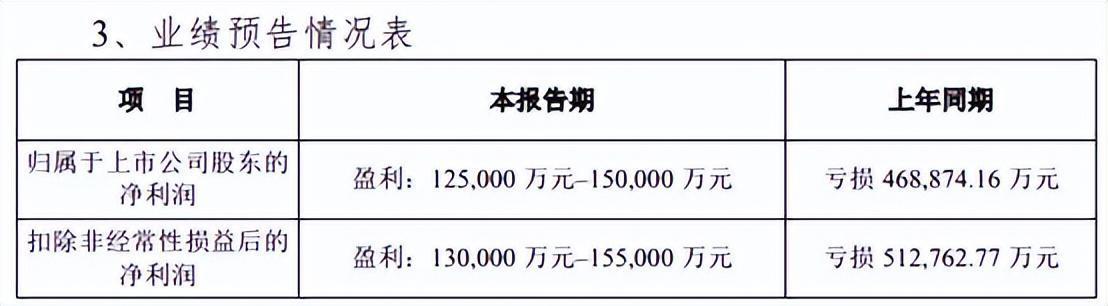

今年的半年报季,养鸡板块颇为抢眼。黄羽鸡三大龙头中,温氏股份(300498)和湘佳股份(002982)都已发布了扭亏为盈的业绩预告。温氏股份预告当天,股价大涨5.09%,连带着湘佳股份直接冲上了涨停板。

来源:温氏股份2024年半年度业绩预告

相比之下,没有发布业绩预告的立华股份(300761),股价表现相对逊色。不过,这并不代表立华股份业绩没有好转。事实上一季度,立华股份已经率先扭亏为盈。

可见,养鸡企业业绩普遍向好。只不过,盈利空间虽然在逐渐修复,但是行业整体的市场规模却在不断萎缩。

企业来看,三大龙头中,温氏股份和立华股份规模领先。那么温氏和立华,又能否对抗市场规模的缩减,独领风骚?

一、盈利修复,市场萎缩

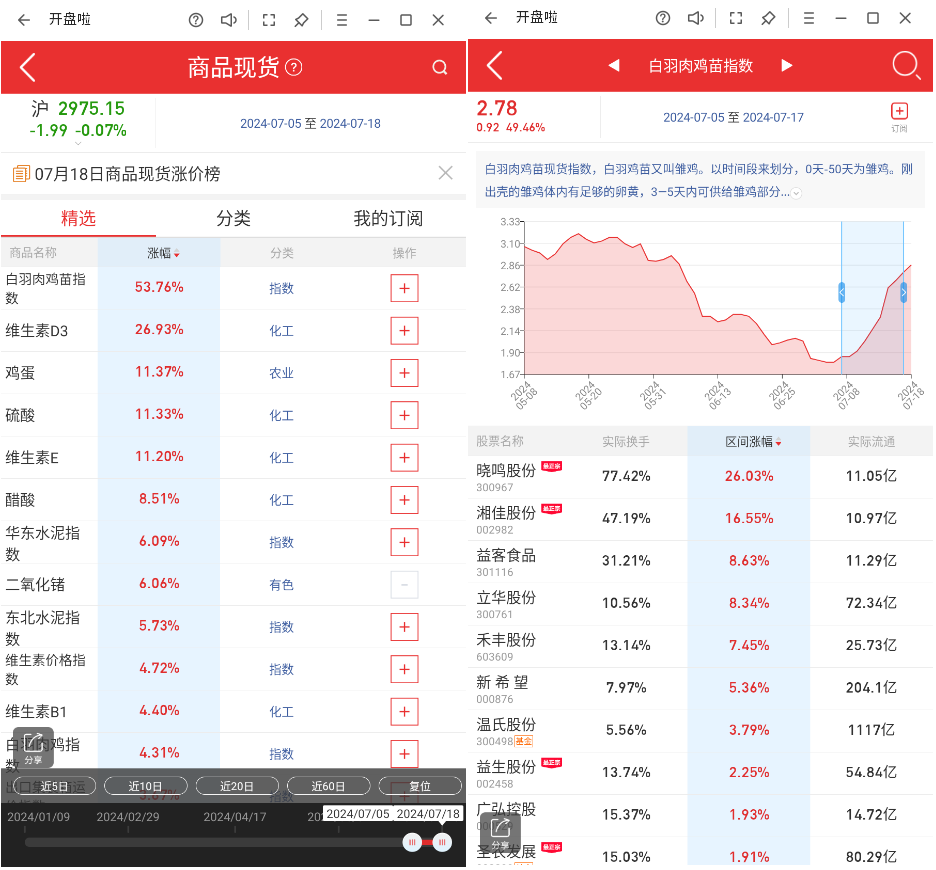

总体来看,养鸡行业景气度主要受两方面影响,一是价格,二是饲料成本。从开盘啦商品数据可以看出近5日鸡苗、鸡蛋价格疯涨52.76%、26.93%;业内人士介绍,近日冻品连续多日拉涨,130g以上大棒腿、大中规格翅中、大规格翅根、长爪L等单品不到一周时间内累涨幅度达到了600-1200元/吨,凤爪类更是达到了1500-2000元/吨。毛鸡出栏时间的高温天气影响将逐步减弱,出现陆续补栏,并且毛鸡价格出现小幅上调提振鸡苗市场,财通证券余剑秋认为随着猪周期反转渐近,猪价有望拉动毛鸡价格上行。

2022年底,随着防控政策的放开,养殖户补栏积极性提升。但2023年终端消费恢复不及预期,供求失衡,价格下探。加之受国际环境动荡及原料产量下降影响,玉米、豆粕等饲料原料价格高,行业普遍亏损。

来源:同花顺iFinD

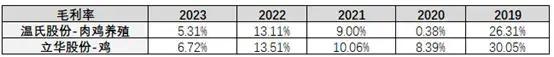

数据来看,2023年温氏股份、立华股份养鸡毛利率分别只有5.31%、6.72%,同比2022年,下滑过半。

不过,自2023年四季度开始,饲料原料价格已明显回落。也正因此,养鸡企业总算实现了扭亏为盈。

只是盈利虽然得到了修复,但市场总体规模却逐年萎缩。

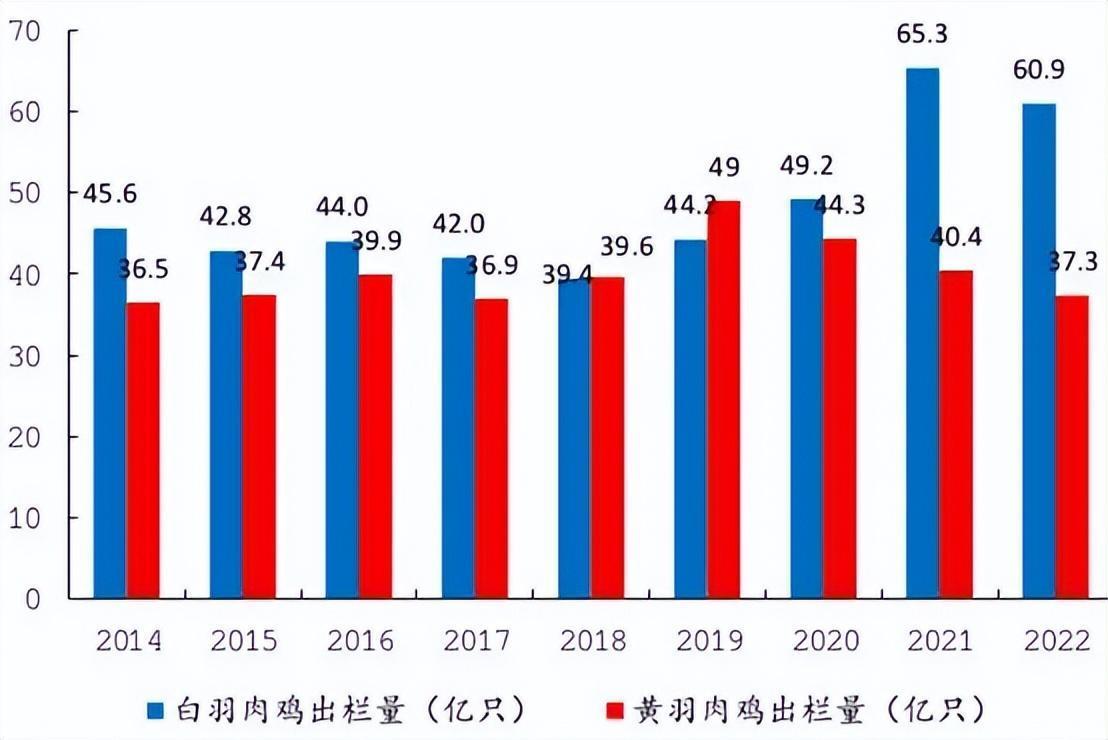

温氏股份和立华股份主要养殖黄羽肉鸡。黄羽肉鸡为我国自主培育的优质肉鸡,生长周期长,肉质紧实有韧性,主要消费场景为家庭和中高端餐饮场所。

除黄羽肉鸡外,市场上还有一种舶来品——白羽肉鸡。白羽肉鸡虽然没有黄羽肉鸡口感好,但胜在出栏时间短,养殖效率高。

而根据数据显示,近几年,白羽肉鸡出栏量大幅增加,总规模已远超黄羽肉鸡。相反,自2019年起,我国黄羽肉鸡出栏量逐年下降。2023年已降至35.95亿只,同比继续减少1.35亿只。

来源:开源证券

二、抢占市场,成本偏高

不断萎缩的市场,对企业发展提出了更大的考验。不过这对头部企业而言,反而更是一个机会。

根据《中国畜牧业年鉴》数据统计,2015年-2021年,肉鸡年出栏1-3万只的养殖场数量由9.98万户下降至5.8万户,而肉鸡年出栏100万只以上的养殖场数量由789户增长至1792户。

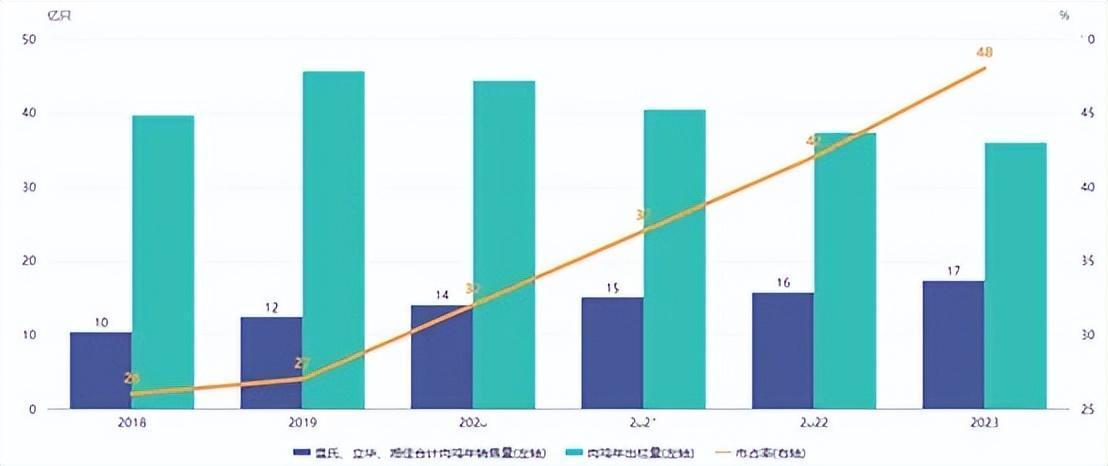

也就是说,行业尾部产能正在逐渐退出,肉鸡出栏更多地往头部规模化企业集中。截至2023年,CR3市占率已增至48%。

来源:立华股份2023年年报

但是,市场毕竟有限且还在缩减,谁能承接更多的退出产能,就要各凭本事了。

从数据来看,2019年,温氏股份、立华股份分别销售肉鸡9.25亿只、2.89亿只,分别约占黄羽鸡出栏总量的20.29%、6.34%。

近五年来,黄羽鸡出栏总量逐年下降,但温氏股份和立华股份市占率(公司肉鸡销量/黄羽鸡出栏总量,其中公司肉鸡销量主要为黄羽鸡)均逐年增加。至2023年,分别为32.91%、12.71%。

来源:公开数据整理 其中肉鸡销量包括毛鸡、鲜品和熟食

对比以上两组数据来看,立华股份市占率五年翻了一番,颇为可观。不过,这主要得益于规模小,起点低。从绝对数据来看,立华股份市占率约增加了6个百分点,而温氏股份约增加了12个百分点。

可见,在这场抢市场的战争中,温氏股份明显更胜一筹。

但需要注意的是,温氏股份虽然规模制胜,却并没有体现出规模经济,反而养鸡业务毛利率普遍低于立华股份。

来源:公开数据整理

毛利率受成本、售价两方面影响。价格端,2023年,温氏股份和立华股份商品鸡销售均价都是13.69元/公斤,基本随行就市。

而比较成本来看,比起立华股份,温氏股份的单羽营业成本明显更高。

之所以呈现出这样的成本差异,或与温氏股份和立华股份的养殖模式有关。

立华股份和温氏股份都采取农户代养殖模式。不过不同的是,立华股份的肉鸡养殖是“公司+合作社+农户”模式,温氏股份是“公司+农户”模式。

也就是说,立华股份与农户之间,以合作社为沟通桥梁,负责风险基金管理、免疫及运输等辅助服务工作。相对而言,温氏模式下,农户管理则相对分散。

据温氏股份年报披露,公司的“公司+农户”模式也在进行迭代升级,比如升级为“公司+家庭农场”或“公司+现代养殖小区+农户”模式,进而加强对农户的集约化管理。但目前从数据来看,温氏股份在肉鸡养殖成本上,显然还有提升的空间。

三、困于周期,谋求下游延伸

除养鸡业务外,养猪业务也是温氏股份和立华股份的重要收入来源。其中对温氏而言,猪收入甚至超过了鸡收入,占比一半以上。相比之下,立华的猪收入仅占10%左右,与温氏并没有可比性。

来源:同花顺2023年数据,温氏股份(左)立华股份(右)

但无论是温氏还是立华,都跳不出猪周期的波动。

2023年,生猪供给宽松,叠加大宗原料价格走高,生猪养殖普遍亏损。这一年,温氏股份肉猪毛利率-3.74%,立华股份猪收入毛利率已达-9.91%,比起养鸡亏损更甚。

当然,周期行业,有下行就有上行。从生猪价格来看,2024年已有所回暖。另外饲料原料价格下行,也有利于养猪盈利提升。

但困于周期,并不是长远之计。业绩涨幅全赖周期,反过来也说明,企业并没有成长的内生动力。

目前养殖行业,尤其是头部企业,都在谋求向产业链下游延伸。比如温氏和立华的肉鸡养殖业务,除销售活鸡外,还销售屠宰加工后的鲜品鸡、熟鸡。#“鸡周期”高景气度#

据立华股份介绍,公司2023年肉鸡屠宰量同比去年翻番,但并没有披露具体销量,想必还没有达到能够披露的量级。相比之下,温氏股份2023年销售鲜品鸡1.54亿只,屠宰冰鲜业务已经初具规模。但在附加值更高的预制熟食上,仅销售数据0.13亿只,仅占肉鸡总销量(11.83亿只)的1.1%。

预制菜曾红极一时,但现在来看,恐怕这个市场也并没有那么理想。

本文作者可以追加内容哦 !