443956辆!

这是特斯拉2024年第二季度交出的成绩单,远高于业内预期的43.6万辆,特斯拉电动汽车的传奇仍在继续。

汽车行业作为老牌制造产业,从零部件到整车制造都有不少闻名国内外的大厂。从汽车玻璃寡头福耀玻璃到整车制造传奇特斯拉;从上汽全固态汽车电池量产到华为问界M7 Ultra上市,汽车行业风口不断。

然而,投资机会远不止这些!

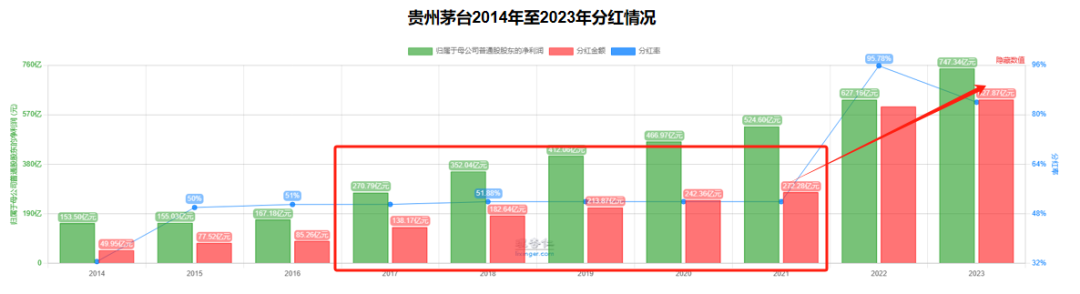

要论A股的传奇,第一印象就是茅台,当之无愧的大白马,我认为一个公司优不优秀主要看它是否给股东带来价值,最直接了当的是有没有分红。

茅台最吸引人的地方就是近10年都有稳定的分红且2022年以来分红金额稳步上升。

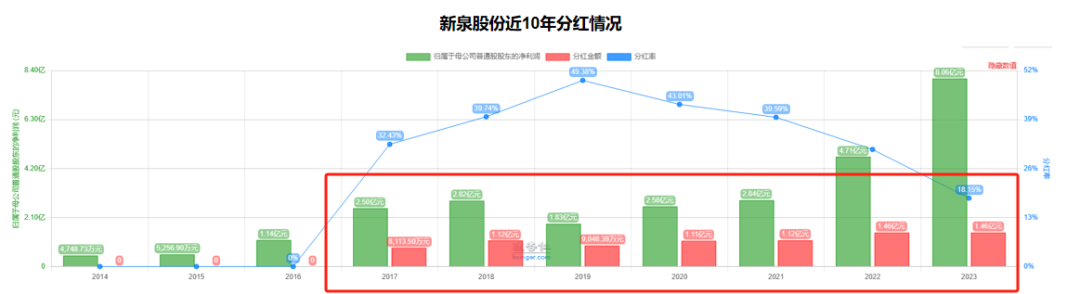

而在汽配领域,也有一家类似的公司,如图所示,新泉股份自2017年上市以来每年稳定分红1.5亿左右,这在当下的市场环境中是非常难得的。

新泉股份是做什么的呢?

公司深耕汽车内饰件赛道,主要营业收入来自乘用车领域仪表板总成、门内护板总成以及保险杠总成,国内汽车内饰市场集中度较低,2023年在乘用车仪表板领域新泉股份市占率名列前茅。

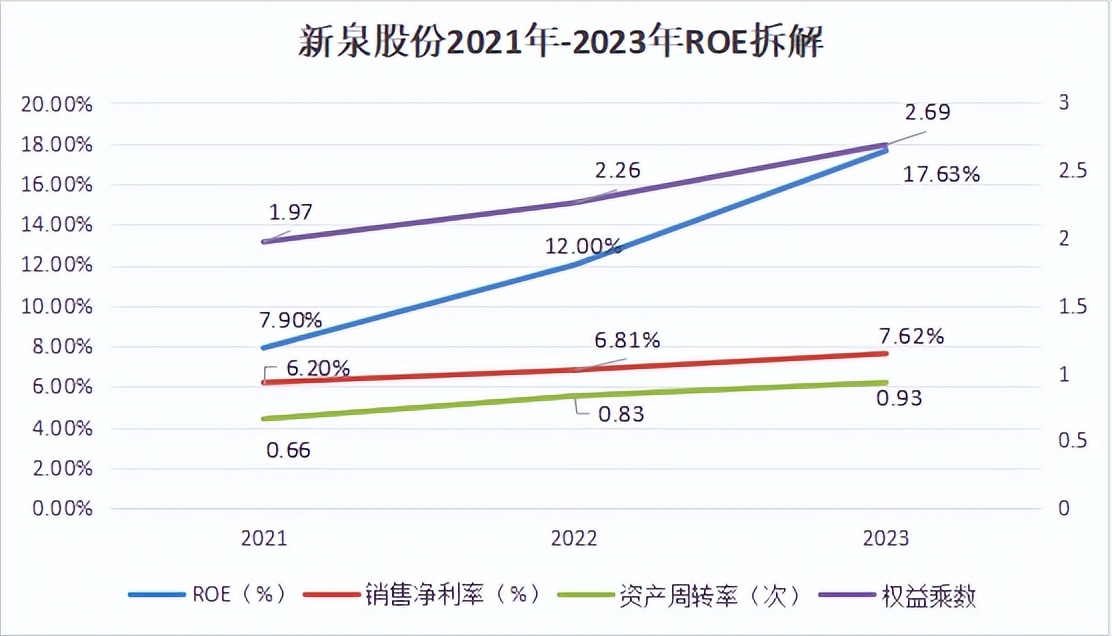

然而,新泉股份多年的稳定分红离不开其盈利能力的优秀,ROE最能体现其综合盈利能力。

数据显示,新泉股份除2021年ROE有所降低外,其他年份均保持较高的盈利水平,2023年公司ROE更是高达17.63%,一举超越同行业的常熟汽饰、岱美股份和宁波华翔,盈利能力直逼汽配龙头福耀玻璃。

业绩水平也不落下风,跟2019年相比,2023年净利润突破8亿,4年内涨幅超450%。

巴菲特老爷子热衷于ROE,并不是这个指标本身多优秀,而是通过拆解ROE可以深入分析公司盈利能力的稳定性,分析其未来有多大的发展空间以及判断是否有潜在的危机。

进一步分析ROE上涨的原因,发现2021年到2023年公司销售净利率、资产周转率、权益乘数均有30%左右的涨幅。

首先我们看净利率上升的原因。

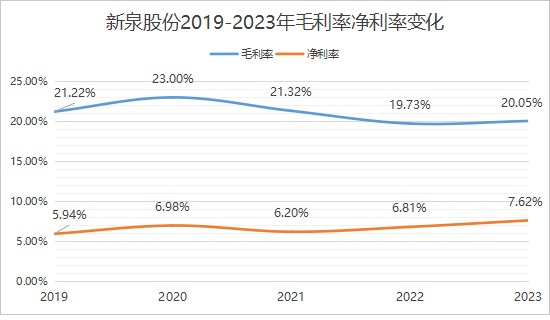

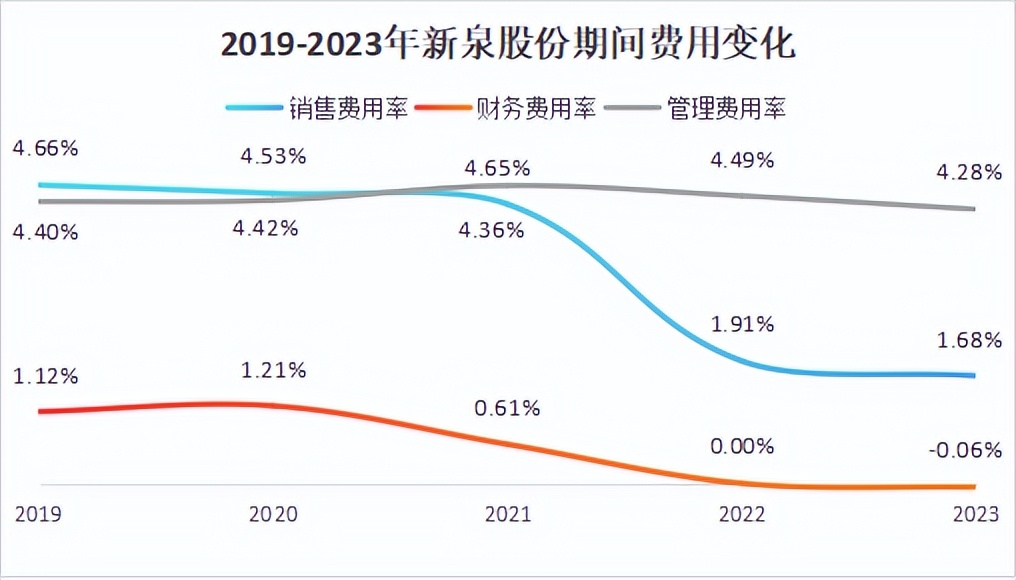

净利率上升无非是毛利率增加或者期间费用的下降。从下图可以看出,2019年至2023年公司毛利率反而有轻微下降,这主要是由于上游原材料等大宗商品涨价造成的。

公司净利润的上升主要是期间费用控制得当,我们发现,2019年至2023年公司销售费用率大幅下降,管理费用率和财务费用率也有一定程度的下降。

公司期间费用下降的原因主要有两个:

第一,运输成本降低。

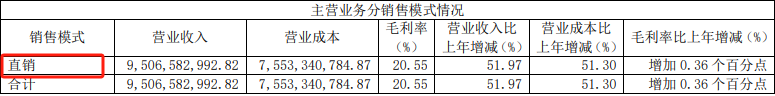

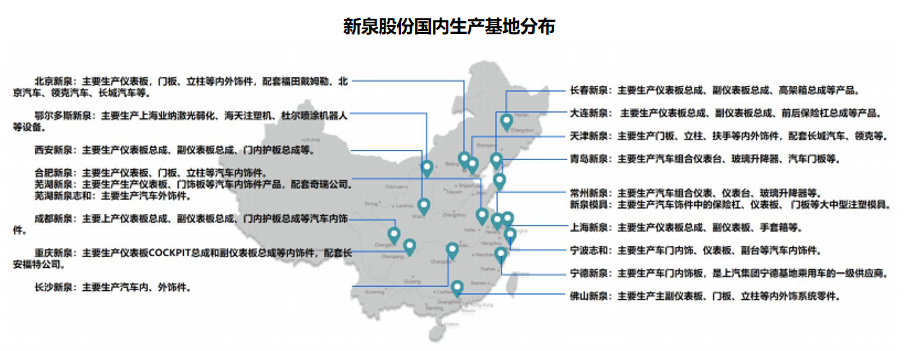

从2023年年报看出,公司的销售模式仍然为直销,销售渠道并没有变化。

但是公司结合现有客户生产区域布局,在下图20个城市均设立生产制造基地,大幅提高了产品供应效率,提升产品准时交付能力,并有效降低了产品运输成本。

第二,降本增效理念渗透至一线员工。

公司在顶层设计方面非常注重生产、销售期间的费用管理,大力推行精益化管理,将成本控制指标由公司分解到各部门,再由部门分解到工段,将“成本最优化”的理念从经营团队渗透到生产一线员工,从而有效的控制产品制造成本和各项费用。

接下来我们分析资产周转率的上升原因。

资产周转率高的企业大多是像海天味业、永辉超市等毛利率高消费龙头,新泉股份作为重资产企业,资产周转率可以达到0.93,着实让人震惊。

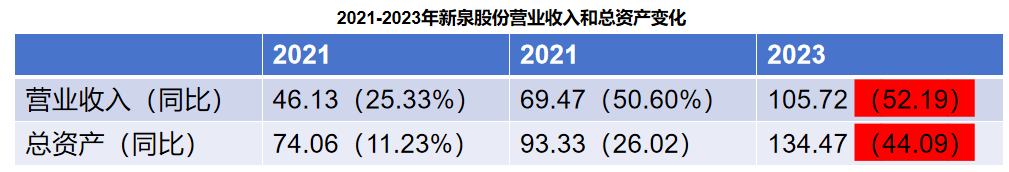

资产周转率=营业收入/总资产,由下表可以看出,新泉股份营业收入增速远高于总资产增速,说明公司资产周转率提高主要是因为营业收入的大幅拉升。

但是新泉股份营业收入高的原因并不是薄利多销,而是高端客户的订单放量。

2021年,特斯拉在上海建立生产基地,增大了对本土零部件的需求,对公司采购量较高,成为公司新增前五大客户;2022 年度,公司新增配套比亚迪元Plus项目仪表板并快速上量,比亚迪成为公司新增前五大客户。

2020-2023年,公司前五大客户订单量持续上升,促使2023年公司营业收入同比上升52%,资产周转率随之提升。

最后,我们分析企业权益乘数增加的原因。

权益乘数=1/(1-资产负债率),权益乘数的增加意味着资产负债率的提高,公司财务杠杆加大。

新泉股份并不是中国工商银行那样的高杠杆型公司,需要提高杠杆获利,反而资产负债率过高未来可能会导致财务危机,所以必须要清楚新泉股份资产负债率上升的原因。

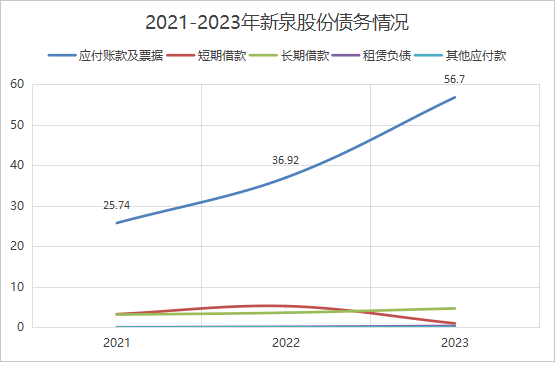

由下图可知,新泉股份短期借款、长期借款、租赁负债等变化不大,资产负债率的提高主要是因为应付账款及票据的增加。

这两者都属于无息负债,反映了公司对于上游的议价能力,其增加主要和业务规模增加有关,并不会给公司带来财务风险,所以公司权益乘数的上涨是良性的,财务风险机率很小。

通过对ROE的拆解发现,新泉股份盈利能力的提升主要靠严格的成本管理以及高端客户放量,财务风险较小,故未来盈利可持续性强。

那么,新泉股份进一步发展的空间在哪呢?

第一,汽车外饰进入放量期,第二曲线雏形已现。

汽车外饰与内饰在技术上相通之处较多,均需使用塑料成型工艺,原材料和生产工艺的相关性使得公司从内饰领域向外饰领域拓展难度小。

且2023年年报显示公司外饰业务已经进入放量期,很大可能成为公司业绩增长的第二曲线。

第二,海外业务拓展顺利,未来市场空间巨大。

公司海外厂址众多,2023年又新增美国、墨西哥生产基地,海外业务方面尤其受益于2023年3月,特斯拉官宣在墨西哥建厂,计划年产能200万辆,基于新泉在上海工厂的合作,相信获取墨西哥的订单有更大优势。

市场空间方面,2020年- 2022年公司乘用车仪表板总成市占率分别为5.6%、8.7%、14.0%,逐年上升,在可预见的未来,公司大、中型产品在建产能560万套,2024年重点布局的墨西哥工厂预计有80万仪表盘总成和40万套座椅背板投产,未来市场潜力较大。

综上所述,新泉股份在长期内拥有持续的盈利能力、稳定的分红和广阔的发展空间,是当前A股稳健成长的不二之选。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !