作者:MD

出品:明亮公司

金融资产配置领域通常有两种风险:一种是损失,另一种则是收益的波动。而对于企业来说,人们往往更多“损失”,却很少谈及“波动”带来的风险。

相比制造业等“重资产”行业,餐饮企业的设备、生产都在门店端。当下,将连锁餐饮分为“效率”和“体验”两种类型,设备和员工在其中扮演的角色差别会很大。以连锁咖啡为例,效率型连锁,像是“人为机器打工”,门店更像“小型工厂”;而体验型的连锁咖啡,空间、服务提供了更多溢价,机器服务于人。

无论是人还是机器的投入,都会体现在企业的财务数据中。门店的“机器”投入,通常会反映在企业资本支出项,而“人”的支出,反映在企业的薪酬支出上。结合过去一段时间的观察,「明亮公司」统计了过去一段几年中国餐饮企业上市公司和星巴克、瑞幸两家咖啡连锁品牌在资本支出、设备支出、营收和薪酬支出等不同类目的数据,发现几项指标并不同频波动,这也可能给对门店的运营带来较大压力。

开店、招人和运营压力的周期

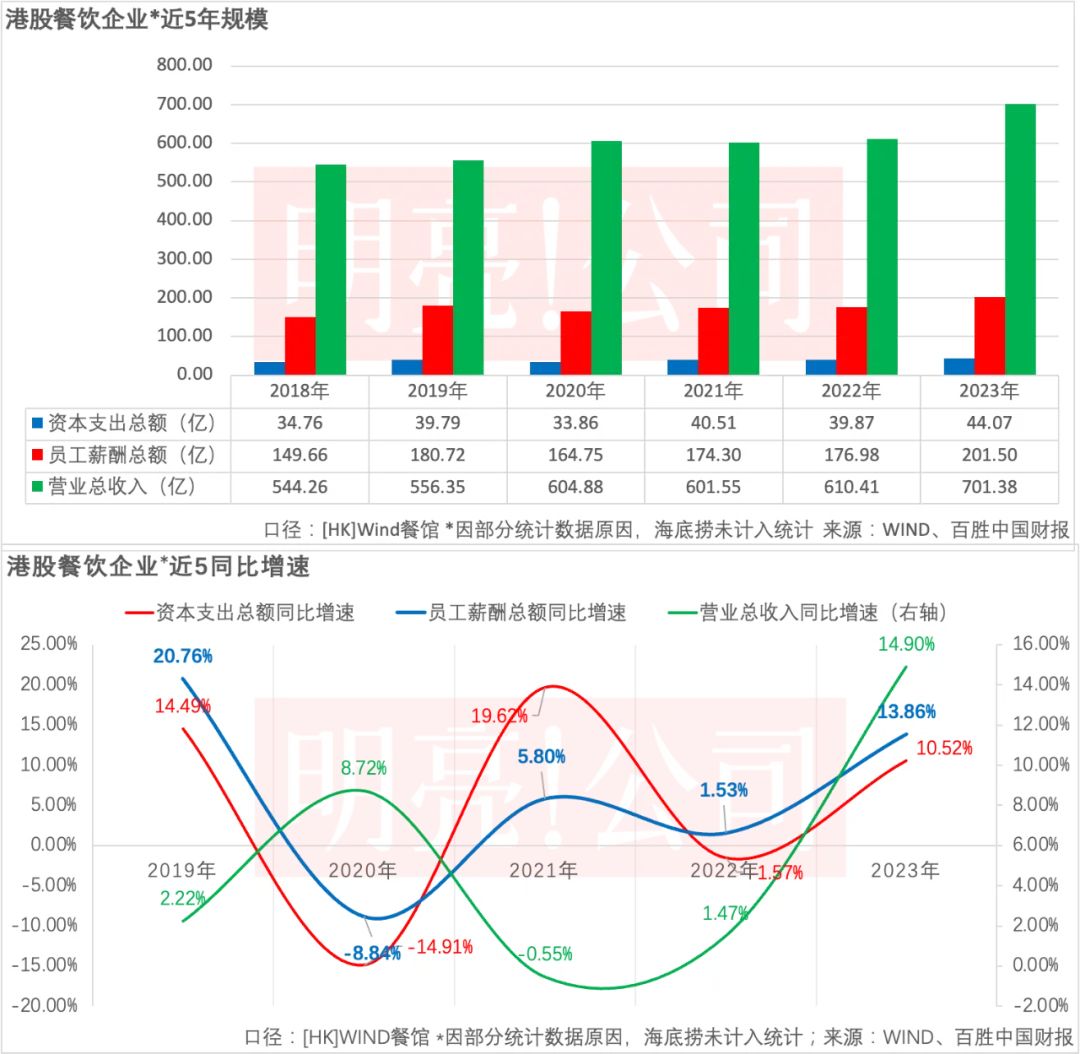

「明亮公司」据Wind数据库统计了过去5年部分香港餐饮类上市公司(口径:Wind[HK]餐馆)的资本性支出和员工薪酬的情况。

统计显示,2019年(几乎未受疫情影响),这些餐饮企业的资本开支增速(对比上一年,下同)要慢于员工薪酬的增速,而在消费热情降低的2022-2023年,资本开支的增速却要低于员工薪酬的增速,而且,看起来员工的薪酬的波动幅度比资本开支要小,毕竟员工招聘和辞退比买设备更灵活,且餐饮业也可以通过兼职的方式解决这一问题。

*因数据口径原因,部分公司数据缺失,仅供参考(来源:Wind、公司财报、明亮公司统计)

而企业的营收增速与资本支出、员工薪酬的支出是“负相关”——在2019年,资本支出和员工工资高速增长阶段,这些餐饮上市公司的营收只增长了2.22%,而在资本支出、员工工资大幅下跌的2020年,这些公司的营收却增长了8.72%。唯一接近的年份是2022年,资本支出、员工薪酬和营收的增速基本一致。

从上图看来,餐饮企业在过去五年面临“周期性矛盾”——即公司开店(资本支出)、招人(员工薪酬)和运营压力(总体营收)三者之间的“时间差”。

连锁咖啡「周期矛盾」:以瑞幸和星巴克为例

资本支出、员工薪酬和营业收入增速对比(来源:公司财报、Wind、明亮公司统计)

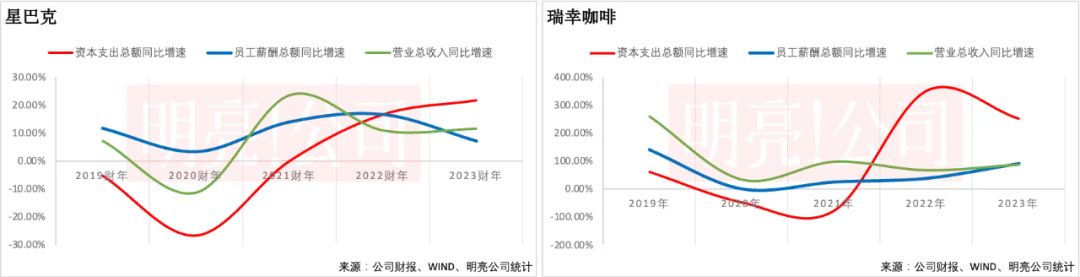

再看连锁咖啡的”人机矛盾”,「明亮公司」也具体统计了星巴克和瑞幸咖啡的数据,实际上,两家咖啡连锁品牌的波动不如港股上市的餐饮企业明显。

门店设备资产增速和员工薪酬增速对比(来源:公司财报、明亮公司统计)

星巴克在疫情前的2019财年(财年一般截止到9月底),员工薪酬的增速高于营收和资本支出的增速,但这种状况持续到了2021财年,疫情之后市场开始恢复,营收同比大幅增加,但薪酬和资本支出增长却不及营收,甚至可以说,在2019-2021财年这段时间内,星巴克基本上没有高的资本支出,3年的增速平均值仅为-10.64%。

门店设备资产增速和员工薪酬增速对比(来源:公司财报、明亮公司统计)

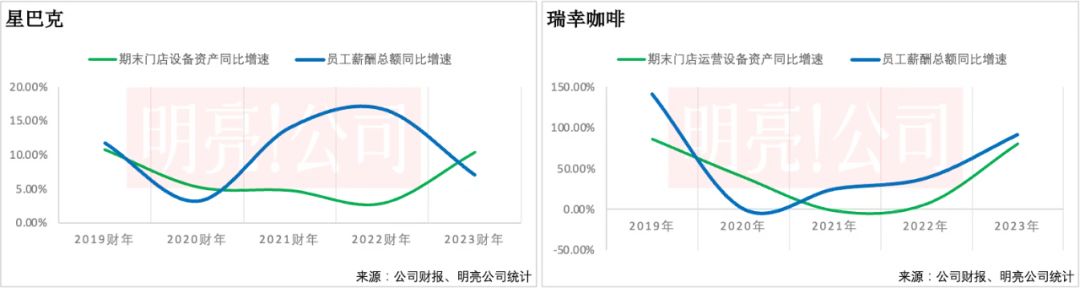

具体在设备层面,在过去完整的5个财务年度,星巴克的“机器支出”增速基本上经历了“高-低-高”的三段历程。倘若将“门店设备(store equipment)资产期末余额增速”(未考虑折旧)看作公司在“机器”支出的增长速度,对于星巴克来说,2020-2022财年“机器支出”没有员工薪酬支出增长得快。

「明亮公司」此前在《人有人的用处》中分析,在过去的几年中,星巴克员工主动要求成立工会的比例正在增加,原因包括劳工福利、工作环境等多种原因。尤其是在北美,员工占全球员工总数比例超过60%,而这些员工中95%以上都在门店——疫情影响与通货膨胀的冲击让普通人的生存压力陡增,这一定程度上也激化了基层员工和公司之间的矛盾。

而在疫情影响消退的2023财年,星巴克“机器支出”的增速已经开始超过员工支出的增速,一种可能性是,在经历了员工支出快速上涨的两年后,星巴克已经意识到识到通过“机器代人”来提高门店的效率,因而加大了单店设备的投入;另一种可能性是,随着美国市场的通胀在高利率环境下得到平抑,员工工资的增幅重回“平稳期”。后一种可能性看起来更大,在无疫情影响的2019财年,我们看到星巴克的员工薪酬增长基本上与“机器支出”的增长同步。

再看瑞幸咖啡。和星巴克不同,瑞幸在过去5年实现了高速扩张,资本支出的增速和波动都更大。在2019-2023年的五个财务年度中,除2020年受疫情影响比较大之外,2021-2023年的员工薪酬支出增速与“门店运营设备(Store operating equipment)”资产增速相比,薪酬支出增速在2021-2022年大幅领先于门店“机器支出”,直到2023年薪酬支出增速(80.29%)才接近“机器支出”增速(91.39%)。

然而,据「明亮公司」统计,瑞幸咖啡员工的工资(Payroll)占营收的比重,实际上是不断降低的,2022年只有11.93%,且这一比例在过去几个年度中不断降低,2019年-2021年,员工工资占比分别为30.2%、22.76%和14.4%。

这段时间,瑞幸单店效率提升明显,人力和设备的效率都在迅速爬升。瑞幸2022年员工数比2021年增加了约25%,低于营收的增速,而且2019年人效(一个员工对应营收)也处于迅速爬升期。

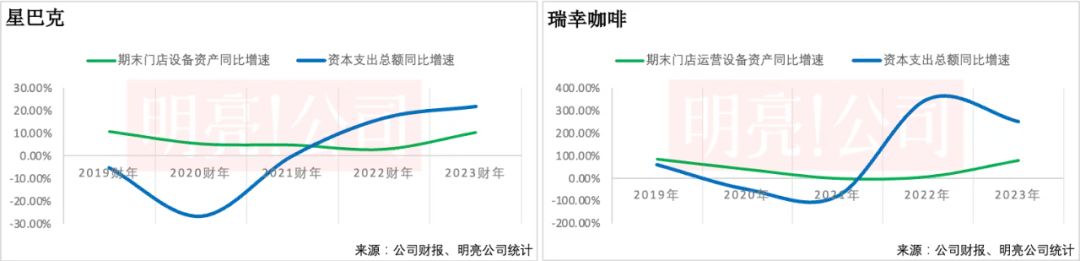

总结来看,相比于星巴克,处于高速扩张中的瑞幸“机器支出”增速的波动明显更大,而大幅度波动通常会给机器或人的某一端造成巨大压力——结合此前某品牌咖啡师与品牌、消费者之间的矛盾,周期波动压力过多地传导至了员工端,而没有在设备端进一步提升效率。

门店设备资产增速和资本支出增速对比(来源:公司财报、明亮公司统计)

自2022年以来,瑞幸咖啡整体资本支出增速大幅高于其在门店设备资产上的增速,一方面可能反映出其在上游供应链上的投入,包括位于昆山的烘焙工厂等等,以整体改善运营端的效率。

本文作者可以追加内容哦 !