一、吉莉

管理国投瑞银策略精选,任职回报84.64%,同类排名166/2063。

中国人民银行金融研究所研究生部金融学硕士,2008年3月至2011年6月曾在国投瑞银基金从事能源、化工、消费等行业研究,2011年6月至2017年3月历任中信证券研究员、投资经理。2017年4月重新加入国投瑞银。

2017年6月7日上任基金经理,管理规模30亿。

注重控制回撤,追求长期跑赢市场。

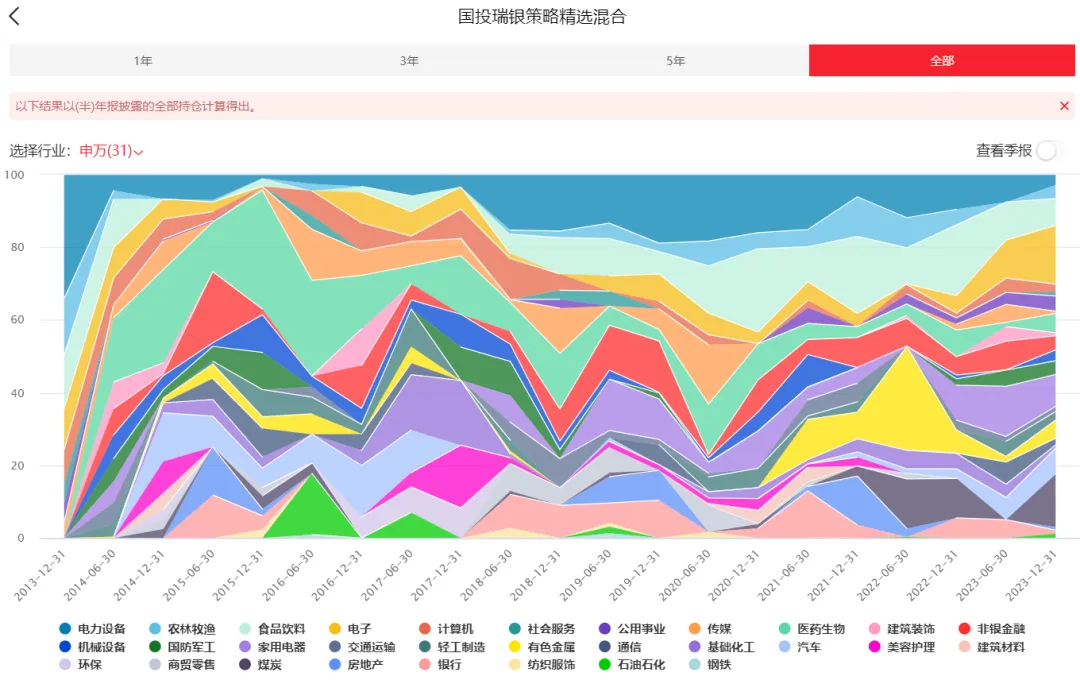

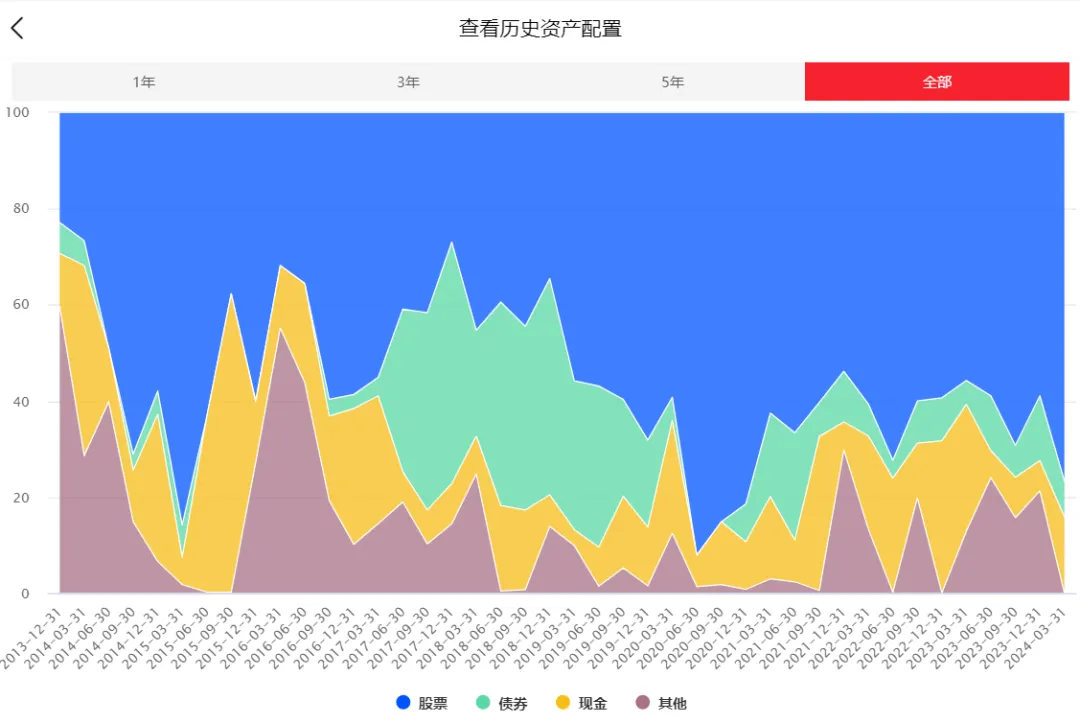

自上而下和自下而上相结合,通过货币与信用模型及股债利差模型等综合判断市场走势,调整仓位。

战略仓位占2/3,主要由重点行业配置和个股优选相结合、战术仓位占1/3,主要配置中期具备投资价值的公司。

均衡配置,择时,善于控制回撤,跑赢偏股混合型基金指数,但牛市中跑输,善于防守,进攻性不强。

二、李昱

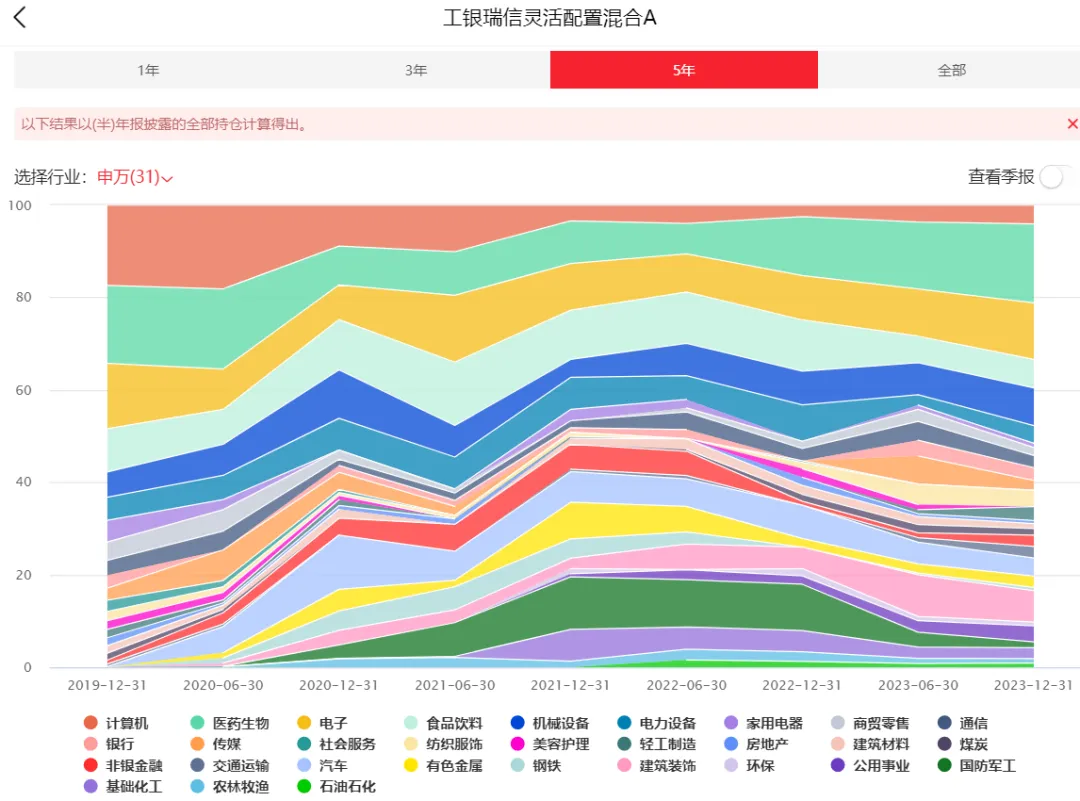

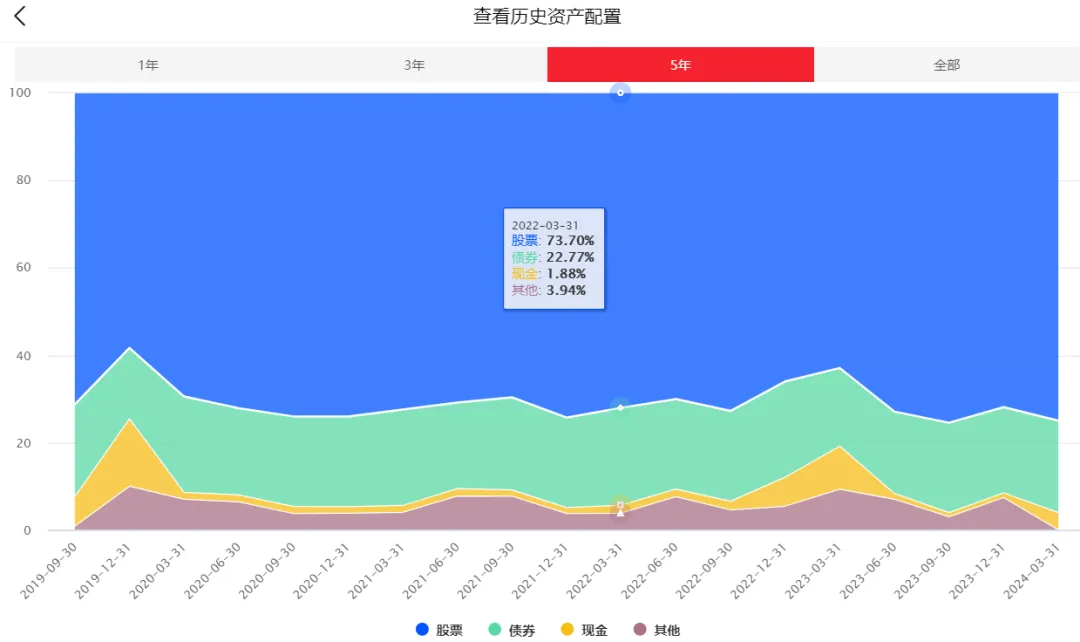

管理工银灵活配置,任职回报110.26%,同类排名74/2137。

曾先后在中投证券担任研究员,在华安基金担任高级研究员、小组负责人,在中信产业基金从事二级市场投研;2017年加入工银瑞信,现任固定收益部基金经理。

2018年1月23日上任基金经理,管理规模105亿。

自下而上选取成长性较高的个股、行业均衡配置、整体维持高于基准的仓位

行业分散,个股分散。不择时,股票占比约75%,收益和回撤都跑赢偏股混合型基金指数。超额收益稳定。

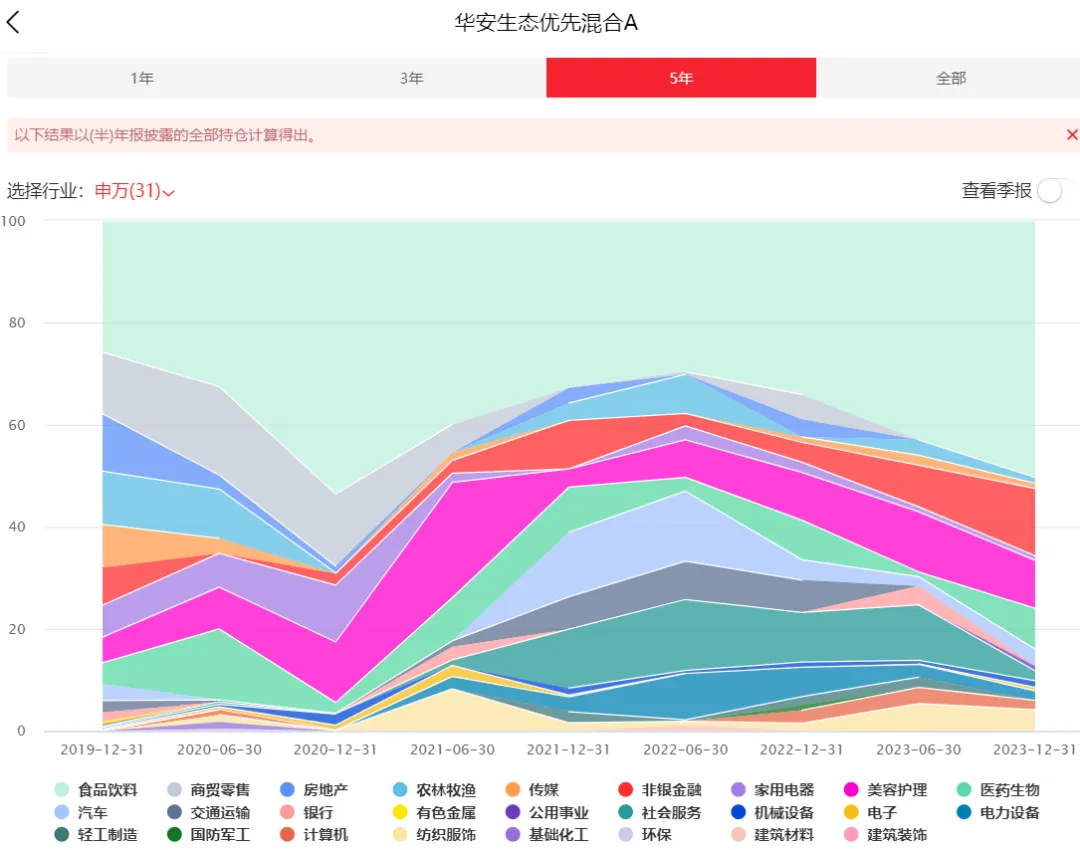

三、陈媛

管理华安生态优先,任职回报40.58%,同类排名802/2126。

上海交通大学数学硕士,毕业后加入华安基金,曾任华安基金消费组组长,覆盖过食品饮料、保险、纺织服装、社会服务、商贸零售等行业。

2018年2月26日上任基金经理,管理规模60亿。

关注渗透率,关注潜在成长空间。

从景气度和容量两个角度选股,陈媛把消费行业按照空间、增速自上而下分为五层:第一层是大容量、增速快的行业,她最喜欢,像化妆品、餐饮供应链属于这一类。

看重ROE来源,偏好高周转带来的高ROE。非常看重一个公司的跟踪尺度和频率,希望持仓的公司有高频的公开数据可以跟踪。

食品饮料占一半仓位,跑赢中证消费。牛市中跑赢韩威俊,但回撤也大。

四、廖瀚博

管理长城环保主题,任职回报84.19%,同类排名178/2148。

中山大学工学硕士,先后在长城证券和海通证券担任汽车行业分析师、2015年10月跳槽到私募,2017年6月加入长城基金,覆盖了汽车、电力设备、新能源、交运等行业。

2018年3月8日上任基金经理,管理规模23亿。

自下而上,精选个股,买入持有,陪伴企业成长。

长期重仓的股票应该符合三个条件:一是广阔的成长空间;二是具备较强的竞争优势;三是持续的业绩兑现。

看中风险收益比、预期回报率,从中长期的维度思考,买股票前会问自己,持有这只股票一年、两年,潜在回报率是多少。重视业绩增长,寻找阿尔法,对估值相对佛系。

均衡成长,重仓机械设备、食品饮料、电力设备、电子、军工。跑赢偏股混合型基金指数,表现比杨栋好。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$国投瑞银策略精选混合(OTCFUND|000165)$$工银瑞信灵活配置混合B(OTCFUND|001428)$$华安生态优先混合A(OTCFUND|000294)$

本文作者可以追加内容哦 !