本文为旧文,于5月25日首发于公众号“微甜养基笔记”,现在重新读一下对判断美股未来的走势还是有启发的。以下为原文。

前言

大家对美股的态度是纠结的,上车的看着持续新高的账户,担心要不要及时止盈。没上车的看到“风景那边独好”跃跃欲试,却又怕追高。本文将从宏观降息到微观企业盈利理清美股未来的发展趋势。

PART/ 01 薛定谔的降息?

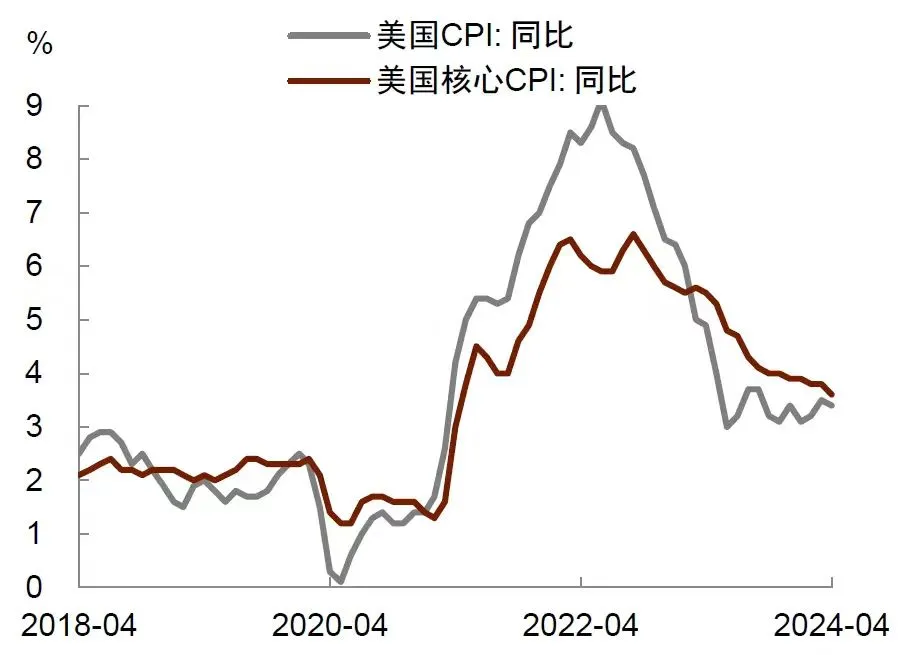

自去年6月份美国CPI同比增速回落到3%的水平后,这一数据便持续在3%~4%之间反复横跳。4月CPI同比3.4%,是今年第一次放缓。

拉动通胀回落的主力是商品价格:包括居家食品(-0.2%)、新车(-0.4%)、二手车(-1.4%)、家具家电(-0.4%)价格都明显回落。

这里给大家科普下:美国CPI指标统计包含食品、商品、能源、服务四大类。在整体价格不变的背景下,商品价格在回落意味着能源、服务价格依然坚挺。

通胀居高不下让美联储头疼,迟迟按不下降息键。

市场普遍认为1个月通胀放缓不会让美联储降息。因为一旦开启降息动作,哪怕只是大佬讲个话,都会导致市场亢奋,把好不容易压下来的通胀又打上去。

美联储当然不希望控制物价的努力“前功尽弃”,所以起码要等通胀数据的下降形成趋势才敢降息(通胀连续下降2-3个月)。

另一个问题是,我们经常只讨论降息对市场的影响,但忽略了市场表现也会影响降息。现在市场普遍默认下半年美联储会降息,这种预期导致利率走低、金融宽松,进而导致通胀和经济数据被拉高,结果反而是降息落空。

这种市场影响参与者预期,而参与者的预期反过来也影响市场的现象,是索罗斯讲的“反身性”。市场越想降息,就越降不了息。

PART/ 02 再通胀的可能性?

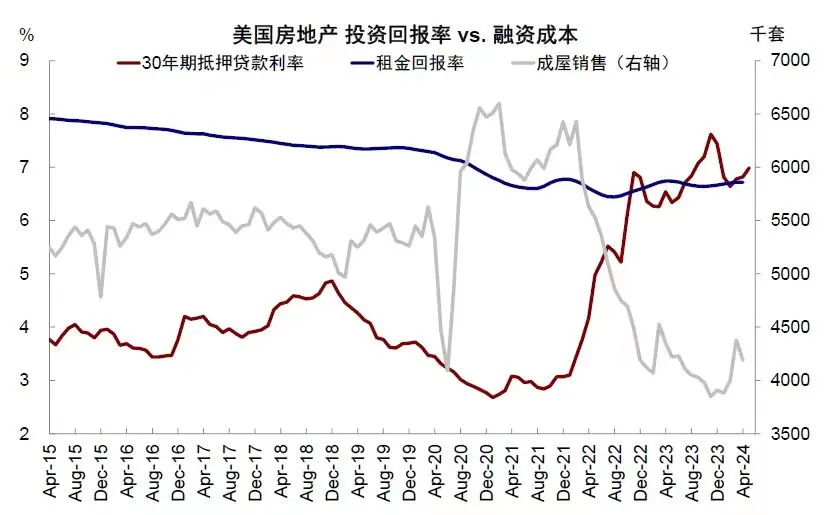

虽然通胀短期下不来,但也上不去,原因在于现在高利率环境会压制需求。美国目前企业贷款利率>投资回报率,居民房地产中的贷款利率>租金回报率,所以企业和个人根本没必要借钱消费/生产,把钱存起来或者买债券“躺平”就行。

中金还预计,三季度CPI将回落到3%以下,四季度再小幅回升至3.3%。所以对美联储而言,三季度通胀回落 大选冲刺期,是最佳的降息操作窗口。而未来一两个月的通胀数据则是决定这个操作窗口能否实现的关键。

PART/ 03 强势美股背后的逻辑

我们都知道:

股价=市盈率*每股盈利。

但历史上这两个因子一般都同向变动,很少反向变动。企业盈利增加,会让市场对企业的盈利预期更加乐观,从而给出更高的市盈率。反过来,企业盈利下降,会让市场对企业的盈利预期更加悲观,从而给出更低的市盈率。所以我们总是听说“戴维斯双击”(市盈率和美股盈利同时上升带来的牛市行情)和“戴维斯双杀”(市盈率和美股盈利同时下降带来的熊市行情)。

当前以纳斯达克为代表的美股龙头业绩非常好,业绩超预期会带来估值超预期,股价持续上涨。

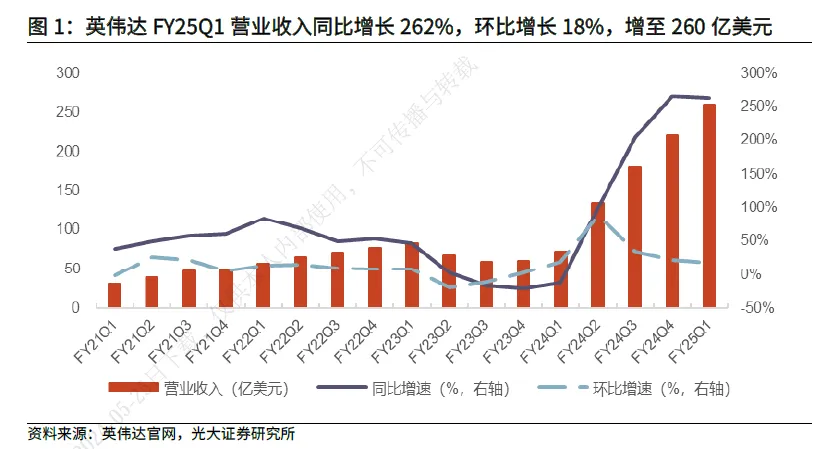

以英伟达为例,这家全球芯片龙头刚刚发布了一份炸裂的一季报。营收260亿美元,同比增长262%,净利润149亿美元,同比增长628%。销售利润率57%,同比增长101%,ROE32%,同比增长269%,一季度的营收和利润已经接近去年前三个季度的总和。

进一步想,以英伟达如此大的体量,除了盈利水平还在上升,盈利能力(ROE、利润率)也在提升,这是非常恐怖的。季报一出来,股价暴涨10%。

英伟达的表现是纳斯达克的缩影,我在《减仓美股,落袋为安》中写到微软、苹果谷歌等大型公司这几年业绩都非常好,所以可以持续维持高估值,指数也连创新高。目前纳斯达克40倍的估值在历史上还不算贵,美国不降息,资本也不会轻易逃离美国,我预计美股(纳斯达克)的行情还能维持到下半年。

PART/ 04 美股未来何去何从?

美国当下的情形是,降息降不下去,美股跌不下去。未来无非有两种情形:一是美股回调,会带来金融流动性收紧,抑制需求,导致美联储降息进程加快,美股又会反弹。(反身性、反身性、反身性!);二是美股继续涨,但会被火热的通胀数据干扰,不过美股本身的盈利是市场持续走牛的最大底气。#复盘记录##英伟达跌超6%,美股AI链缘何重挫?#$华安纳斯达克100ETF联接(QDII)A(OTCFUND|040046)$$标普500ETF(SZ159612)$$纳斯达克ETF(SZ159632)$

本文作者可以追加内容哦 !