随着公募基金二季报披露落下帷幕,全市场积极投资偏股型基金二季度重仓股也随之出炉。

天相投顾数据显示,今年二季度,宁德时代(189.440, 1.09, 0.58%)取代贵州茅台(1525.620, 28.11, 1.88%),坐上公募基金头号重仓股“宝座”,贵州茅台退居第二大重仓股,腾讯控股取代五粮液(133.420, 2.32, 1.77%),跃升至第三大重仓股。

从最新数据看,今年二季度表现强势的信息技术板块获得基金较多增持,港股互联网板块中的腾讯控股、美团也获得公募基金集体加仓,立讯精密(40.150, -0.80, -1.95%)、腾讯控股、比亚迪(264.060, 2.63, 1.01%)位列二季度公募基金增持最多的前三大重仓股。

宁德时代登顶公募基金头号重仓股

今年二季度,公募基金头号重仓股易主,蝉联多个季度公募基金头号重仓股的贵州茅台让位于宁德时代。

天相投顾数据显示,截至今年二季度末,纳入统计的5165只积极投资偏股型基金的前十大重仓股分别为:宁德时代、贵州茅台、腾讯控股、立讯精密、紫金矿业(17.940, -0.51, -2.76%)、美的集团(63.600, -0.30, -0.47%)、中际旭创(134.980, -5.02, -3.59%)、五粮液、中国海洋石油、迈瑞医疗(285.250, -0.79, -0.28%)。

尽管宁德时代二季度股价下跌3.01%,公募基金二季度也在小幅减持宁德时代,但并不影响宁德时代坐上公募基金头号重仓股之位。数据显示,截至二季度末,公募基金在宁德时代上的重仓持股数量为2.75亿股,持股市值达到495.35亿元,位列基金第一大重仓股。

此前,受淡季整体需求疲软叠加电商补贴、黄牛集中出货等因素影响,飞天茅台散装价格一度跌破2100元,贵州茅台股价一度触及1410.10元年内新低。公募基金也在股价下跌中减持贵州茅台,截至二季度末,公募基金在贵州茅台上的持股数量减至3015.24万股,环比下降22.03%,持股市值跌至442.45亿元,贵州茅台退居基金第二大重仓股。

公募基金前十大重仓股的“含酒量”也在下降,今年一季度末位列第四、第九大重仓股的泸州老窖(146.980, 4.08, 2.86%)、山西汾酒(204.010, 3.71, 1.85%),二季度末跌出前十大重仓股之外。医药板块中的恒瑞医药(42.230, 0.08, 0.19%)也在股价下跌叠加基金减持的影响下,退出基金前十大重仓股之列。

与此同时,光模块板块中的中际旭创、资源股中的中国海洋石油、医疗器械板块中的迈瑞医疗新晋基金前十大重仓股。

积极加仓信息技术等板块

前十大重仓股代表公募基金的核心配置,增减持个股更能反映基金经理最新的持股变化。

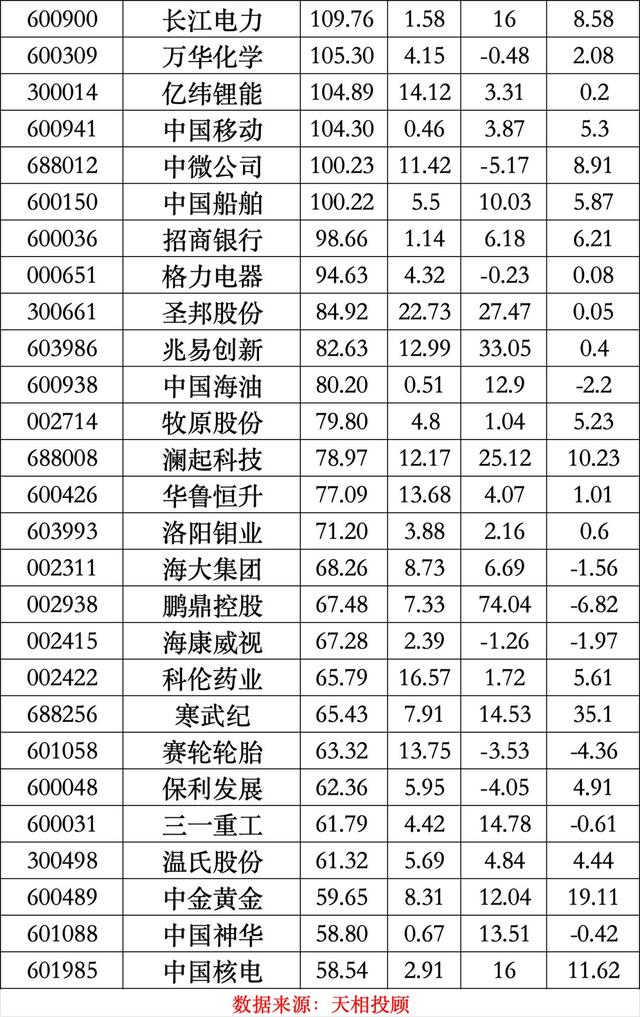

天相投顾数据显示,二季度基金增持最多的50只股票主要集中在信息技术、互联网等几大细分领域。

其中,公募基金对立讯精密的增持力度最为明显,重仓该股的基金数从一季度末的529只猛增至二季度末的918只,持股数量也从一季度末的7.33亿股增至二季度末的8.65亿股。

多位知名基金经理在二季度积极增持立讯精密。其中,兴证全球基金谢治宇管理的兴全合润二季度加仓立讯精密2486.24万股,是全市场加仓立讯精密力度最大的主动权益基金。

除此之外,腾讯控股、美团等港股市场中的互联网龙头也被公募基金显著增持。电动车龙头比亚迪、算力龙头工业富联(24.660, -0.75, -2.95%)也获基金大举增持。

鹏鼎控股(37.050, -0.53, -1.41%)、新易盛(105.360, -3.46, -3.18%)等二季度强势股也获得基金的青睐,鹏鼎控股二季度飙涨74.04%,新易盛也录得近60%的涨幅。

数据显示,二季度末共有164只基金重仓持有鹏鼎控股,而一季度末重仓该股的基金不到30只;二季度末共有459只基金重仓新易盛,重仓基金只数相比一季度末增长85%。

在二季度公募基金新增前50大重仓股中,甬金股份(19.500, -0.30, -1.52%)、湖北宜化(12.530, -0.07, -0.56%)、甘肃能化(3.000, -0.06, -1.96%)、药明合联、鸿远电子(36.640, -0.15, -0.41%)位列前五,集中在原材料、能源、医药生物等领域。

白酒股成减持重点

受股价回调等多重因素影响,白酒板块成为二季度公募基金减持的重点。

在公募基金二季度减持排名前十的重仓股中,有五只为白酒股,其中包括贵州茅台、泸州老窖、五粮液、山西汾酒、古井贡酒(212.180, 3.89, 1.87%)。

基金经理也对白酒板块产生分歧。银华基金经理焦巍所管的银华富裕主题混合等多只基金二季度均不同程度减持了白酒股。对于投资组合的调整,他在二季报中也做了回应。

焦巍表示,对于以高端白酒为代表的消费升级行业,在过去多年成为高ROE、高毛利率、高护城河的商业模式的代表。然而毋庸讳言,我们正处于一轮新的经济大转型的关口,这些成功的商业模式都在面临着外部和自身的同时挑战。在一定程度上,过去越高的毛利率和定价权,就越容易受到新一轮经济模式的冲击和质疑。在这种背景下,可能估值的调整就先行于盈利本身。但是,对于流行的高端白酒将进入投资的垃圾时间一说,焦巍并不认同。显然,以高端白酒为代表的消费护城河企业仍然在现金流、用户粘性上都具有巨大的优势。焦巍称“我们将静待观察,等待这些企业出现库存的拐点和成熟期后走向分红来回馈投资者的投资机会”。

相比之下,另一位重仓白酒股的基金经理——易方达基金的张坤在二季度仍坚定持有白酒股。

除了白酒股之外,恒瑞医药、传音控股(82.580, 1.62, 2.00%)、金山办公(203.480, 4.28, 2.15%)、长安汽车(15.390, -0.39, -2.47%)等个股也遭到公募基金较大力度的减持。

本文作者可以追加内容哦 !