作者|睿研消费 编辑|Emma

来源|蓝筹企业评论

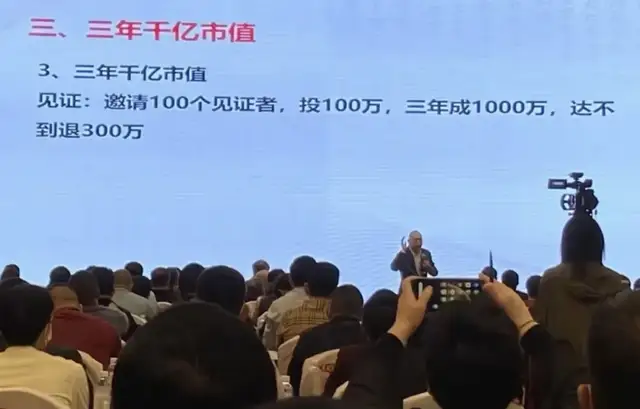

如果你是在三年前听了大北农董事长喊出的“三年实现千亿市值”后买入的股票,那么这三年你若是一直持股不动,那么亏损已经超60%。2021年11月初最高涨至11.20元/股,截至2024年7月19日,股价报收4.09元/股,市值仅不到170亿,距1000亿目标还差830亿。

近日,国内规模最大的预混合饲料企业北京大北农科技集团股份有限公司(以下简称:“大北农”002385)发布业绩预告,预计2024上半年净利润亏损1.5亿元-1.8亿元,虽是同比减亏,但依然继续亏损。

大北农的主营业务包括饲料、种子研发、生猪养殖三大主营业务。2023年公司饲料业务收入大北农饲料销售收入为 243.26亿元,同比增长7.74%;种业业务收入为16.02亿元,同比增长40.91%;生猪养殖业务收入57.02亿元,同比增长4.31%。

大北农于2010年04月09日在深交所主板挂牌上市,首发价格35元/股,公司实控人为邵根伙持股24.66%。

由于净利润亏损以及资金面不乐观,大北农股价近一年持续下跌近40%。

年报显示2023年,大北农实现营业收入333.9亿元,比上年同期增长3.07%;归属于上市公司股东的净利润-21.74亿元,也是大北农上市以来的最大亏损。公司解释主要受养猪业务亏损及计提的各类资产减值损失、信用减值损失的影响。

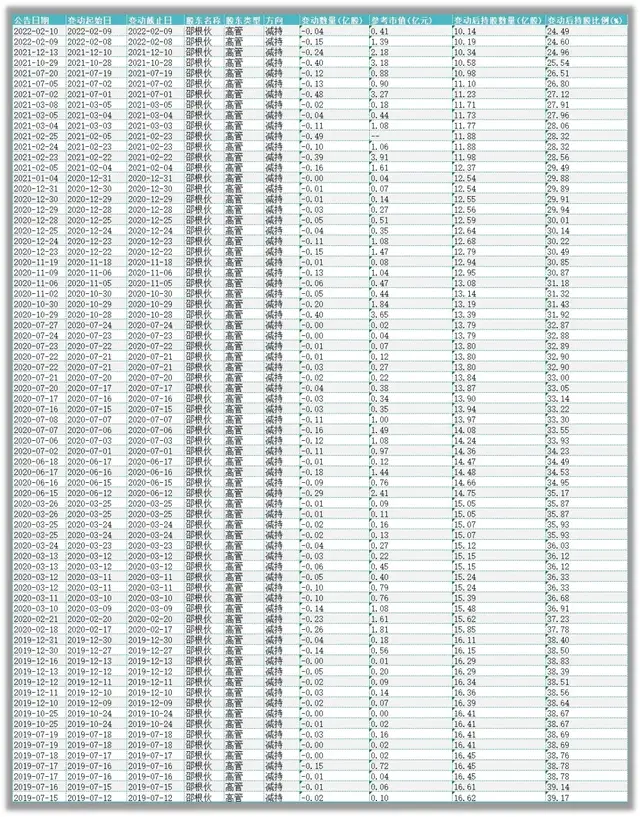

一直忙着减持的实控人

邵根伙1965年生人,中国农业大学农学博士,1992年尚在北京农学院任教的邵根伙决定下海创业,1993年,邵根伙用2万元在北京市海淀区万泉庄创立了大北农饲料科技有限责任公司。

根据Wind数据统计,2019年-2022年,邵根伙累计减持高达70多次,减持数近7亿股。粗略计算,邵根伙累计套现资金超40亿元。持股比例也从最初上市时的52.45%减至目前的24.66%。

股东持续减持虽然有多重原因,但最主要还是反映的还是对公司信心不足,一边喊着千亿口号,一边忙着减持,这样的行为又如何获取投资者的信任?

高额担保易引发系统性风险

董事会7月11日最新公布数据显示,大北农集团累计担保及逾期担保额度总额为1,80.13亿元(含公司及控股子公司之间互相担保额度预计的160亿元),占公司最近一期经审计净资产的222.82%;对合并报表范围内单位的实际担保余额为103.66亿元,占公司最近一期经审计净资产的128.23%。

融资担保相当于一种“隐性负债”。融资担保规模超过净资产50%或超过持股比例对子企业和参股企业提供担保,将对企业集团运营造成潜在风险。

盈利能力恶化

2023年,大北农的营业利润率持续下降,说明公司的经营业务获利能力有待提高。净资产收益率(ROE)的表现更差,公司财务恶化,投资回报减少,投资者需要加大关注公司资本运营情况。

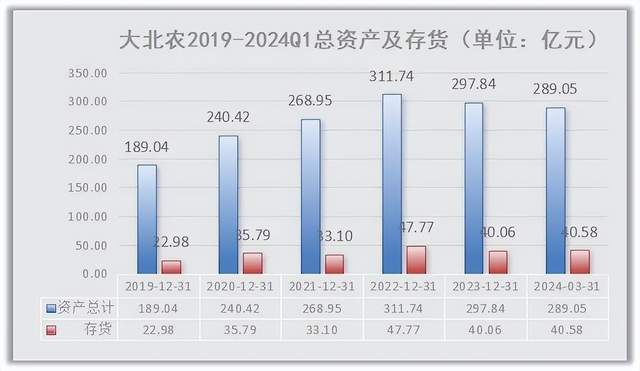

存货减值风险

2019年-2024年Q1,公司存货账面价值分别为22.98亿元、35.79亿元、33.10亿元47.77亿元、40.06亿元和40.58亿元,占公司同期总资产的比例分别为12.16%、14.88%、12.31%、15.32%、13.45%和14.04%;应注意存货减值带来的风险。

负债增速超营收增速

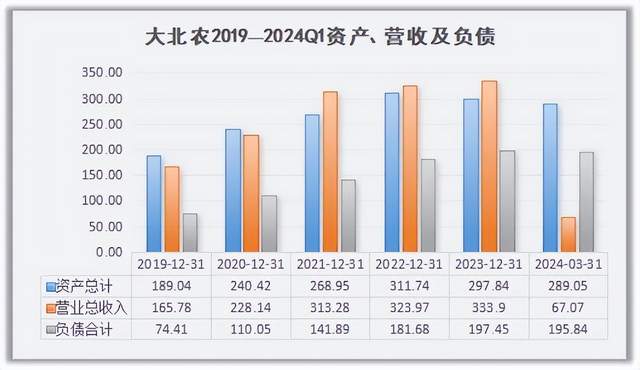

根据Wind数据统计,近年来大北农的负债持续上涨,2023年末总负债197.45亿元,同比增长8.7%;而2023年营收333.9亿元,仅同比增长3.1%。公司的盈利增速并未跟上负债的增长速度,这可能增加了公司的债务风险。

Wind数据显示,截至2024年一季度末,资产负债率持续增长至67.75%。

天风证券预测:公司2024/25/26年eps(每股收益)可达0.03/0.30/0.31元。认为公司转基因技术领先,国内转基因玉米商业化背景下公司种业有望成为公司新的业绩增长点;以及在2024年下半年猪周期有望景气向上带动公司生猪业绩增长,维持“买入”评级。

综上,虽然半年报数据开始好转,但如果未来生猪价格出现大幅下滑或其他不利因素,则后续经营业绩仍存在大幅下滑的风险。

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

本文作者可以追加内容哦 !