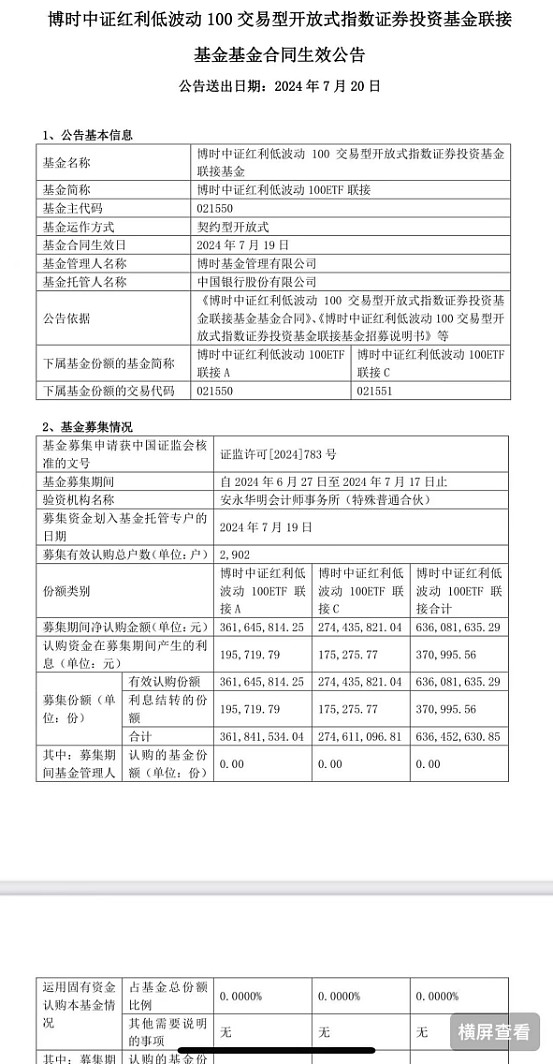

2024年7月20日,博时中证红利低波动100ETF联接基金合同生效公告显示,募集规模合计近6.4亿元!

$博时中证红利低波动100ETF联接A(OTCFUND|021550)$ $博时中证红利低波动100ETF联接C(OTCFUND|021551)$

配置理由 >>>

从历史来看,当市场认为经济存在较大不确定性的时候,红利策略会有超额收益。历史上的几次系统性风险事件,红利相关指数的过往业绩相对大盘偏优。A股市场上,红利风格也有类似的表现,在市场整体震荡下行,基本面偏弱时(如2018年、2022年至今),红利往往可能有较好的表现,为投资者提供了相对稳定的配置机会。

红利因子具有捕捉高质量企业的 “压舱石”属性,有望提供长期的分红收益,增厚安全边际。低波因子相对稳健抗跌,具备较强的风险过滤能力,赋予了红利低波组合较高的稳健性,使其成为一种长期投资的利器,在市场波动的场景下具有较强的吸引力。横向对比市场十年间主要指数表现来评价红利低波100指数,其在2016、2018、2022与2023非牛市的市场行情中相对优势突出,是追寻稳定收益,防御市场波动的重要品种。

截至2023年底,红利低波100指数自2005年12月30日以来的年化收益率为13.97%,年化夏普比为0.66,表现均优于主要宽基指数及中证红利、红利低波等同类指数,而年化波动率和最大回撤分别为24.53%、-64.62%,均低于主要宽基指数和同类指数,长期风险收益比突出,攻守兼备。

数据来源:Wind,数据截至2023年12月31日,指数历史表现不预示未来。

尽管已经有前期的一段上涨,但红利低波100指数目前并未涨到高位,仍有布局空间。指数的PB估值仍处于历史较低水平,股息率仍处于历史较高水平,呈现低估值、高股息的特征。

管理人优势 >>>

博时基金拥有26年投研沉淀,管理核心公募资产5694亿元,服务客户总数1.6亿人,获得各大专业机构奖项154个。

作为首批成立的基金公司之一,博时基金在指数产品上实现了较早布局。自2009年12月29日推出首只ETF以来,经过十五年的耕耘,已形成了涵盖宽基、跨境、商品、行业主题、策略和ESG等多种类型ETF及被动指数产品工具箱。截至2023年底,公司拥有非货币ETF及指数公募基金共计85只,管理规模超过1392亿元人民币。

博时指数与量化投资部成立于2009年,是国内公募基金行业最早组建的量化团队之一。目前,团队拥有19名基金经理、投资经理和研究员,其中包括6名博士、11名硕士和2名学士,平均从业年限为10年。团队成员均具备扎实的专业基础,专业知识背景互补,每位投资研究人员都具备编程能力。部门整体实行投研一体化及团队管理制度。投资团队能够为客户提供多种资产管理解决方案,包括纯被动投资策略、SmartBeta策略、CTA策略和FOF配置策略等。

注:规模、客户数等公司数据来源于博时基金官网,截至2024.3.31。

$红利低波100ETF(SZ159307)$

来源:大众证券报

市场有风险,投资需谨慎

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

风险提示:

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

本文作者可以追加内容哦 !