“我要赚到足够的钱,好远离每一个人。”

这可能是当代年轻人的想法,也是《There Will Be Blood》中20世纪初石油大亨的目标。100年前,石油是工业文明的血液,而血液制品自二战以来作为国家战略资源的地位一直都在上升。

当一个事物被放置于长时间远距离的历史河流里,其脉络走向将变得清晰。

在日本股市失去的30年,高股息资产是第一主线。我们国资+垄断企业更为强大,高股息策略也将更为强化。本公众号在去年12月发布《血色将至》深度分析,血制品是国资+垄断逻辑的一个衍生品种,将是下行周期的防御型资产。

血色弥漫,A股医药板块2024H1下跌21.09%,在28个申万一级子行业排名第23,医药各子板块中,表现最好的是血制品。

在内卷及拼多多效应冲击大部分产业的同时,血制品隔岸观火,供给端正出现寡头,需求端院内缺货、院外涨价。

01

寡头

你不在餐桌旁,就在菜单上。

血制品餐桌旁的玩家越来越少。国家自2001年起禁止设立新的血制品企业,正常经营的血制品企业仅剩28家,按企业集团合并计算后户数约17家。

本月又少一家。

绿十字(中国)是GC(韩国排名第三的生物制药企业)在中国内地设立的血制品企业,2023年采浆量104吨,2017至2023年采浆量复合增长率13%,是国内少数同时拥有人源Ⅷ因子及重组Ⅷ因子销售权的血液制品企业。在央企华润支持下,博雅生物以18.2亿元并购绿十字(中国),新增一张生产牌照,新增4个在营单采血浆站,新增2个省份区域的浆站布局。

2023年7家血制品上市公司采浆量合计约7857吨,占国内总采浆量65%,集中度较高,但参考海外经验,国内未来并购整合空间依然很大。全球血液制品企业从上世纪70年代的102家减少到不足20家(不含中国),营收排名前5位企业市场份额占比为80%~85%,基立福(GRIFOLS)、杰特贝林(CSL)、奥克特珐玛(OCTPHARMA)、武田的浆站数量全球占比近70%。

除卫光生物、博晖创新外,血制品上市公司现金储备充裕,有能力进行外延并购,最多的为博雅生物,2023年底在手现金53.2亿元,天坛生物、上海莱士在手现金分别为45.5亿元、42亿元。

下一家被并购的是谁?

据华源证券分析,非上市血制品企业在国产市场销售份额约30-40%,采浆站和采浆量行业份额占比约35%,部分资产存在被整合的可能性。

泰邦生物:国内血制品巨头,拥有续存状态的单采浆站27家,2021年采浆量超过1450吨。据米内网数据,在2023年样本医院中,其白蛋白销售额占整体行业的比例为5.9%,占国产市场份额为17.8%,仅次于天坛生物的19.6%。其静丙销售额占比约为19.5%,仅次于天坛生物(21.0%)和上海莱士(19.7%)。其股东主要为投资机构,未来不排除存在整合的可能性。

远大蜀阳:拥有单采血浆站17家,其中四川14家、广西3家,院内国产白蛋白/静丙市场份额约8-10%。实控人为远大集团董事长胡凯军,持有公司股权比例超过70%,胡凯军也是远大医药(0512.HK)实控人,远大集团也是华东医药(000963.SZ)第一大股东(持股比例41.66%)。其是远大集团血制品业务唯一运营主体,未来被其他血制品公司整合可能性较小。

南岳生物:拥有存续状态的单采血浆站11家,其中湖南10家、海南1家,2022年销售收入6.5亿元,目标在“十四五”期间,力争实现采浆站达到12个,年投浆量700吨。实控人刘令安持有公司股权约46.7%,刘令安也是汉森制药(002412.SZ)实控人。实控人为个人,未来不排除存在整合的可能性。

康宝生物:拥有存续状态的单采血浆站13家,其中山西12家、新疆1家。振兴生化(现改名派林生物)、中国生物都对其有过收购意愿。

丹霞生物:拥有单采血浆站27家,2023年扭亏为盈。截至2024年5月,已有9家单采血浆站在运营。存在被博雅生物整合预期,华润与高特佳集团一直保持沟通互动,寻找各方平衡点。

新疆德源:拥有单采血浆站20家,2019年营收9098万元,亏损9675万元。资金压力较大,其6家采浆站与派林生物展开战略合作。

02

涨价

据博雅生物公告,国内原料血浆需求量超16000吨/年,而2023年国内单采血浆站共采集血浆约12079吨,供应缺口较大。

和老龄化带来逆周期的景气度,而血制品站在老龄化的大船上。目前我国60岁以上老年人总数超过2.9亿,占比21.1%,随着史上经济负担能力最强的黄金一代(第二波婴儿潮1962年-1975年)老去,未来10年每年约2400万人加入60岁行列,在术后或免疫力低的情况下对血液制品需求量越来越大,带来市场扩容。

血制品是唯一敢在集采中涨价的行业。

2021Q4,卫光生物 10g/瓶的人血白蛋白的院内平均单价是376.04元,而在广东联盟集采中标价为376.72元。2021Q4上海莱士0.5g/瓶的人纤维蛋白原的平均单价为847.31元,而在广东联盟集采中标价为885 元。

在今年1月揭晓的京津冀血制品集采中,人血白蛋白10g规格的中选价格范围为350-560元/瓶,平均中选价格为395元/瓶;人纤维蛋白原 0.5g 规格中选价格为578-878元/瓶,平均中选价格为783元/瓶,其中泰邦生物中选价格为878元。

血制品供应仍是计划经济模式,供需不能恰当匹配,容易出现短缺。中检所2024H1血制品整体批签发批次为5120,同比减少18.03%,其中,人血白蛋白(进口)、人血白蛋白(国产)、静丙、破免、乙免、PCC、纤原批签发批次均同比减少。

2024H1,部分地区院内再现静丙缺货。

2022年静丙首次进入集采,降幅较为温和,2.5g 规格中标均价为573.72 元/瓶,相比集采前均价600元仅下降 4.38%。但市场会根据供需自发调整价格,据患者反馈,今年静丙5月2.5g规格院外线上线下零售药店自费购得的价格普遍在800元~1100元/瓶。

在大三甲医院,静丙长期属于紧俏品,未来可能亦如此。

据CSL 2023年统计,国内静丙的人均用量仅为美国、澳大利亚的8%、德国的18%、日本的49%,渗透率仍有较大提升空间。

国内静丙用量较多的适应症与发达市场差异明显,血制品企业可开发未满足的临床需求。据光大证券,CSL2023财年的静丙用药量较多的适应症为PID(原发性免疫缺陷)18%、SID(继发性免疫缺陷)19%、CIDP(慢性炎症性脱髓鞘性多发性神经病)29%;新西兰2020年静丙用药量较多的适应症为PID22%、CIDP21%、血液瘤继发低丙球蛋白血症13%。国内静丙在多个适应症的用药仍显不成熟,有较大提升空间。

天坛生物、上海莱士、派林生物、华兰生物为静丙行业市占率前六。2023年静丙收入占比:派林生物(广东双林样本医院数据)46.2%,天坛生物44.8%,博雅生物30.5%,上海莱士22.7%、华兰生物15.8%。

第四代10%浓度静丙是未来兵家必争之地,有效性好,起效快,住院时间缩短,安全性好,同时无糖配方对于糖尿病和肾病患者使用更友好。

国内第四代 10%浓度静丙获批的首个厂家是天坛生物子公司成都蓉生,其次是今年3月获批的泰邦生物,博雅生物临床III期试验已完成,卫光生物和华兰生物均在临床III期阶段。

蓉生10%浓度静丙相比传统静丙提价约60%,曾参与2023年吉林省公立医疗机构药品集中采购项目议价产品谈判,最终议价失败,估计厂家在供不应求的背景下,不愿在定价权上妥协。

血浆供给短缺,也导致人血白蛋白存在市场缺口,严重依赖进口,据中检院批签发数据,2023年进口人血白蛋白占比 64.38%。

据中康数据库,近五年国产人血白蛋白在等级医院的销售额占比仅为 30%,在零售端的市占率也低于 40%,未来随着浆站的进一步拓展,将上演国产替代逻辑。

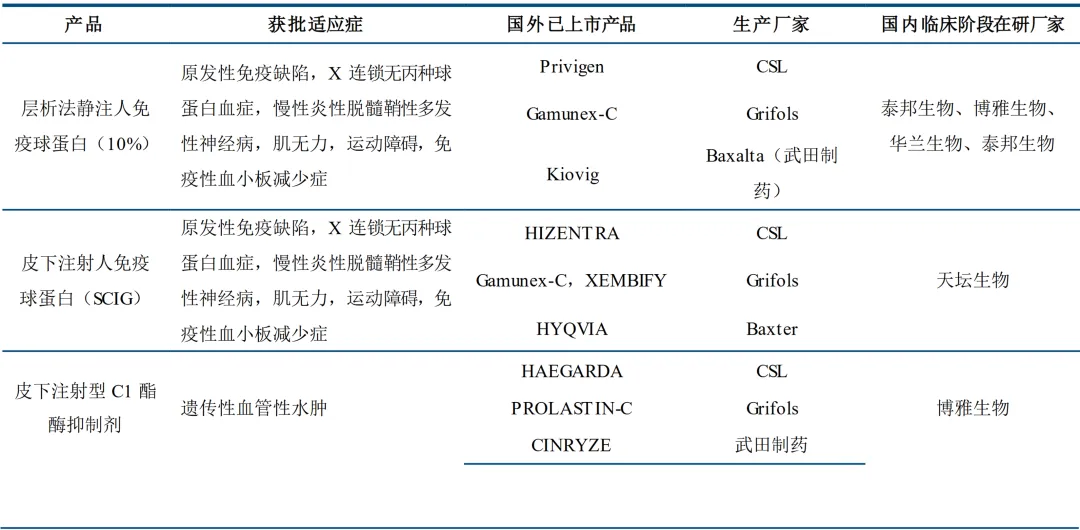

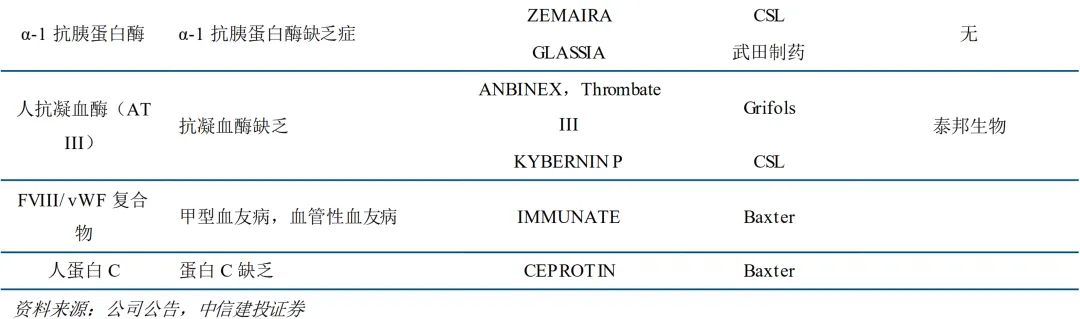

部分国内尚未上市的血制品种

03

增量

在一个卖方市场,业绩增速取决于产能扩张速度。

2023 年,上市血制品企业采浆量同比增长 17.8%,其中天坛生物采浆2415吨,居国内首位,上海莱士采浆突破1500吨,华兰生物采浆1342吨,派林生物采浆超过1200吨(2024年预计采浆量将超1400吨),博雅生物采浆467.3吨。2023年,上市血制品企业披露在营浆站约220家,其中天坛生物79家(2024Q1增长至80家,另有22家浆站有望陆续建成),上海莱士41家(1家新建和2家收购浆站有望今明年陆续开采),派林生物34家(2024年有望新增4家浆站开采),华兰生物29家(杞县、襄城浆站2024年5月获批开采),博雅生物14家(2024年已新增6家在营浆站)。

血制品企业盈利能力取决于分离提取能力。

血液中有150余种蛋白及因子,国外大型企业能够使用层析法分离20多种产品,我国血浆提纯水平和综合利用水平较低,据2023年报,7家血制品上市公司获批品种分别为,天坛生物15个,上海莱士12个,派林生物、华兰生物11个,卫光生物10个,博雅生物9个,博晖创新7个。从吨浆收入和吨浆毛利润来看,上海莱士、博雅生物最高,主要由于血制品销售收入中因子类产品占比较高,其毛利率高于静丙和白蛋白。从在研重磅管线看,目前进展较快的有天坛生物的注射用重组人凝血因子VIIa、皮下注射人免疫球蛋白、人凝血酶原复合物;博雅生物的静注人免疫球蛋白(IVIG)(10%);派林生物的人纤维蛋白原、冻干人凝血酶原复合物;卫光生物的人凝血酶原复合物。

血制品寡头,存货是其业绩的先行指标。

派林生物2023年末原材料4.21亿元(2023年初2.92亿元),在产品3.62亿元(2023年初1.93亿元),均大幅改善,陆续转为2024Q1、Q2业绩。2024Q1末整体存货较年初进一步提升1.96亿元至11.05亿元,为后续增长储蓄势能。

派林生物预告2024Q2净利润中值2.07亿元,同比增长138%,环比增长70%。吨浆净利润从2018年的20万元左右增长至2021年50万元左右、2023年70万元左右,处于行业中上水平。在研品种进度较快的超过10个,有望进一步提高吨浆利润。

天坛生物2023年末原材料12.7亿元(2023年初10.46亿元),在产品13.45亿元(2023年初11.1亿元),均中等幅度改善,陆续转为2024Q1、Q2业绩。2024Q1末整体存货较年初进一步提升2.34亿元至30.78亿元,为后续增长储蓄势能。

天坛生物预告2024Q2营收16.19亿元,同比增长15.8%,净利润4.09亿元,同比增长34.3%。

最后,我们来看悲催的华兰生物,今年以来下跌22%,集天使与魔鬼于一身,血制品收入占比约55%,疫苗收入占比约45%。A股医药板块子行业表现最差的是疫苗,2024H1总跌幅达到42%,接近腰斩,价格战还在持续。#马斯克称特斯拉机器人或2026年量产#$天坛生物(SH600161)$$博雅生物(SZ300294)$$上海莱士(SZ002252)$

本文作者可以追加内容哦 !