随着消费者对个人护理的日趋重视,高速吹风机一跃成为各大平台的热门增长品类。在渗透率仅5%的巨大潜在用户规模下,国内厂商纷纷走上“戴森平替”之路。除了效仿戴森的设计,还搭上“大风量”“高转速马达”“精准控温”等相近的宣传点。

当中的“佼佼者”徕芬更是只用了3年时间就实现了销售额从0到30亿元的突破,并在销量上完成了对戴森的逆袭。不过,在品控、售后等环节上屡遭投诉的徕芬,要当“戴森平替”并不容易。

亮眼成绩背后的品控隐忧

2016年,戴森推出了吹风机Supersonic,正式开启了吹风机的“高速”时代。

不同于传统吹风机的低转速、小风量,以及为了弥补风量不足而采取的高温烘干,高速吹风机搭载高速马达,转速通常在10万转/分钟以上,可以在大风量和较低温度的情况下迅速将头发吹干,大大减少吹风机对头发毛鳞片的损伤,真正做到“吹干”头发,而非“烘干”头发。

戴森开创的新体验也为它赢得了“吹风机界苹果”“吹风机中的爱马仕”等美誉。但谁都没有想到,戴森引以为傲的核心技术——高速数字马达,最终还是被中国品牌撕开了“口子”。而徕芬就是当中的一匹“黑马”。

在草根创始人叶洪新的带领下,成立于2019年的徕芬以“性价比”姿态切入,推出了价格仅有戴森五分之一的高速吹风机,主攻中低端市场。

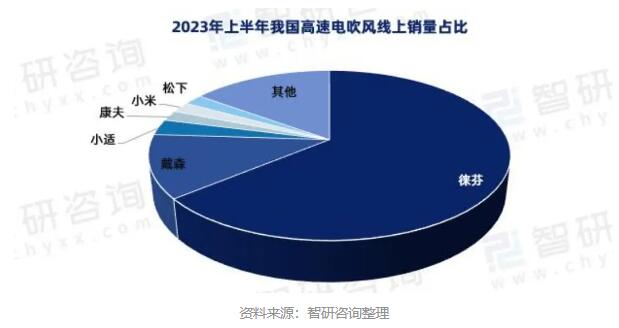

智研咨询数据显示,2023年上半年,徕芬的线上销量份额达到64%,排在第二的戴森(12%);而在销额份额方面,徕芬为40%,也逼近排在第一的戴森(40%)。

今年618期间,徕芬高速吹风机全网销量105万支,全网销售额3.7亿元。入驻天猫3年多的徕芬拿下趋势品类第一名。“我是排名第一的,我是可以超越戴森的。”2022年,叶洪新和知名投资人王岑的一段对话曾在互联网上引爆了2亿流量。

只不过,在亮眼成绩单的背后,这句话似乎并未落实到产品品控上。

“本来想着它长得像戴森,价格也合适才买的。但使用下来风速还是和戴森有差距,握把处的质感也没有戴森做得好。”消费者张先生向《消费者报道》记者表示,他去年初购买的徕芬吹风机在一年多的时间里经历了多次检修退换。每次出现故障亮黄灯,吹风机不能正常工作的情况就要进行寄修。

“之前也用过不到100元的其他品牌的吹风机,用个4、5年一点问题没有。这个600多元的徕芬旗舰款经常出问题。”张先生对于徕芬的品控感到不满,他多次向客服反馈都没有获得积极处理,最终在多番投诉下才获得退货退款。

另一位消费者吴女士称,她去年618购买的徕芬旗舰版吹风机使用不到一年出现了异常发热、内部传出烧焦气味的情况。徕芬的整个寄修售后过程需时10天,耽误了日常使用。她认为徕芬的产品是有品控问题的。因为她一并购买了徕芬的电动牙刷,最开始使用时觉得按键不灵敏,以为是自己的操作问题,但直到半年之后牙刷出现故障,售后给她换新以后,她才发现新牙刷的按键体验与原来的并不同,非常流畅。

“大牌平替”是把双刃剑

奥维云网(AVC)监测数据显示,2024年第一季度,吹风机线上零售额16.18亿元,线上零售量673.78万台;其中高速吹风机线上零售额占比70.08%,同比增长12.72%,线上零售量占比31.18%,同比增长15.96%。

在高速吹风机的拉动下,吹风机规模连续多年增长,618期间销售额11.5亿元,同比增加了10.1%;销售量367万台,同比增加了7.8%。记者在淘宝输入“吹风机”进行搜索,发现销量靠前的产品在设计上都有几分戴森的“神韵”,包括岚斐、飞科、米家、网易严选等品牌。

截图来源:淘宝

随着高速吹风机在市场上的销售数据越来越亮眼,“大牌平替”们如雨后春笋般冒出,开始走入了同质化的怪圈。

从事品牌营销工作的受访者认为,“大牌平替”的身份能让新晋品牌快速获得知名度和曝光度,尤其在直播电商和小红书社交分享火爆的当下。

事实上,“戴森平替”的存在也有一定合理性,厂商让消费者以五分之一甚至十分之一的价格,获得与行业标杆产品接近的体验。这种性价比战术能在短期内俘获消费者的心。

各品牌高速吹风机代表产品对比

来源:国金证券研究所,统计自各品牌官网,时间截至2024年5月31日

只是,“大牌平替”的标签是一把双刃剑,短期攻占市场“伤敌”,长期可能“自损”,需要谨慎看待。

首先是,低门槛平替取得阶段性成功会引来竞争者涌入,行业规模的野蛮增长可能给产品品控带来负面影响,就算是能和戴森掰手腕的徕芬也不可避免。

《消费者报道》记者在小红书和黑猫投诉平台均注意到不少关于徕芬吹风机的投诉案例。反馈的问题主要集中在使用时间不长就出现故障、产品频繁故障、工作时传出焦糊味、售后流程长体验不佳等。

截图来源:小红书

部分消费者称,吹风机出现故障寄到售后维修要等待10天左右甚至更长,耽误了日常吹发使用。有用户不满徕芬保修期内寄修的运费政策——第一次维修来回运费徕芬报销(15元以内),后续维修买家承担寄回运费,徕芬承担寄出运费。

此外,徕芬的营销手段也让消费者感到膈应。有用户在社交账号晒出徕芬“出尔反尔”的截图,不满徕芬曾声称永远不找代言人,却聘请了明星名人担任品牌大使或推荐官。

图片来源:小红书

图片来源:小红书

一位博主在测评笔记中对徕芬电动牙刷的包装、做工、扫震功能、清洁效果等方面进行了测试点评并给出了改进建议,但引来了徕芬方面的不满。从该博主曝光的聊天记录来看,徕芬方面要求博主处理两篇笔记,并提出愿意赔付200元,理由是“感觉对徕芬有些负面”。

其次,如果品牌思维局限在价格上的“平”,往往导致产品同质化,行业内卷加剧,最终很可能演变成价格战。

奥维云网报告指出,近年高速吹风机的价格竞争趋向白热化,200元以下价格段占比涨势迅猛,达到了10.4%,成为新一轮竞争区间,知名品牌如徕芬、飞科、追觅等已经推出了200元以下的产品;一些工厂品牌甚至将价格下探至150元左右。

再者,取得销量领先并不意味着完成销售额的逆袭。奥维云网数据显示,2023 年度线上高速吹风机市场,戴森凭借 2.8%的销售量取得了 30.7%的销售额占比。显然,戴森走的路跟“平替”们不一样。

第三个原因是,与大牌绑定很难取得技术创新上的突破,难以真正完成技术上的“替”,从而实现品牌价值和溢价能力的提升。

徕芬专利类型分布:外观专利的占比达到43.39%,将近一半(图片来源:天眼查)

就连行业头部的徕芬也无法摆脱自己“卷”自己的尴尬。

2022年9月,徕芬推出机身使用PC材质的SE版高速吹风机,外观与主力产品03几乎一致,性能稍有下降,马达转速低0.5万转,风速小1m/s,功率低100w,但售价只要399元。2024年2月,徕芬推出SE Lite版高速吹风机,参数再次微幅下调,马达转速为10万转/分钟,风速为19m/s,首发价仅为199元。

在配置相差不大的情况下,徕芬推出了售价更低的产品,一定程度上压缩了自己旗下其他产品的份额。此外,低价产品以价换量,利润空间有限,成为销量主力后,也会对公司的整体利润带来影响。

华金证券研报指出,高速吹风机渗透率低、成长空间大,预计2024年和2025年电吹风的收入增速分别为72.80%和48.40%;毛利率分别为48%和51%。

但对于心态浮躁的国内吹风机厂商而言,如果不好好琢磨技术创新、提升品控水平和售后体验,那么它们的未来或一直困在“戴森平替”里面。

本文作者可以追加内容哦 !