$Spotify.US 二季报在 7 月 23 日美股盘前出炉。财报前市场最关心的,无外乎就是公司的盈利改善情况。这也是自去年 7 月首次涨价以来,Spotify 股价翻倍的核心逻辑点。

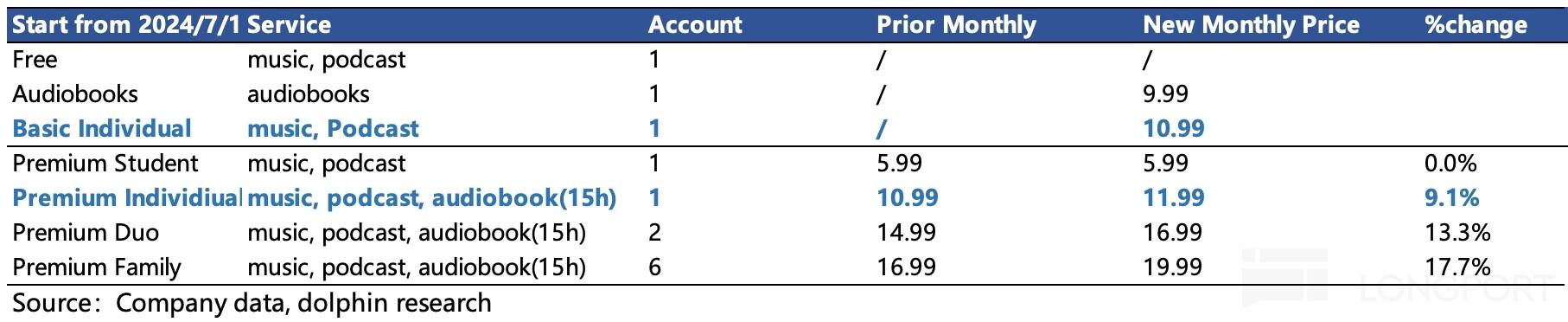

因为 6 月捆绑套餐的隐性涨价动作,让市场对这次二季报,关注涨价效应对毛利率的拉升作用之外,还非常期待管理层对新的捆绑套餐推进后的用户反馈、实际对内容成本的优化以及后续毛利率的中长期提升目标,能够给出更多的描述和清晰的指引。

具体来看财报核心要点:

1. 回应期待,毛利率给了积极指引

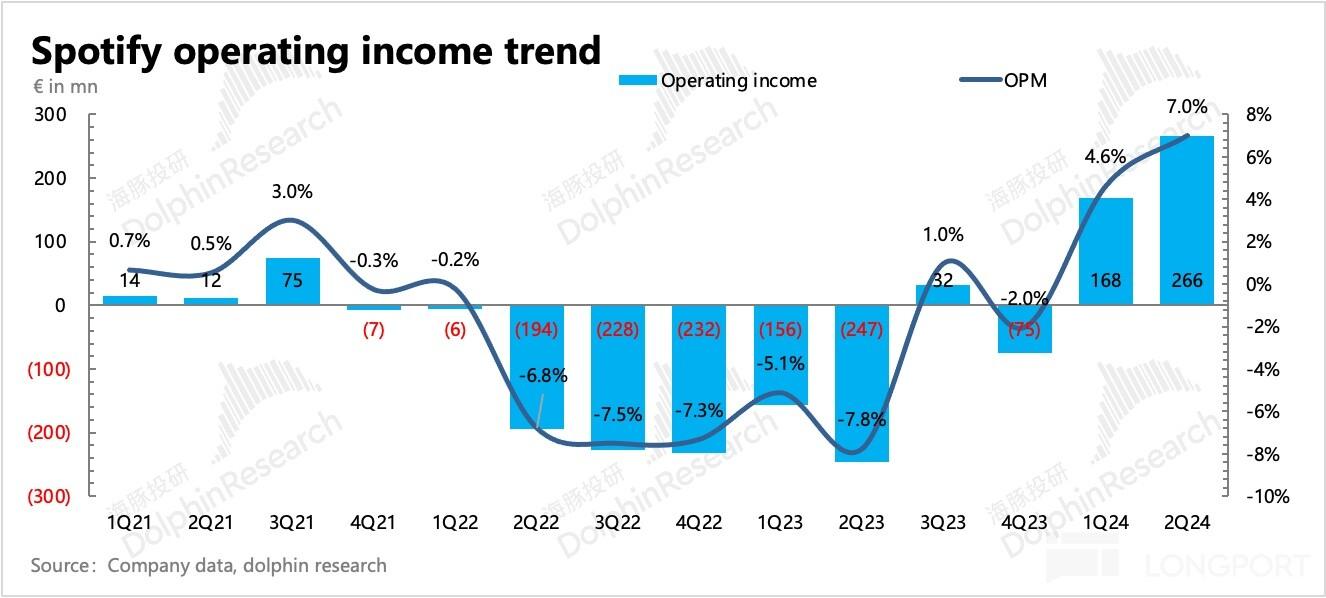

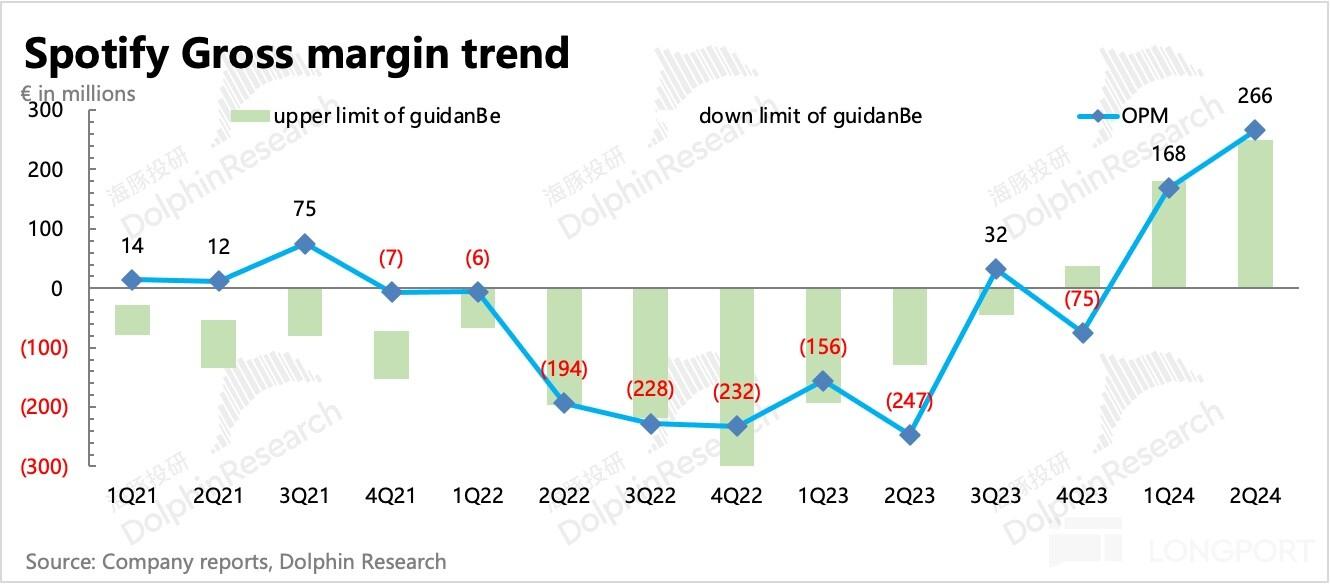

Q2 这份财报算是回应了市场对最关注的盈利问题的一些期待:Q2 当期盈利小超预期,而对 Q3 的指引显著超预期。

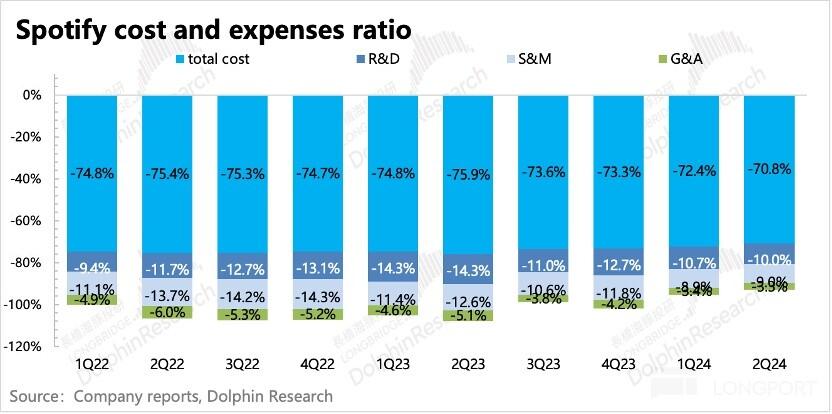

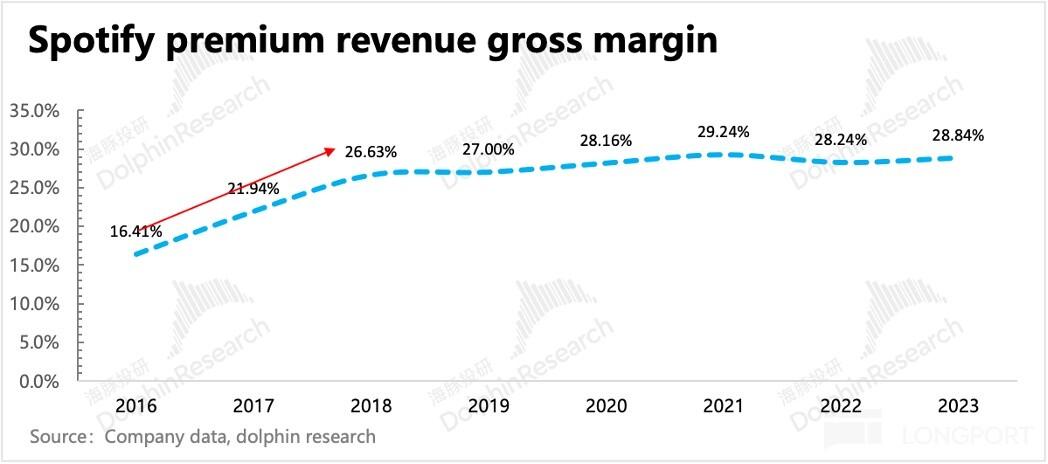

由于经营费用一般变化不大,因此 Spotify 的利润弹性主要来自于毛利率,而毛利率的变量因素又主要来自内容成本。

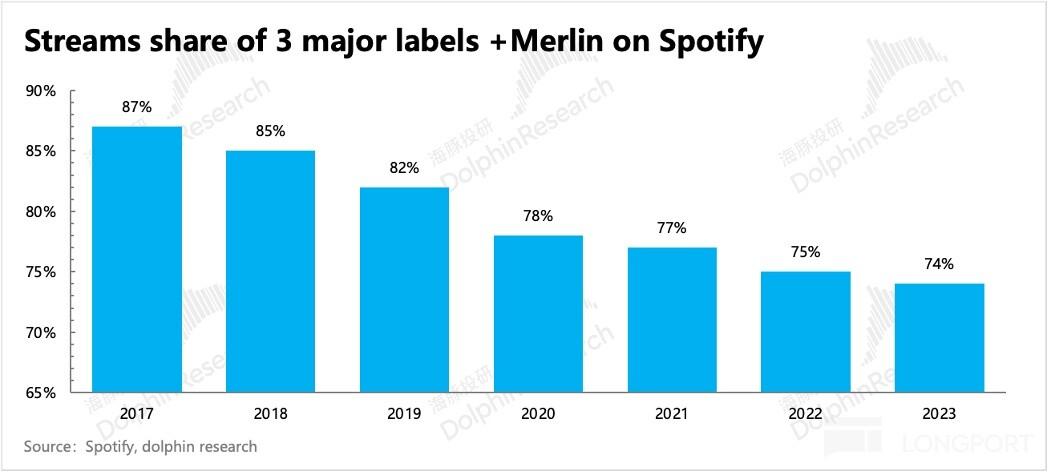

海豚君通过成本项拆分出估算的内容成本,Q2 内容成本在额外增加了有声书成本后,占订阅收入比重小幅反而下降了 1pct。但二季度还未完全开始执行 “捆绑套餐 “,说明就算没有捆绑套餐,Spotify 通过算法倾斜、扶持独立音乐人的方式,已经在暗暗削弱三大 Labels 的影响力。

而公司对 Q3 积极的指引实际上也隐含了管理层对捆绑套餐的用户反馈、成本优化较高的信心。更多的展望描述可以等会听听管理层在电话会上的相关回答。

2. 获客表现平平?部分预期内

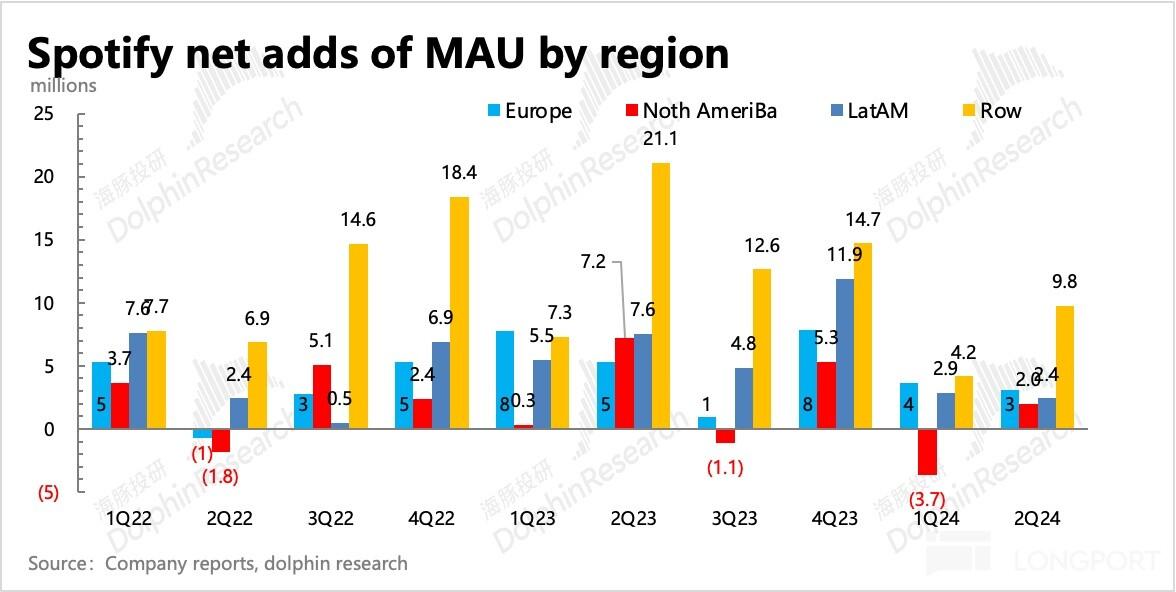

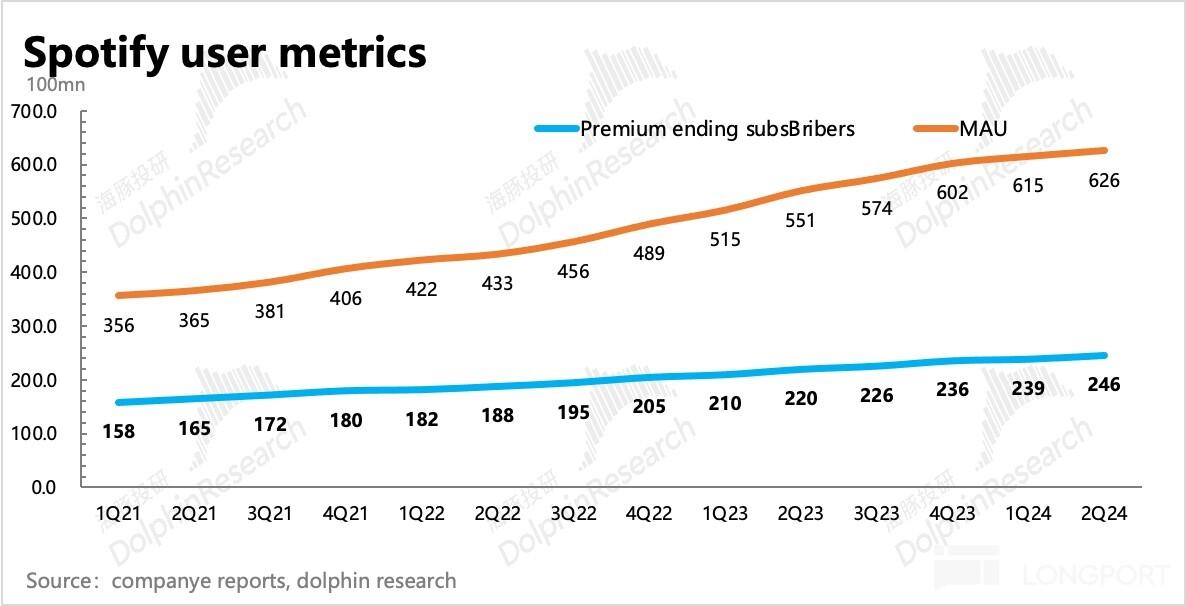

二季度 MAU 净增 1100 万人,不及原指引的 1600 万人,并且对三季度的展望也不及预期。

不同于 Netflix,Spotify 除了有付费用户还有免费广告用户,因此整体流量池 MAU 有 6.26 亿。除去中国市场,实际上 Spotify 的整体市占率非常高,本身的获客就存在一些平台期,分地区来看,更多的用户增长空间来自于新兴地区,但这需要投入更多的营销推广成本来激发用户需求。

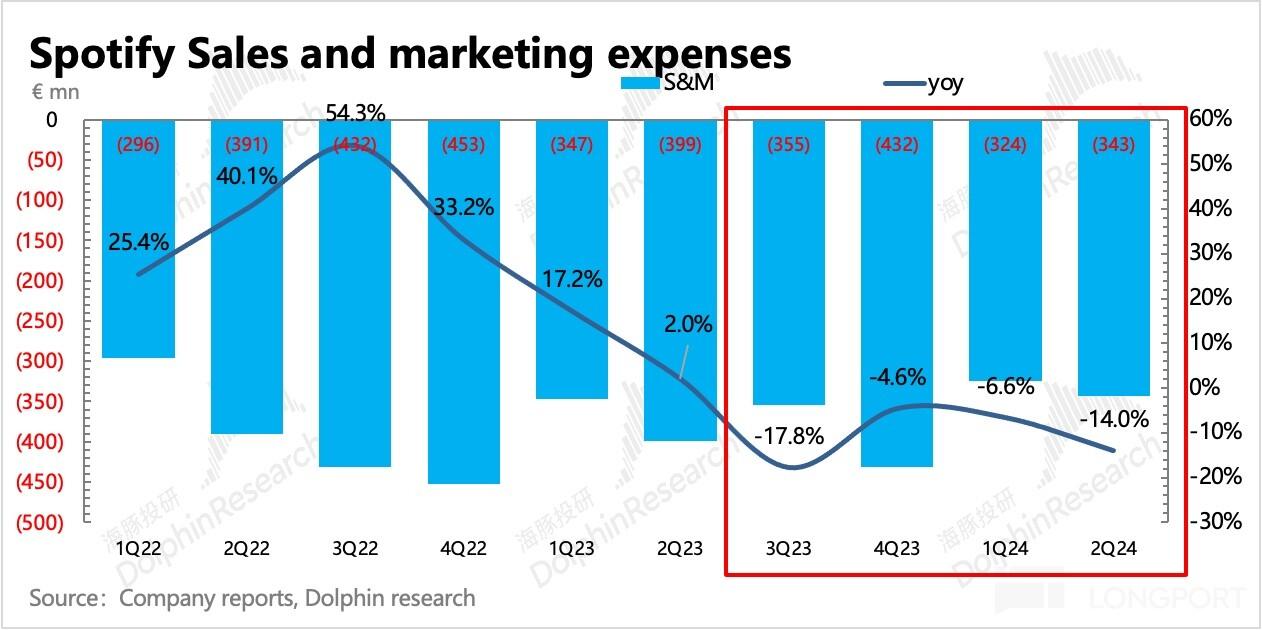

但从去年下半年开始,Spotify 销售费用同比下滑,这可能影响了在新兴市场的获客,继而使得整体 MAU 连续两个季度不及指引。

不过MAU 的数据第三方平台已经在过去三个月逐步公开披露,因此这部分的利空已经有一些反映到了股价中。

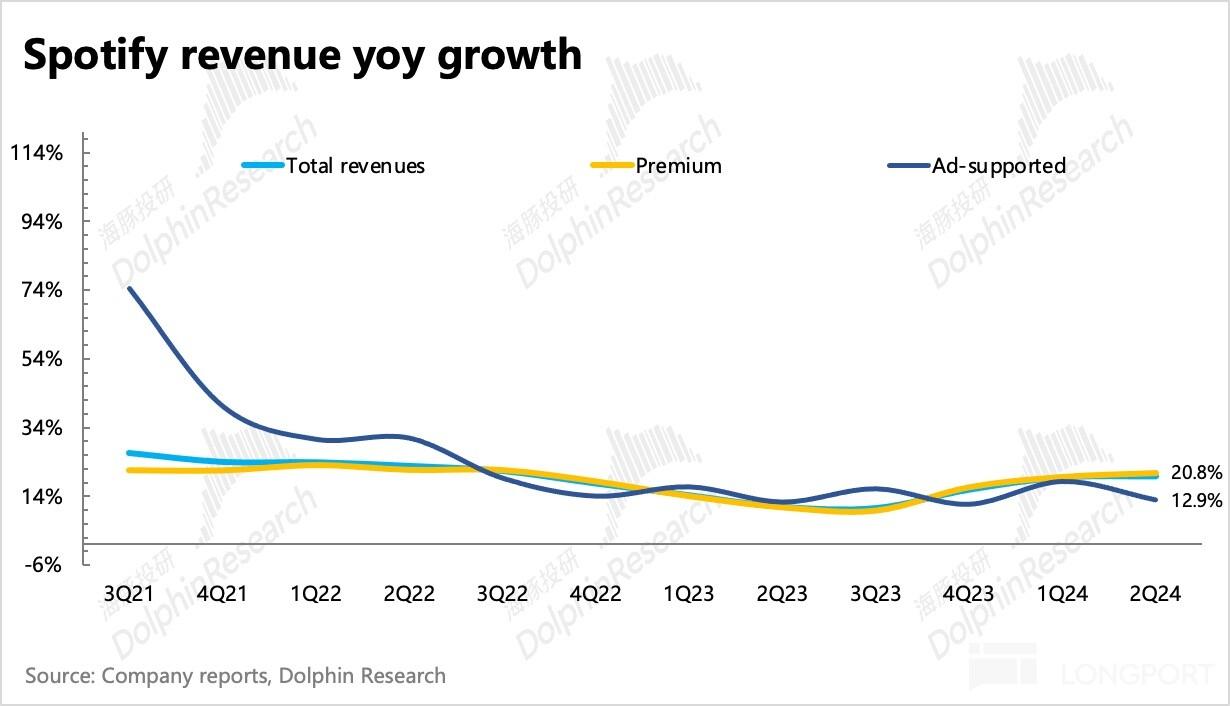

3. 订阅强势,广告拖累

获客平平的直接影响,尤其是新兴地区,就是拖累广告收入。二季度广告用户、广告收入均不及预期,增速放缓明显。

而以欧美地区为主的订阅用户规模,反而增长稳定,因此在涨价的作用下,整体订阅收入基本达标。

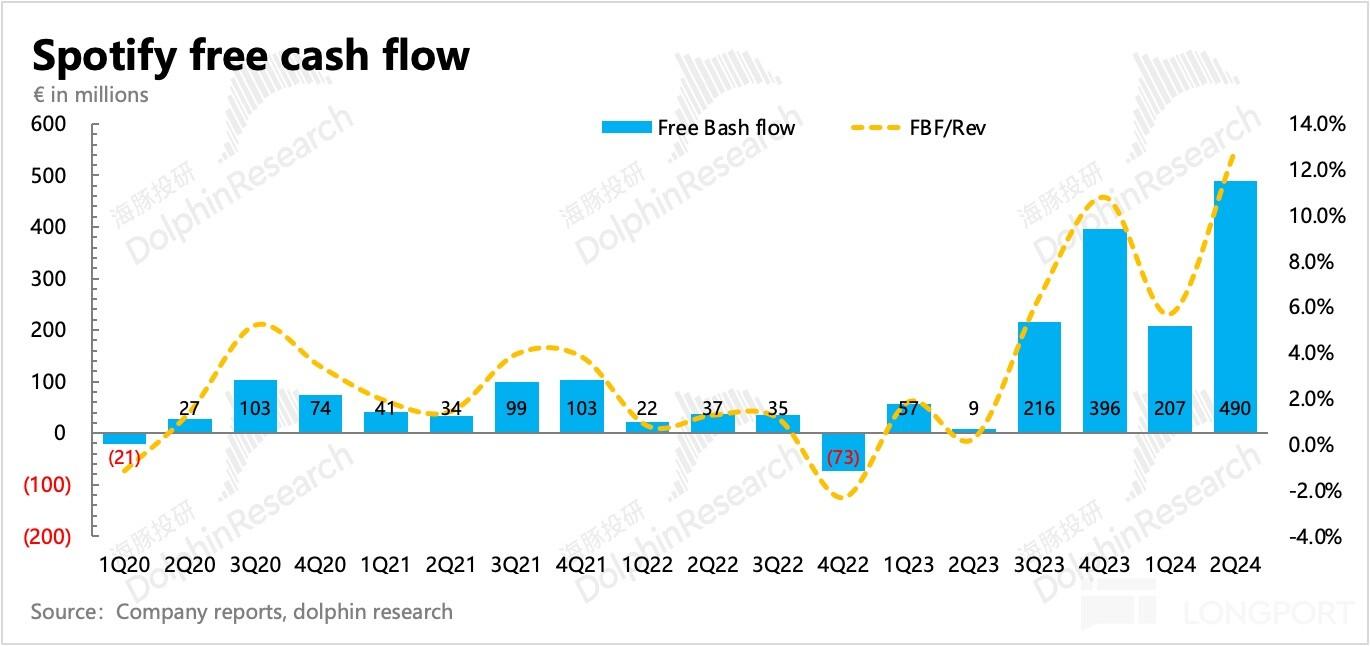

4. 盈利顺势带来现金流改善

主业盈利提升,自然能够带来现金流的同步改善。二季度 Spotify 的自由现金流达到 4.9 亿欧元,创了历史新高。自由现金流占收入比重也提升到了 13%,环比提高了 6 个多点。

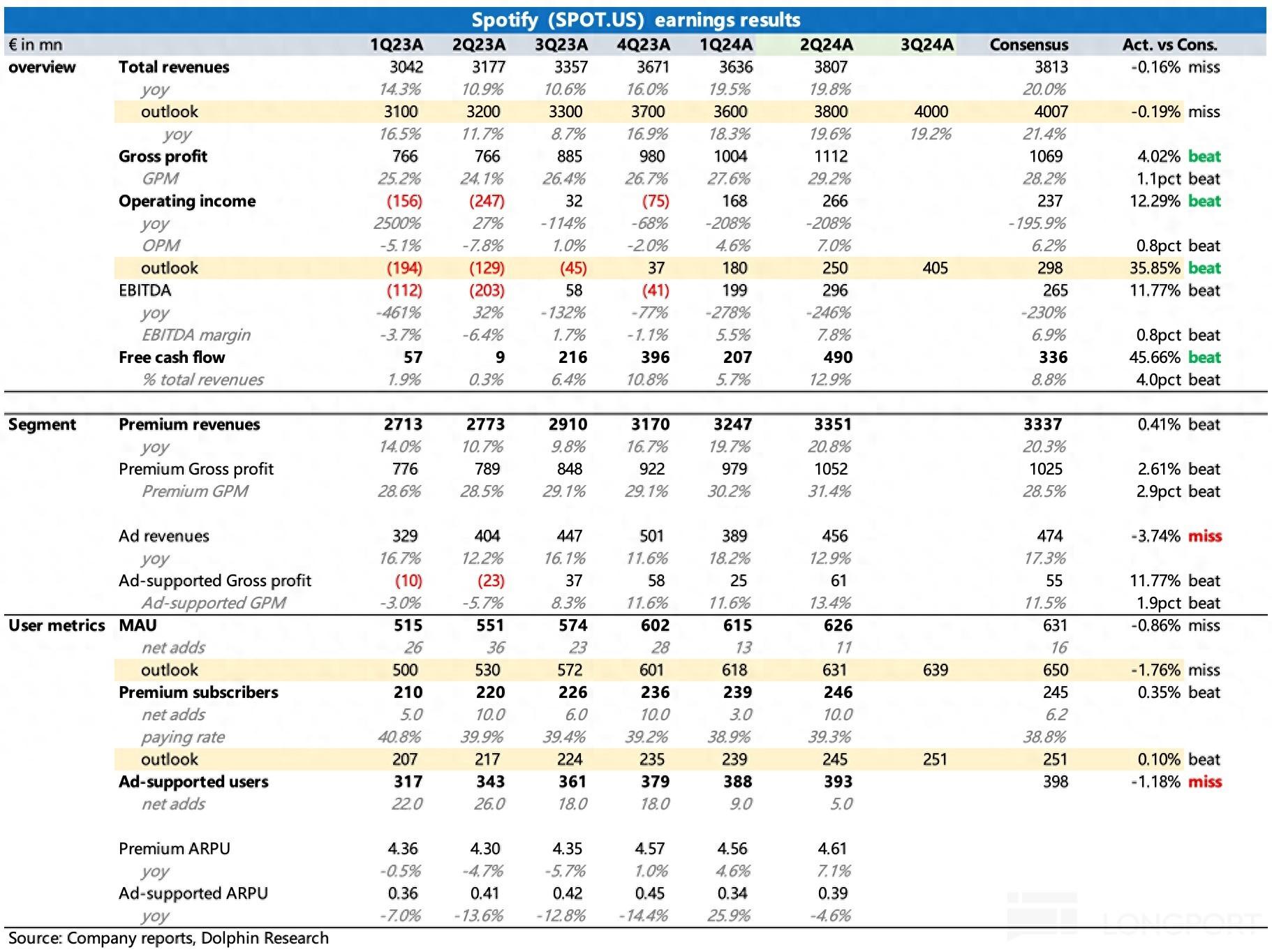

5. 业绩一览

海豚投研观点

在一个多月前的两篇深度报告中,海豚君实际上主要提到了一个逻辑点:

由于极高的市占率以及竞争威胁并不小的行业环境(较少独家内容优势),Spotify 的估值要想再上一个台阶,挥刀向版权方是关键。什么时候长年坚不可摧的分成比例永久性下降,那么按照目前 Netflix 和 TME 的成本当下以及未来的优化预期,Spotify 估值还有可观的空间。

同理,如果短期内不能撼动,比如捆绑套餐的最终处理方案是 Spotify 恢复原来的定价体系,那么光靠涨价带来的业绩、股价短期刺激,在竞争对手并未跟进涨价的情况下,可能会面临用户的反噬,对应到估值上也就并不安全。

但随着版权协会诉讼拉扯,Spotify 推出了一个原价的 Basic 方案来堵口(实际上从用户习惯和性价比角度,我们预计超过一半的用户估计还是会默认续订原来的捆绑方案),这场风波或许短期内还暂时难有结论。而这可能就给了 Spotify 顺势打下调低内容分成比例关键窗口期,平台流量霸权姿态尽显。

因此,尽管这次财报有用户增长的瑕疵,但在上述市场最关注的核心问题上,Spotify 靠着当期小超预期、指引显著超预期的盈利表现,基本回应了市场的期待。接下来的电话会中,分析师多半会变着法子让管理层分享更多捆绑套餐的用户反馈情况,感兴趣可以关注下。

估值上,Spotify 对比同类科技股估值并不低,近期虽有调整,但仍然高于我们此前的保守预期,小幅低于中性预期。但由于这次超预期的盈利改善速度,以及当下正是 Spotify 成本优化逻辑兑现的关键拐点,短期股价有希望保持相对强势。

以下为财报详细点评

一、获客平平,或因推广减少所致

二季度 Spotify 获客 1100 万人,平均月活达到 6.26 亿,增量主要来自于欧洲和其他地区,从第三方数据来看,其他地区主要是印尼、哥伦比亚等地。这与公司近两年的增长战略有关,亚洲和南美地区是 Spotify 重点做总流量池用户渗透的市场。

连续两个季度获客不及指引,海豚君认为可能是因为连续一年的推广支出减少带来。但对于毛利率提升的惊喜大过了用户增长的惊吓,市场可能默认音乐流媒体市场进入阶段稳态,因此显然更关心 Spotify 的盈利情况。

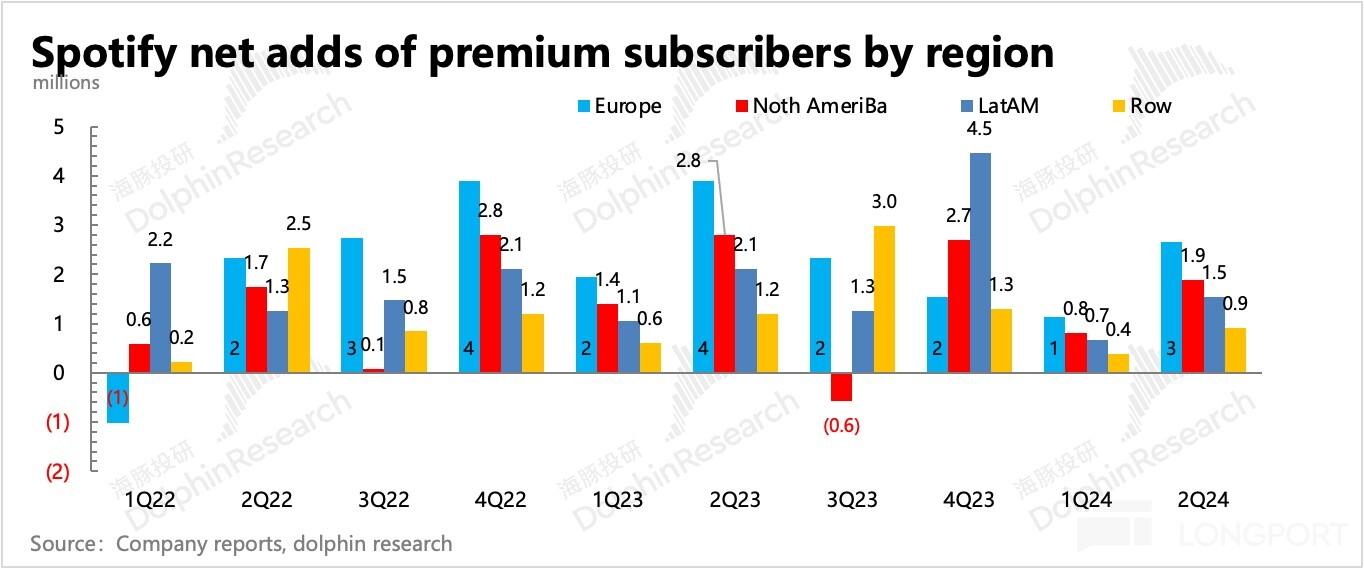

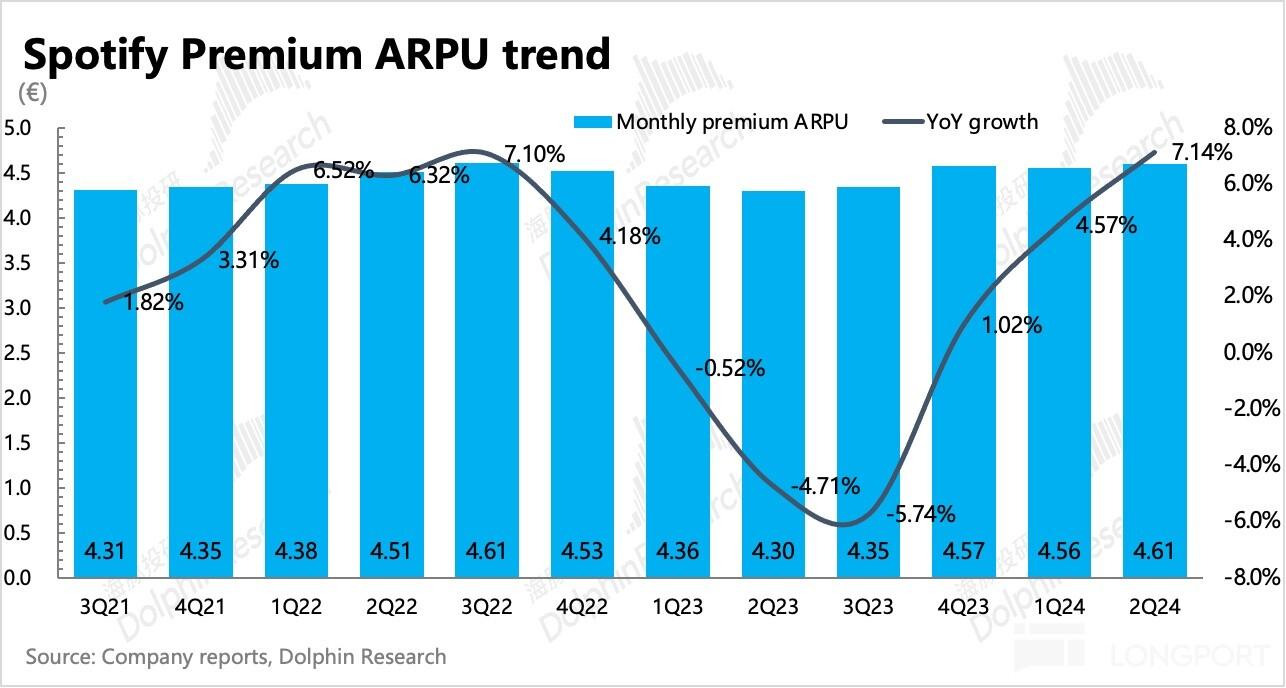

反之,付费情况就比较稳健了。并且从付费订阅的用户群体来看,欧美地区仍然是主力,不仅体现在高付费转化带来的付费用户数增长上,由于绝对高的人均付费金额 ARPU,因此还体现在对订阅收入整体增长的有效支撑。

因此 Spotify 成长故事的讲法,就是通过欧美市场赚利润,同时用免费广告吸引到低付费力的新兴发展中国家用户,圈进整体 6 亿多的流量池,等待未来的付费催化。

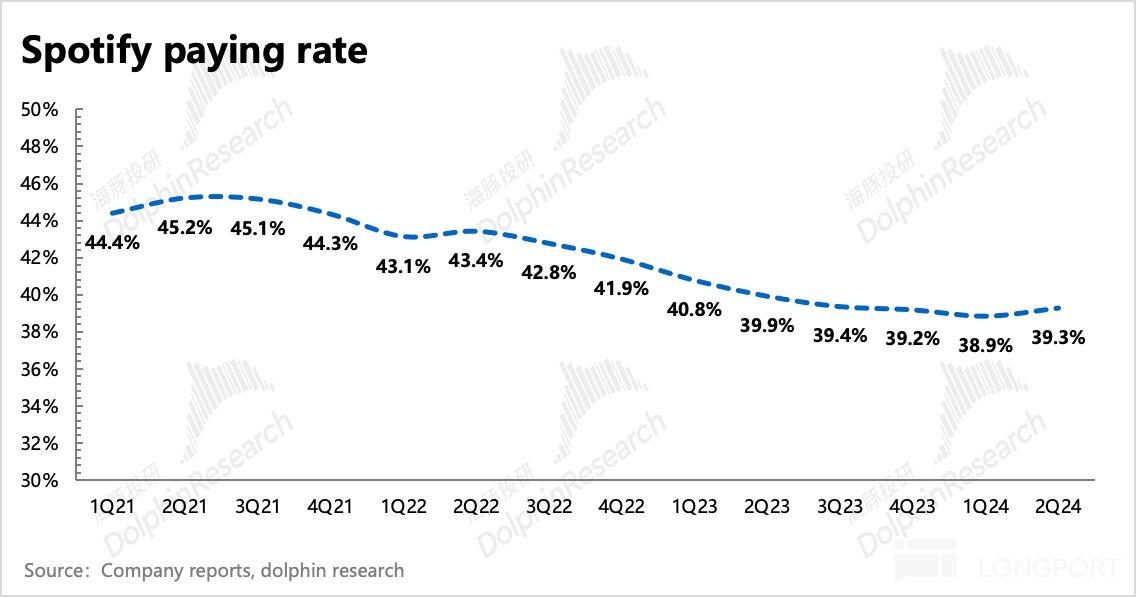

截至 Q2 的 6.26 亿的用户中,付费用户 2.46 亿,付费率在过去三年有过趋势性下滑,目前付费率维持在 39.3%。虽然近两年主要新增的新兴市场用户,付费转化难度比欧美用户要高一些,拉低了付费率,但未来存在转化付费的可能性。

对于三季度的指引上,公司预期 MAU 增加 1300 万达到 6.39 亿,低于市场预期的净增 1900 万。但公司对季末订阅用户的指引 2.51 亿,基本符合市场预期。

这实际上体现的一个情况是,尽管市场趋于饱和(新兴市场需要投入做用户教育),但因为早期的跑马圈地,圈住了 6.3 亿的用户流量池,Spotify 也可以从内部转化来维持住订阅用户的增长,从而保证业绩的稳定。

二、订阅强势,广告拖累

收入表现上,免费广告用户和付费用户的增长差异,带来了不同业务增长趋势的差异。再加上涨价的拉动,订阅收入在二季度的增长维持稳定在 20.8%,但广告收入则迅速放缓至 13%。

由于 Spotify 收入结构中,订阅收入占比 88%,因此广告放缓并未拖太多后腿,整体收入增速还是跟随订阅收入的变动而变动。

展望三季度,公司指引收入 40 亿欧元,隐含同比增速 19.2%,仍然主要是靠涨价带来(二季度英国、澳大利亚步美国后程也进行了涨价),符合市场预期,也基本围绕着管理层之前给的短中期指引 “尽力维持 20% 的收入增速”。

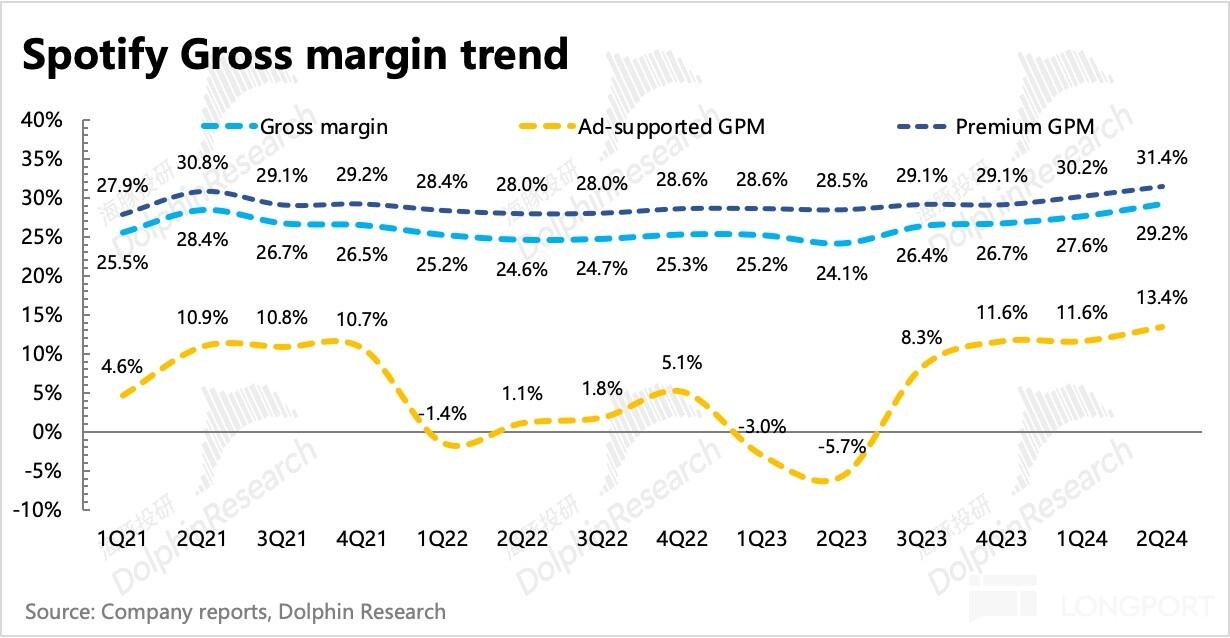

三、毛利率超预期,涨价之外降本也在路上

二季报最亮眼的地方在于盈利端,实际上关键也就是毛利率的表现,相比 Q1 整体提升了 1.6pct。经营费用虽然也在压缩,但是和占比近 70% 的成本比起来,优化后对利润的影响比较起来就没那么明显了。

成本中,分成比例近乎刚性的版权内容成本最让人头疼,也是占比最大的地方,实际自有内容的摊销成本非常少。因此这里能否有压缩空间就取决于 Spotify 和上游内容提供方的商业谈判了。

在《涨价贵过 Apple music,Spotify 的底气在哪里?》中,海豚君讨论过音乐行业的发展和产业链分润比例的变迁。历史上分成比例并非绝对刚性,Spotify 也两次下调过三大 Labels 的分成比例。

而随着 Spotify 流量的一步步壮大,中小 labels 和独立音乐人优秀作品增多,以及作为平台的 Spotify,有能力通过算法控制流量的分配,过去几年三大 Labels 在 Spotify 上的播放份额是存在逐步降低的。因此,当产业链话语权的天平向 Spotify 倾斜,那么刚性的分成比例也有可能不再刚性。

而实际上,通过对二季度成本项的拆分,海豚君估算内容版权成本占总收入比重大约下降了 1.3pct。在增加了有声书的成本后,成本占比还能下降,能够说明一定问题:

一方面是涨价效果,另一方面内容成本也存在在低基数下,增速进一步放缓的趋势,侧面说明分成比例的松动。

除了自然性的内容成本优化外,6 月 Spotify 推出的捆绑套餐还主动推了一把优化节奏。具体可以回顾海豚君的分析《细扒 Spotify:值几个腾讯音乐?》,最终结论:

通过捆绑套餐,版权方瓜分的成本减少了 16%,而 Spotify 因此毛利率有望提升 1.5-3pct(对应 50%-100% 接受 +1 美元的音乐和有声书捆绑套餐)

最后,主业盈利提升,也带来现金流的同步改善。二季度 Spotify 的自由现金流达到 4.9 亿欧元,创了历史新高。自由现金流占收入比重也提升到了 13%,环比提高了 6 个多点。

<此处结束>

本文作者可以追加内容哦 !