其实,分析一家保险公司,单看保费或者单看利润,难免稍显片面。

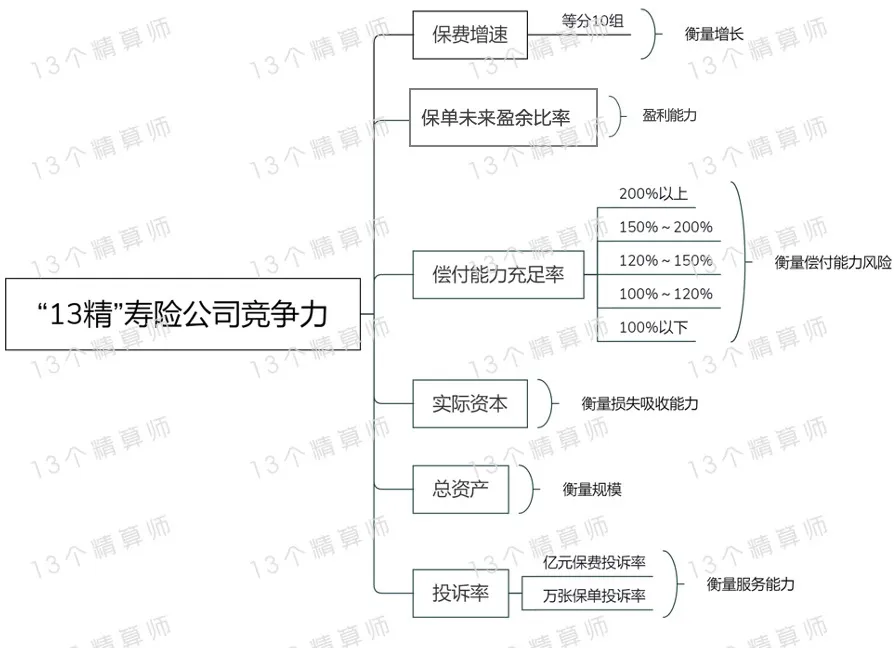

为综合去看一家险企的经营情况,我们从风险、盈利、发展、规模等方面,选取了6项指标,自2016年推出《“13精”综合竞争力排名榜》,至今已经连续发布五十六期。

2024年,由于新旧准则并行导致同类公司直接的ROE不可比问题,我们又引入了“保单未来盈余比率”这个新指标,详见本文第5节。

“保费增速”

“保单未来盈余比率”、“总资产”

“实际资本”、“投诉率”、“偿付能力充足率”

六个方面

看险企综合实力

谁家竞争力最强

1

2024年一季度

“13精”综合竞争力排名榜Top30

前十的竞争实力,究竟如何?

虽然,大家在看每期竞争力排名榜的时候,可能更关注的是排名结果。

但是,这个结果只是根据“13精”综合竞争力的评价理念,选取可获得的相应指标进行的,并不能做到“又全又好”。

不过,竞争力排名的评价体系,也有根据大家反馈的问题以及市场变化进行调整,详见本文第五节。

最重要的是,我们的初衷,是希望大家能够在看排名榜的时候,了解背后的发展逻辑,再从险企各项指标之间的关系和差异,综合去看他们的经营。

尤其是,在当前利率下行和资本市场波动的背景下,保险公司的资产端承压,相比曾经粗放式发展阶段一味追求规模而言,当前各家险企更重视价值经营。

详见《从三方面看,如何面对利率下行和资本市场波动,逆周期下“破困而生”!》

以上市险企为代表的头部寿险公司,近两年规模增速并不高,但盈利能力依旧稳健。

从公司层面看,2024年一季度盈利榜中仍旧是老牌险企排名靠前,且多家公司利润同比上升。

相反,中小险企虽然保费增速较高,但或因退保率上升过快,或因投资亏损,盈利能力并不理想。

这也是为何,老六家齐聚“13精”综合竞争力榜TOP10,且排名靠前的原因,详见后文。

因此,单独看规模和利润,都不能全面分析一家险企的经营情况,综合多项指标去分析才是关键。

2

平安寿险第一

友邦第二、泰康第三、国寿第四

头部险企重价值,保单未来盈余高

平安寿险第一:保单未来盈余比率,在“老六家”中最高!

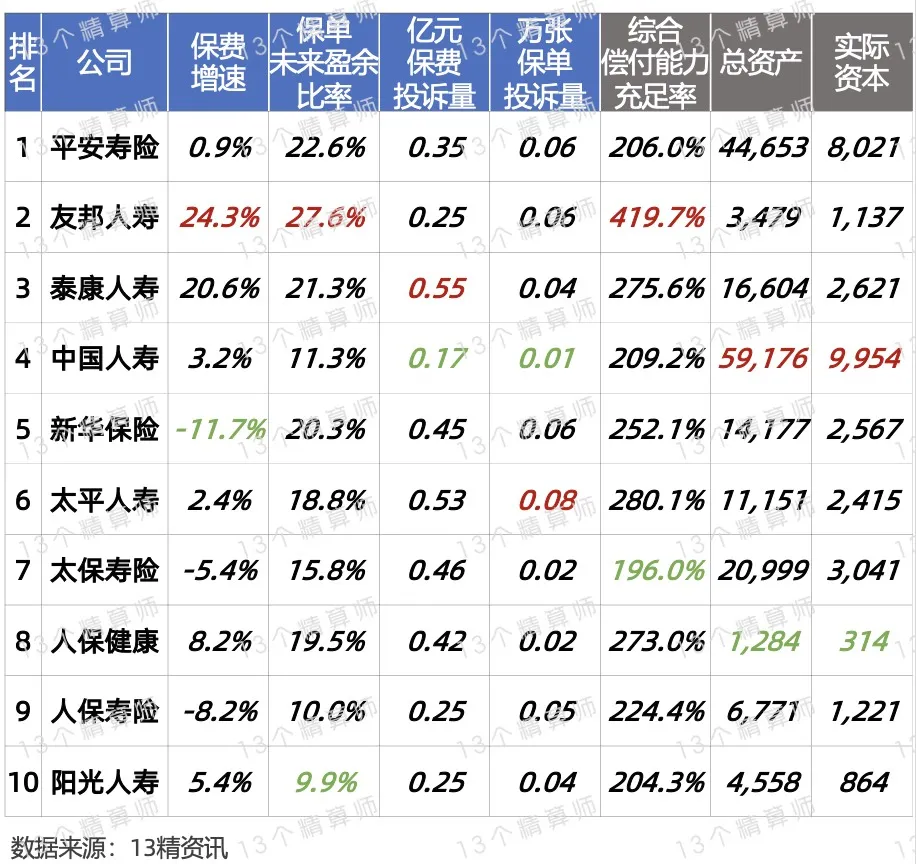

2024年一季度,“13精”寿险公司综合竞争力排名榜TOP7中,除排名第二的友邦人寿外,都是寿险“老六家”公司。

其中,平安寿险排名第一!

从数据看,平安寿险能够超越其他老六家公司,主要是规模和保单未来盈余两个指标表现优异。

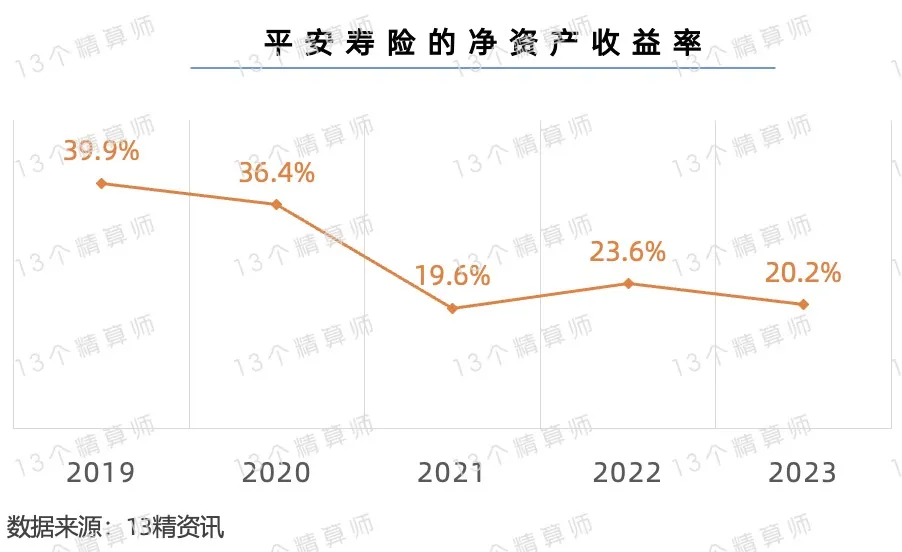

熟悉保险的大家都知道,平安寿险的盈利能力一直很稳定,且在行业中排名靠前。

从上图可见,即使是在近年来资本承压的情下,净资产收益率依旧保持在20%左右。

这背后与其保单业务价值高有很大的关系,这也是其保单未来盈余比率在老六家中最高的原因。

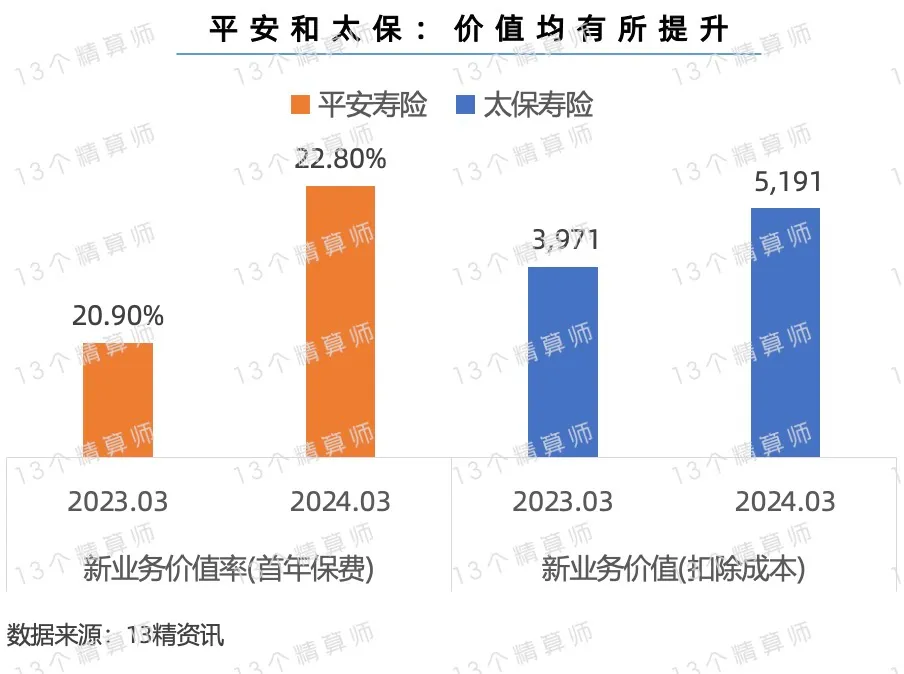

目前,头部寿险公司纷纷强调要加强成本管控、以价值为引领,聚焦高质量发展。

2024年一季度,平安寿险的新业务价值率同比继续提升,已经达到22.8%,较上年同期上升近2个百分点。

友邦人寿第二:保费增速超20%,新业务价值率超50%~

虽然,友邦人寿在2024年一季度“13精”寿险公司综合竞争力排名榜中,排名第二。

但是,友邦在规模与效益两方面的表现依旧很出色,这一点从保费增速和保单未来盈余比率,在TOP10公司中均最高,也能看出来。

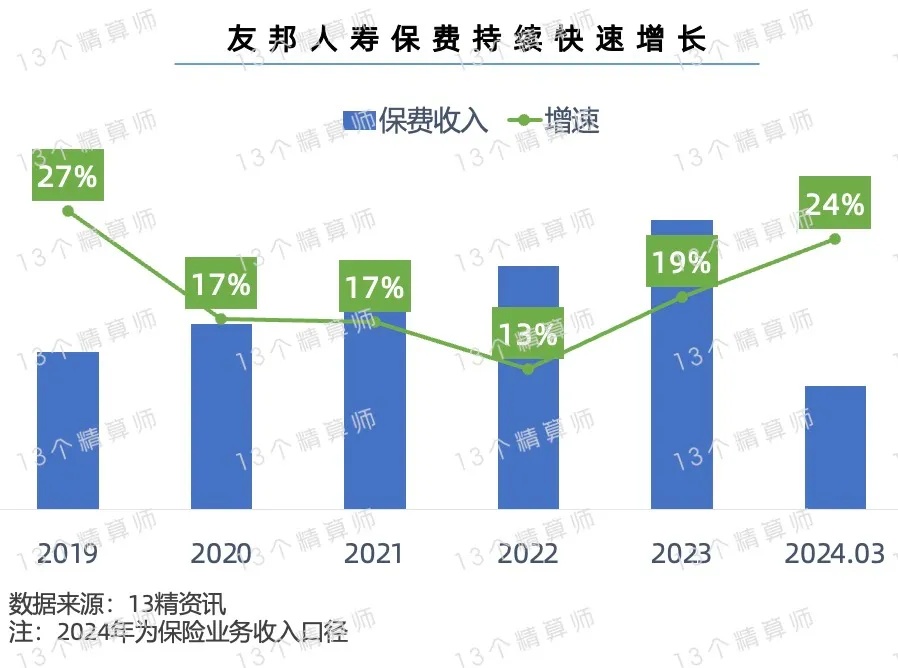

作为一家外商独资险企,近年来凭借其优秀代理人模式在新设机构的成功复制,友邦人寿一直保持较快的保费增长。

从上图可见,友邦人寿近六年的保费增速都超10%,也远超行业。

尤其是,2024年一季度在寿险业整体增速放缓的背景下,其在上年同期基数高的基础上,仍能保持超20%的增速,确实很不容易。

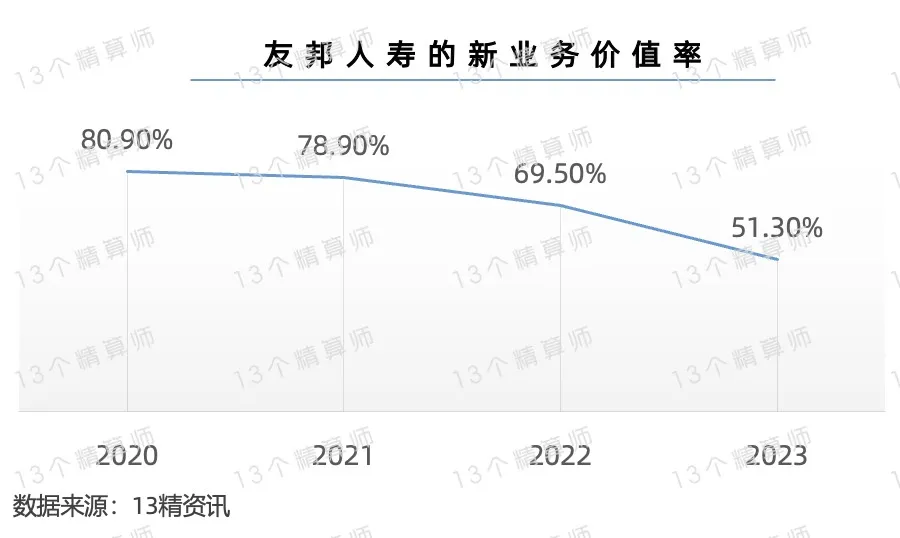

此外,早先由于重疾险业务占比高,友邦的新业务价值率很高,这也为公司常年稳定盈利奠定坚实的基础。

虽然,随着重疾险红利时代褪去,友邦开始发力储蓄型产品,新业务价值率有所下降。

但是,相比其他公司而言,50%的新业务价值率,仍旧很高,详见上图。

也正是因为超高的保单业务价值,才使得其保单未来盈余比率排名靠前,助力公司排名“13精”寿险公司综合竞争力排名榜第二。

泰康第三,保费增速在老六家中最高,保单未来盈余比率也高~

泰康人寿,在2024年一季度“13精”寿险公司综合竞争力排名榜中,排名第三。

而其余TOP7的公司,依次为中国人寿、新华保险、太平人寿、太保寿险。

之所以,泰康人寿能够在其余老六家险企中脱颖而出,一是其保费增速最高,二是其保单未来盈余比率仅次于平安。

虽然,近年来代理人转型深化,头部寿险公司的个代业务都有所下滑。

但是,泰康人寿的个代渠道规模保费,依旧在公司中占比71%,保持稳定。

相比银保渠道而言,个代渠道的业务价值高,再加上规模的快速增长,能为泰康贡献更多的利润,使其保持稳定的盈利能力。

当然,其余老六家险企的业务价值也有所提升~

比如,太保寿险2024年一季度的新业务价值同比增长超30%,详见前文。

3

规模与效益

头部险企业务价值更高

小公司增速快,大公司业务价值高!

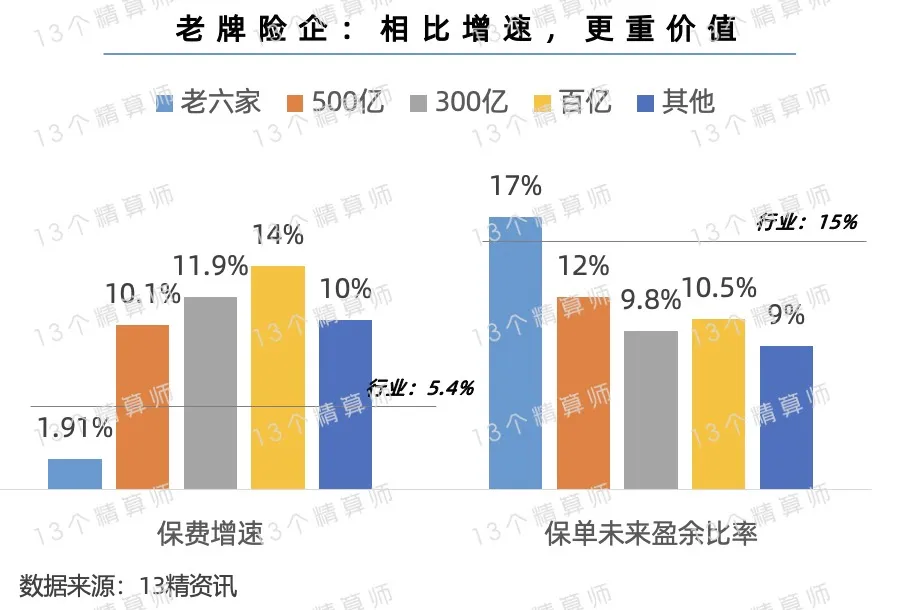

分规模去看,头部险企的保费增速偏低,但是,保单未来盈余比率却远超行业。

这也是寿险公司分化的主要表现,毕竟,头部寿险公司不仅有品牌效应,还有历史积淀,以及出色的产品管控能力。

所以,无论是业务品质还是投资能力的稳定性,相较其他中小公司而言,都要强很多。

而且,相比增速而言,头部险企更重视价值的提升!

尤其是,经历过上一波利率调整,老六家更清楚在利率下行背景下,加强价值管理的重要性。

行业均值及中位数

“13精”在整理竞争力排名榜的时候,还对行业整体的保费增速、总资产等指标进行了均值和中位数的计算,以便大家按照自己公司的相应指标与之对应。

寿险业的两极分化现象,从上图保费增速、保单未来盈余比率两个指标,行业均值和中位数的差距,亦可窥见一斑。

看看你家的指标情况

是跑赢了均值?

还是跑赢了中位数?

4

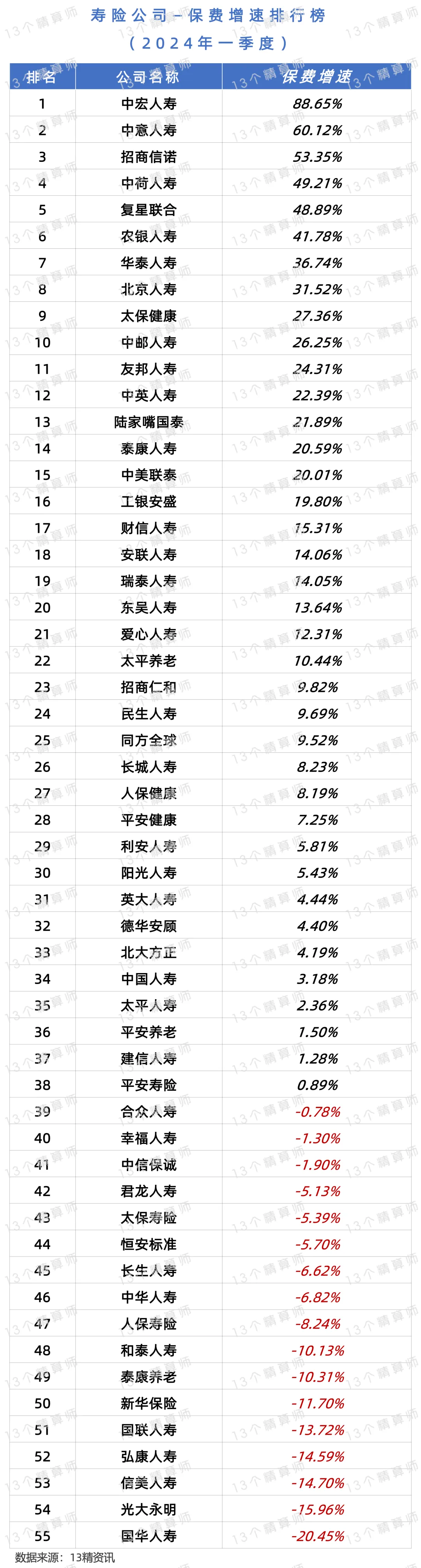

保费增速

偿付能力充足率

资产规模等指标大排名

5

“13精”综合竞争力评价体系

“13精”综合竞争力规则调整

截止目前,“13精”竞争力报告已经推出五十六期,感谢粉丝们的陪伴和支持,让我们一直走到今天。

也感谢业内专家的指导和帮助,让我们不断完善。从第一期开始到现在,我们不断改进指标设计和权重。

2020年,调整财务杠杆评分规则,对超过行业杠杆水平2倍的公司,考虑扣减部分分数,因为杠杆太高,则可能预示着偿付能力不足风险在加剧。

2021年,提高了偿付能力充足率门槛,增加了实际资本以代表险企的损失吸收能力和内含价值。

2022年,根据我们整理的数据,以及粉丝们和业内专家的建议,再次完善指标和权重。具体措施包括:

第一,降低保费指标的赋分差距。近年来,保险行业贯彻新发展理念,走高质量发展道路。一些险企积极调整优化考核机制,降低保费规模、业务增速、市场份额的考核权重。

鉴于此,我们也调整了保费指标赋分差距。具体规则是将保费增速等分成10组,每组差距1分。

第二,删除了杠杆指标。我们曾经对这个指标做过完善,但是现在看来还是不够全面。

我们之前曾经做的一个研究显示,杠杆过低和过高都不好。杠杆太低,说明没有享受行业商业模式红利,杠杆太高,则可能预示着偿付能力不足风险在加剧。因此,对于超过行业杠杆均值2倍的公司,统一赋予行业中位数。

尽管如此,仍然有很多粉丝和业内专家跟我们反馈,这个指标可能会使得一些潜在风险较高的公司获益。

因此,我们将暂时删除这个指标,然而,对于最优杠杆区间这个问题,我们将继续保持探索。

第三,补充服务能力指标。近年来,很多险企都提高了消费者满意度、合规经营、质量效益的考核要求。

为顺应这种趋势,我们补充了投诉率指标,作为险企服务能力的替代变量。具体又包括亿元保费投诉量和万张保单投诉量两个细分维度。

2024年,根据业内专家的建议,我们再次对指标进行完善。

目前,保险行业正处于新旧准则交替期间。一些公司采用了新准则,一些公司仍旧使用旧准则,还有一些公司部分采用了新准则,比如金融工具用新准则,而保险合同还是老准则。

在这种错综复杂的背景下,公司间的ROE不再适宜简单横向可比。有鉴于此,我们将用“保单未来盈余比率”这个新指标,替代ROE来衡量险企的盈利能力。

保单未来盈余比率的优点在于:

1. 衡量盈利能力:能够衡量保险公司未来的长期的盈利能力。

2. 风险评估:有助于评估业务所面临的风险水平。较高的盈余比例通常意味着更强的风险抵御能力。

3. 决策依据:为管理层的决策提供有力支持,例如是否扩大业务规模、调整产品结构等。

4. 股东价值:对于股东而言,是衡量公司价值和投资回报的重要参考,影响他们的投资决策。

5. 比较分析:方便与同行业其他公司进行对比,了解自身在市场中的竞争地位和优势劣势。

6. 长期规划:强调了长期视角,促使公司注重长期盈利能力和可持续发展,而不仅仅关注短期业绩。

“13精”综合竞争力排名体系

指标:最简洁易懂,也最客观透明

保费增长率代表发展;

保单未来盈余比率代表盈利;

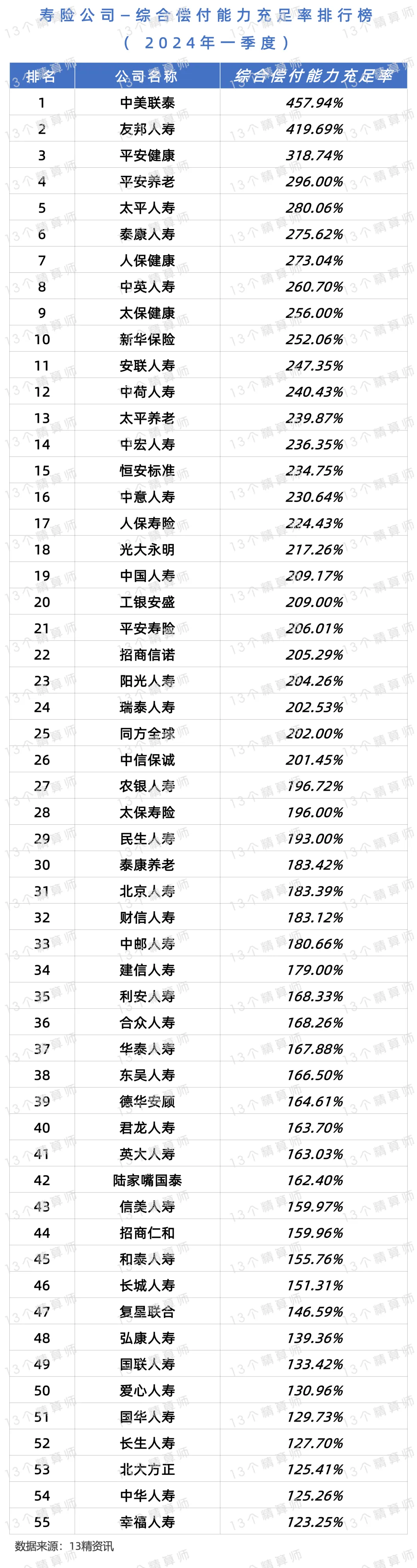

偿付能力充足率代表风险;

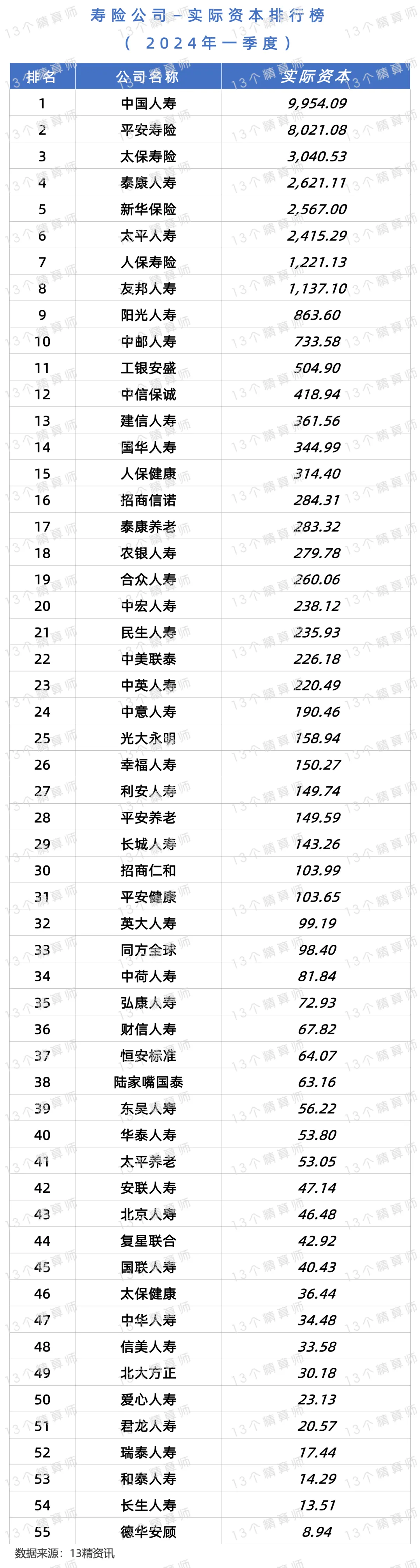

实际资本代表损失吸收能力和内含价值;

总资产代表规模;

投诉率代表服务能力;

频率:季度

我们的推出频率为季度,而其他公司都为年度,我们的频率更高,这也是国内首次推出的以季度指标为参考指标的排名。

指标口径及释义

总得分=∑各项指标得分×权重,再以合计分数转化为百分制,得出“13精”综合竞争力最终得分。

保费增长率=本季度累计保险业务收入/上年同期保险业务收入×100%;

保单未来盈余比率,详见《2023年度寿险公司“三差”收益率排行榜》

“13精”综合竞争力排名方法

指标构成及分值

小编的小小说明:

后台总是有人留言问,为什么百分制第一名的公司却不是100分?关于这个问题,其实小编有跟主编探讨,第一名换成百分并不是问题,平滑一下就可以了。

最终没有选择平滑,是希望维持一个横向、纵向都可比的得分。

eg:

这么说,好比高考一样,假设只有语数外三科,各科满分100分,总分就是300分。

如果,你三科成绩都是100分,那么,总分就是300分,当然也就是高考满分状元,也是最高分。

但是,如果你任何一科没有得满分,比如英语90分,说明你在这门课上还是有短板,总分汇总不够300分,自然也不能是高考满分状元。

指标评分规则

保单未来盈余比率、总资产、实际资本,按照排名由低到高,依次赋予1分至最高分。

综合偿付能力充足率,100%以下得0分,100%-120%得10分,120%-150%得20分,150%以上得30分,200%以上得40分。

保费增长率,等分10组,由低到高,依次赋予1分至10分。

亿元保费投诉量、万张保单投诉量,按照排名由多到少,依次赋予1分至最高分。

本次评价机构

不包含原安邦系公司和部分养老公司,还有华夏人寿和天安人寿,以及尚未披露报告的前海人寿、君康人寿、中融人寿、恒大人寿等。

以及,部分因为净资产为负,未披露净资产收益率的公司,如横琴人寿等。

详见:

《和谐健康,从原安邦系脱离,保费增长迅猛,前世今生,何其相似?》

《与安邦的结束接管不同!华夏、天安寿、天安财、易安,破产重整,资产包转让,陆续进入下一阶段!》

《银保监会下发监管函,约谈前海人寿实控人姚振华》

《巨亏65亿!中融人寿“资不抵债”,迟迟不披露偿报背后,隐藏的风险到底有多少?》

数据来源

数据取自2024年一季度各家公司偿付能力信息披露报告。

本文作者可以追加内容哦 !