汽车芯片市场正在迎来新的动荡时刻,尤其是整车用量最多的芯片之一:MCU。

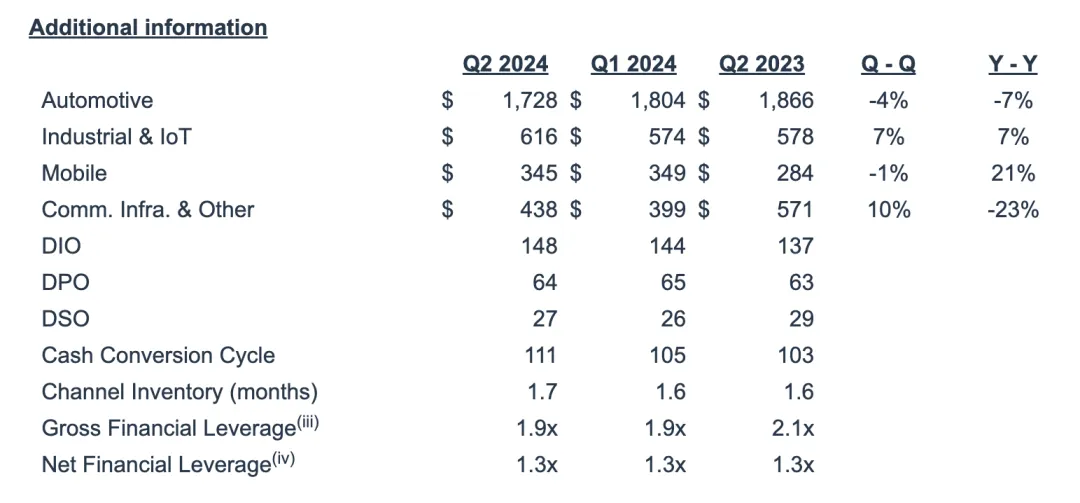

最新数据显示,NXP公司今年第二季度调整后每股收益为3.20美元,仅比市场普遍预期的3.21美元低1美分。尽管该公司的季度收入为31.3亿美元,与预期相符,但较去年同期还是下降了5%。此外,无论是毛利润、经营利润等各项核心指标,也都出现了同比下滑。

在具体业务部分,NXP的汽车业务今年二季度收入17.28亿美元(占全部营收比重的55.26%,较上年同期下滑约1.3个百分点),环比下滑4%、同比下滑更是高达7%。相比而言,工业、消费电子业务收入均实现同比增长。

实际上,过去几个季度,全球汽车芯片厂商一直在艰难应对电动汽车需求放缓导致的全球供应链库存过剩。比如,曾在两年前的「缺芯潮」中风光无限的MCU,价格也开始普遍跳水。

尤其是去年下半年到今年初,MCU开始全面清库存,除了原厂、代理、现货商,终端工厂也开始出库存回血,不管是工业还是车规级市场,均陷入降价厮杀周期。

比如,作为中国本土车规级MCU的代表厂商之一,芯旺微在行业下行周期也未能幸免,其2020年至2022年的营收和净利润大幅增长。但是,2023年上半年开始,车规级、工业级MCU营收都全线下跌。今年5月,芯旺微撤回了IPO发行上市申请。

公开资料显示,芯旺微的产品已经批量应用于一汽集团、长安汽车、比亚迪、吉利汽车、长城汽车等众多国内汽车品牌厂商,部分产品甚至已经应用于大众、现代等外资汽车品牌厂商。

实际上,不只是芯旺微,数家本土车规级MCU厂商的经营状况也颇为堪忧。比如,中微半导体认为,汽车电子领域毛利率会最高,公司车规级MCU增长今年会放量,增长速度会比较快,但总体体量还有限。

国芯科技$国芯科技(SH688262)$的2023年报显示,实现营业收入4.49亿元,同比下滑9.65%;归属于上市公司股东的净利润亏损-1.69亿元,由盈转亏。原因之一,是受行业芯片去库存和市场竞争导致芯片产品价格调整下降等因素影响。

其中,汽车电子和工业控制收入7,396.09万元,较上年同期减少60.74%;相比而言,该公司2022年的汽车电子和工业控制领域收入达1.89亿元,较上年同期增长127.51%。

以国芯科技为例,该公司目前的汽车级MCU的营收,主要来自传统的车身控制及动力总成应用,而向线控底盘、域控、安全气囊和车联网信息安全等领域的拓展,显然并不顺利。

对国外同类产品(实际上大多数是非常成熟的产品线)的替代,覆盖新能源车和传统乘用车等多个应用领域,是大多数本土车规级MCU厂商的业务现状。「这类产品,大多数是低毛利业务,」比如,国芯科技在2023年的整体业务毛利率仅为21.58%,远低于行业巨头。

「车规芯片从短缺到过剩,MCU是首当其冲」。不过,NXP公司似乎不这么认为。“公司已经成功地度过了业务的周期性低谷,预计将恢复连续增长。”NXP总裁兼首席执行官Kurt Sievers似乎可以保持乐观。

然而,资本市场并不认同。在公布第二季度业绩后,NXP股价下跌8%。目前,对于第三季度的营收预估在31.5亿-33.5亿美元之间,低于市场普遍预期的33.5亿美元。

这种预期反差的背后,实际上正是汽车行业变革带来的挑战和机会。同时,还有市场需求变化以及传统低价值产品竞争白热化所产生的转型阵痛期,尤其是NXP退出座舱SoC市场之后。

同样,类似的问题,也发生在另一家车规级MCU巨头-英飞凌身上。公开数据显示,英飞凌在2024年第二财季内(一季度)实现36.32亿欧元的营收,环比下滑2%,同比则下降了12%。同时,利润环比减少15%,同比大幅下滑40%,利润率也滑落至19.5%。

对此,该公司首席执行官Jochen Hanebeck预测,对于今年二、三季度市场前景仍持谨慎态度,并下调了营收增长预期。比如,汽车行业的增长在明显放缓。同时,客户及分销商正在减少库存,进一步加剧市场压力。

一方面,从机构预测数据来看,算力芯片(比如,CPU、GPU、SoC等)仍处于快速增长周期,而且普遍产品价值较高(数十甚至是数百美元/颗);其次是存储芯片,原因是车端智驾、座舱等对于数据存储需求在持续上升。

另一方面,传统MCU面临汽车电子架构升级带来的洗牌。比如,越来越多汽车制造商将HPC+ZCU(中央+区域控制)作为整车中枢,要求车规级MCU具备更高的处理能力、更大的存储、更高的安全等级以及更高的集成度。

按照英飞凌给出的预测,到2025年,满足域和区域的E/E架构的高端MCU需求的年均复合增长率将达到60%以上,同时,基于域和区域的E/E架构将在未来几年成为智能汽车市场的新高地。

目前,基于域控和区控的E/E架构,对于高性能MCU有两种发展路线,一种是偏向于MPU,通过导入更多的A核,代表性产品就是汽车网络处理器,强调应对服务型(SOA)网关需求提供实时网络性能以及数据包加速;

这种类型的产品在现有新车架构中,主要用于中央网关、座舱域集成网关、底盘中央域以及车云中央计算单元(偏基础车控)等应用,侧重点在于网络加速。典型的代表,就是NXP推出的S32G系列,也是目前市场主流的选择之一。

不过,对于NXP来说,面临传统MCU产品被越来越多的后来者(尤其是中国本土供应商)追赶,不管是车企的供应商安全可控,还是降本诉求。而S32G系列仍处于增长的早期阶段,同时也面临来自瑞萨、英飞凌等同行的竞争。

比如,瑞萨推出的R-Car S4,同样是一款支持E/E架构演进的网关SoC,内置Linux BSP和虚拟机管理程序;同时,开发者可以复用为第三代R-Car SoC和 RH850 MCU应用程序而开发的软件代码。

另一种,则是更平衡的性能优化,相比于上一代MCU,在CPU、虚拟化、片上闪存、OTA、网络安全、高效通信和数据处理以及多种高速数据传输接口等多个维度全面升级。

总结来说,就是面向下一代高性能、高集中度整车架构,MCU需要更高处理能力、更高安全性能、更完善的硬件虚拟化支持及隔离特性以及更丰富的网络连接。

比如,英飞凌推出的采用28纳米工艺技术生产的新AURIX TC4x系列微控制器(MCU),采用了新一代TriCore™ 1.8 架构,主频高达500 MHz(上一代为300 MHz),并且支持虚拟化。同时,内置全新的并行处理单元(PPU)和可满足各种AI拓扑要求的SIMD矢量数字信号处理器(DSP)。

随着中央计算+区域架构以及舱驾一体域控融合方案的市场启动,下游客户也迫切需要更高性能的MCU提供支持。“一些方案商短期内可以采用多颗上一代MCU的方案进行过渡,但成本同样也是大幅增加。”

此外,从整车电子架构设计来看,由于分布式和单一控制类ECU被逐步集成,大量功能单一的MCU将被单颗或几颗高性能MCU所取代,这对于大部分只提供低性能MCU的厂商来说,已经是穷途末路。

不过,除了传统外资巨头,中国本土芯片厂商也在跟进。

2022年4月,芯驰科技率先发布高性能高可靠车规MCU E3“控之芯”系列产品,可全面应用于线控底盘、制动控制、BMS、ADAS/自动驾驶运动控制、液晶仪表、HUD、流媒体视觉系统CMS等对安全性和可靠性要求极高的应用。

和国内大多数MCU厂商(对标传统低端MCU,进口替代)不同,芯驰科技E3系列产品基于ARM Cortex-R5F,CPU主频高达800MHz。E3具有高达6个CPU内核,其中4个内核可配置成双核锁步或独立运行,填补国内高端高安全级别车规MCU市场的空白。

而在今年北京车展期间,芯驰科技重磅发布了新一代中央计算处理器——X9CC,以及新一代区域控制器(ZCU)车规芯片产品家族。

其中,新一代区域控制器(ZCU)旗舰芯片产品E3650采用了最新ARM Cortex R52+高性能锁步多核集群,支持虚拟化,非易失存储器(NVM)高达16MB,主频高达600MHz。

根据芯驰科技对外公布的资料显示,E3系列MCU性能上领先同类竞品1-2代,并且可以做到帮助客户节省3-5个月开发周期。这是第一次中国本土供应商和传统外资巨头站在同一起跑线上。

此外,在ADAS智能驾驶领域,芯驰E3系列产品组合可以平台化支持入门级前视一体机、L2/L2+行泊一体域控、L2++及以上高阶智驾等不同等级智能驾驶对于MCU的需求,目前已经有多个项目量产上车。

“中长期来看,车规级MCU市场需求将主要来自智驾、底盘等高安全等级应用,以及中央和区域控制的高性能需求,”业内人士表示,「量减价高」的背后,将是一次行业的重新洗牌。

#工信部推动提升汽车芯片供给能力##智能驾驶奇点已至,A股如何掘金?#

免责声明:图文源自互联网,分享行业发展动态,不作任何商业用途,如有侵权,请联系删除。内容仅供阅读,不构成投资建议,请谨慎对待。投资者据此操作,风险自担。

本文作者可以追加内容哦 !