今年的市场不用多说,大家都很痛苦,从业人员更是三重苦。一方面担忧客户亏损,一方面又紧张KPI能否完成,一方面还在想到底要不要赎回自己亏损的基金……

要是来一波牛市该多好,一切的烦恼都解决了。

可是我们忘了,我们现在的烦恼和痛苦很多正是2019—2020年大牛市造成的。

一、不要去等待牛市,它会让我们很痛苦

1.仓位决定观点

现在空仓的朋友,看到市场下跌会觉得自己预判很重,市场还会继续下跌;

现在加仓的朋友,看到市场下跌觉得是底部黄金时间,必须加仓捡便宜的筹码。

而且都觉得自己是对的,因为行为影响了我们的认知。

2.大部分客户的亏损都是在牛市

想想为什么现在售后压力这么大,为什么客户亏了?

都是因为牛市,在躁动的情绪下,在媒体的呐喊声中,每个人都是失去了理性,蜂拥而至。

现在的痛苦,恰恰是在还牛市的债。

现在布局,恰恰是在给未来播下希望的种子。

3.不管牛熊都有人赚钱

当一个市场很多人亏钱的时候,一定有小部分正在赚大钱。因为钱不会凭空消失,只是进行了财富的转移。当我在懊恼亏了好多时,我一些做期权的朋友却在窃喜。

市场是中性的,不管牛熊都有人赚钱。

当市场波动成为新常态,我们需要接受或许“当下就是最好的”。

二、所谓对的,就是不要做错的

段永平曾说:“做正确的事情实际上是通过不做不正确的事情来实现的,也就是说,一旦发现是不正确的事情,就要马上停止,不管多大的代价往往都会是最小的代价”。

如果我们不知道什么是对的,那就不要做错的。我总结这10年亏钱的教训主要有3条:

1.追涨杀跌

今年上半年红利指数表现是非常突出的,当时有很多朋友问我能不能买,我给的建议是“不要追高”;现在红利指数向下调整了10%左右,之前买了的朋友又问我“该不该卖”。

我一脸苦笑,不要追涨杀跌。

涨的时候,要么忍住要么止盈。

跌,而且是急跌的时候,要么忍住要么加仓。

红利基金的行情是否已经走完?

很简单,我们用一个简单的公式来看:

基金的净利润=股息或者债券利息收入+资本利得(买卖证券挣差价),这里面:

股息或者债券利息收入稳定可预期

资本利得,具有较高的不确定性。

而红利基金投资的是能够提供较高股息的资产,其实就是一款靠“股息”赚钱的追求收入型的产品

具有一定“类债”属性。当市场利率较低,红利基金高股息率优势更加明显。

换句话讲:只要我们低利率环境没有改变,红利基金还是有机会的。

2.频繁交易

关于频繁交易的害处,我同样用一个简单的公式来说明:基金回报率=基金的净利润/投资的成本

要提高基金回报率,就得提高基金净利润同时降低基金的投资成本。

提供基金净利润我们前面说了,在低利率时代,红利基金或者债基都是不错的选择。

降低投资成本,包括降管理费、降手续费、降托管费。

我们以即将发行的中欧中证红利低波100指数发起式A(021375)为例:

如果频繁交易

虽然产品认购费只有0.8%,且持有超过30天没有赎回费。

但是,如果1年频繁交易4次,也就是3个月左右交易一次,产生手续费累积起来也会高达3.2%

如果长期持有

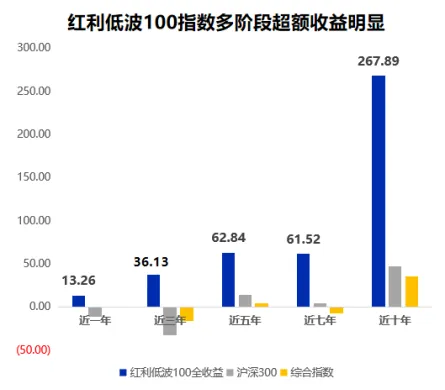

我们统计了红利低波100指数近十年的收益情况,并且跟主流宽基指数进行了对比。从累计收益来看,中证红利低波100指数,不管是近一年、近五年还是近十年,其累计收益率都要更高,持有10年累计收益高达267.89%。

数据来源:Wind,数据区间:2014.01.01-2023.12.31

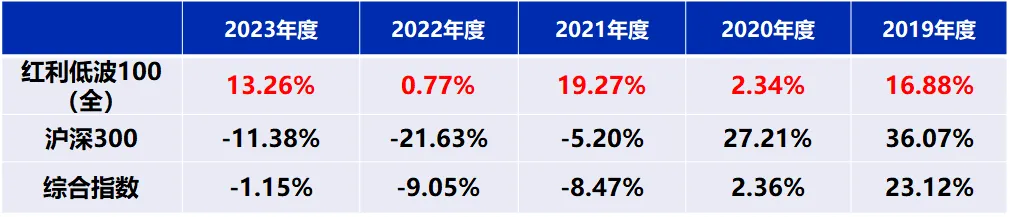

除此之外,即便是近几年市场震荡下行期,中证红利100指数也能实现年年正收益。但如果你中途频繁进出,极有可能错过上涨行情。

数据来源:Wind,数据区间:2019.01.01-2023.12.31

尤其是在震荡市,频繁操作还很容易踩错节奏。不知道什么是对的,那就不要做错的。

3.没有投资目标

每个人投资都想赚钱。但是每个人资金来源、投资目标都是不一样的,也会导致每个人投资行为会有一定差别。即使,我们今天在说红利基金是不错的投资选择,也并非表示人人都适合或者人人买了就能赚钱。

在震荡市投资基金,一定要有明确的投资目标,想清楚了再配置,这样才更有耐心持有。如:

如果之前买债基赚了钱,现在担心债基回调,又想博取点高收益

可以尝试把一定比例投资红利相关基金,尝试新的稳健投资品种的同时进行多元配置

之前买权益基金,亏了钱,不想赎回,又怕市场继续跌

可以部分转换到红利这类相对风险收益比更高的产品,等机会

如果已经亏到怀疑人生,想完全转换思路尝试其他类型基金

建议可以按照第一种情况,选择部分债基和部分红利基金,看看持基体验度有没有改善

如果保险、存款、理财产品到期,想要低点布局,增加收益

可以少量尝试,回调后的红利基金,近十年市盈率回落至1/2分位以下,说明现在并未过热

强调一下:

我之所以给大家推荐中欧中证红利低波动100指数发起(A类:021375 C类:021376),主要有三个原因:

新基金还有建仓期,能一定程度上平滑波动;

发起式基金,基金公司拿真金白银跟基民绑定,风险共担;

月度达标分红机制,提高持基体验度。每个月起码评估一次是否分红,也就是说,一年最少有12次评估次数。只要评价日核定的每份基金份额可供分配利润高于0元时,基金管理人将进行收益分配,我们也可以部分落袋为安,持基体验更佳。

总结来说,在震荡市投资或者给客户配置基金,如果不知道什么是对的,那就不要“追涨杀跌、频繁操作、没有投资目标”。

三、市场波动不可避免,从追求高赔率到高胜率

我们常常说投资是概率的游戏。理财经理很多时候是努力提高客户赚钱的概率。

这里的概率就有两层含义:增加赚钱的频次和提高单次赚钱的金额。

具体就分为两种:

1.高胜率,低赔率

“高胜率”是让客户有盈利体验感,“低赔率”在于“有盈利”而不是“赚多少”。

如前面提到中欧中证红利低波100指数增设月度达标分红机制,其实也是重在“提高胜率”,也就是让客户有好的盈利体验感。

2.高赔率,低胜率

“高赔率”是让客户“多赚”,“低胜率”强调的是耐心、是等待。

高赔率往往是跟低胜率结合的,你追求更高的收益,必然需要长期的等待,这需要理财经理对市场有很强的把控力。

显然,在市场比较低迷,热点切换非常快时,波动成为常态的时候,我们在开展基金营销必须从“追求高赔率”向“追求高胜率”转变。

回到开头,事到万难须放胆,只有行动才能破除心中的迷茫和恐惧。

期待大家能在底部勇敢种下一颗希望的种子!

$中欧中证红利低波动100指数发起A(OTCFUND|021375)$

#复盘记录#

本文作者可以追加内容哦 !