长江证券覃川桃对基金二季报的一个统计,近期被广泛引用:二季度主动权益基金净赎回共计2401.76亿,其中新基金发行232.62亿,老基金净赎回2634.38亿。二季度净赎回额在2005年以后单季度净赎回额中排行第三,仅次于2015Q3的8051亿和2024Q1的2797亿。

近期,关于成长与价值的轮动,是热门话题。一个朴素的观点就是,成长自 2022 年走弱迄今,已经快三年了,对于食品饮料医药等从 2021 年中算,满三年了。事不过三,是不是能否极泰来。

在成长崛起问题上,我最担心的,其实就是主动权益基金净赎回造成的下降螺旋(Downward Spiral)——赎回,必须抛售重仓股,抛售导致重仓股下跌拖累净值,基民加剧赎回。

下图是基金重仓和北向重仓相对 Wind全A指数 2019 年迄今的超额对比,可以看到2021 年迄今,基金重仓股的超额一路回吐,差不多是吐完了。

如果切换到 2021 年,更能看出两者的差异。去年末开始,北向重仓相较 Wind全A,已经重新开始有超额了。而基金重仓,超额小有反弹后就不怎么动了,依然在低水平横盘。

结合主动权益的巨大赎回抛压,也能理解重仓股表现的一般了。

其实,主动权益的赎回,只是整个成长板块面对的挑战之一,来自“放弃治疗”的割肉盘的挑战。

而另一挑战,则不仅限于主动权益,也包括这些年如火如荼的 ETF,来自高位套牢盘。

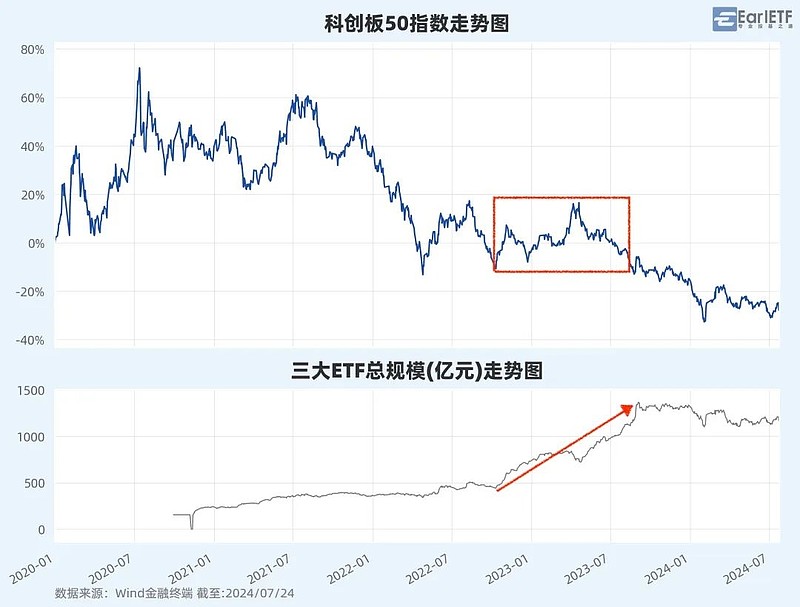

下图,是科创板50指数基日迄今的走势,叠加了三大科创板50指数 ETF 产品合计的规模变动。在 2022 年 10 月至 2023 年 9 月,科创板50ETF 经历了一波规模急速膨胀期,从不到 500 亿元飙升至最高 1365 亿元的水平。但很可惜,去年下半年 A股的疲弱,让科创板50指数也很快跌破了这个规模攀升期构成的箱体,这大几百亿的增量资金,就变成了悬在头上的堰塞湖。未来,科创板50指数如果有反弹,要用多大的利好去说服这些套牢盘在解套之后不离场?或者要用多大的量能去消化解套盘抛售?

主动权益的下降螺旋,成长类 ETF 的套牢堰塞湖,这些东西总让我觉得成长的崛起,前途有太多的困难。

相比之下,我还是喜欢类似中证红利这样,回撤中ETF 规模却逆向攀升的格局。

本文作者可以追加内容哦 !