什么是真正的好公司?

目前,投资者最认可的好公司有两种类型:高股息和高成长。

一方面,高股息受益于利率下行和市场环境孱弱,成为资金的避风港,像长江电力、格力电器、工商银行等依靠庞大的市场占有率能持续稳定高分红的企业最受投资者青睐。

另一方面,高成长的公司盈利能力强,能够不断兑付业绩预期,安全系数高,像阳光电源、泸州老窖等成为价值投资者追逐的对象。

那问题来了,如何判断一个企业的盈利能力呢?

投资大师巴菲特说“如果只能选择一个指标,我会选ROE”。

ROE又叫净资产收益率,计算公式是净利润/所有者权益,他衡量的是公司利用每1元股东投入每年能创造多少利润,所以ROE越高,公司的盈利能力越强。

我们利用ROE进行筛选,在休闲食品赛道筛选出一家盈利能力远超同行的公司—盐津铺子。

盐津铺子主要产品为辣卤零食、休闲烘焙、深海零食,合计占总营收的66.29%。

21家休闲食品上市公司中,盐津铺子的ROE排名第一,达到了38.92%,超过排名第二的甘源食品10个百分点。

即使像贵州茅台、海天味业这样的家喻户晓的公司,2023年ROE也才34.19%、20.72%,均不如盐津铺子。

凭借强大的盈利能力,公司近几年的业绩质量也非常高。

经历过2021年的特殊原因之后,盐津铺子业绩进入快速增长期,净利润从2021年的1.51亿增长到2023年的5.06亿,两年时间增长了235%。

今年一季度,盐津铺子实现营收12.23亿,同比增长37%,净利润1.6亿,同比增长43.1%,继续保持强势增长。

值得注意的一点是,这两年盐津铺子的利润增速要比营收增速高出不少,这背后原因就是公司ROE不断提高,持续强化公司盈利能力。

从2021年到2023年,盐津铺子的ROE从18.14%增长到38.92%,翻了接近一倍。

那么,盐津铺子是如何实现ROE不断提升的?

根据杜邦分析,ROE=销售净利率×总资产周转率×权益乘数。下面,我们对这三项财务指标进行逐一分析,寻找盐津铺子ROE提升的根本原因。

1、销售净利率方面

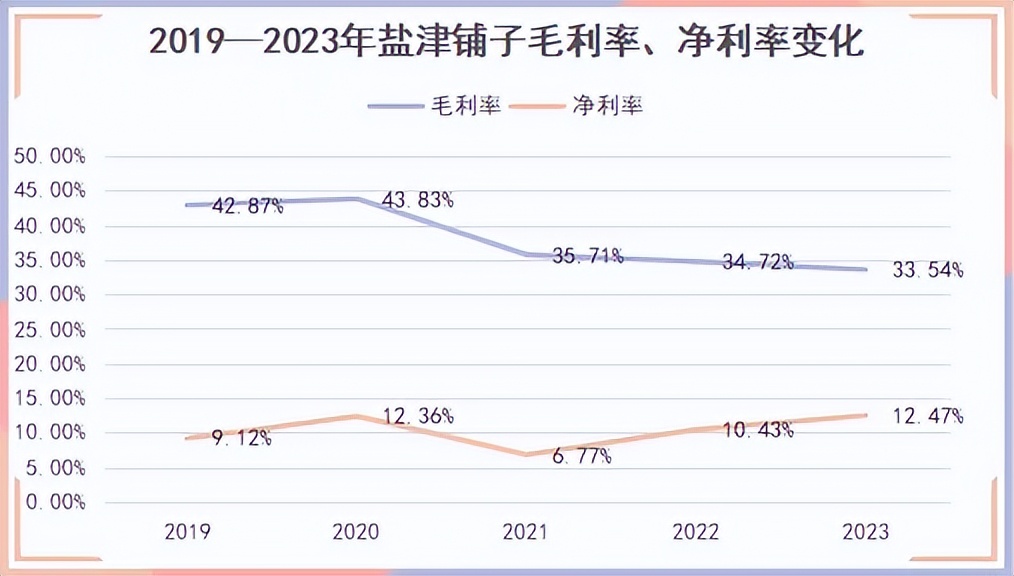

最近几年盐津铺子的净利率在不断上升,从2021年的6.77%增长到2023年12.47%,翻了接近一倍,这主要受毛利率和期间费率的影响。

2020年开始,盐津铺子的毛利率从43.83%下降到33.54%,降幅差不多10个百分点,主要涉及三方面原因。

首先是渠道结构变化,直营KA商超渠道等高毛利渠道的收入占比降低,经销及新兴渠道等相对低毛利渠道收入占比越来越大,因此综合毛利下降。

其次是物流费用归集口径原因,自2021年起,物流费用按照新会计准则要求归集在营业成本中,2021年至2023年的物流费用占营业收入比在4%以上。

此外,还有原材料上涨等因素的影响。

而毛利率与净利率之间出现不同趋势,唯一原因就剩下期间费用率(销售费率、管理费率和财务费率)。

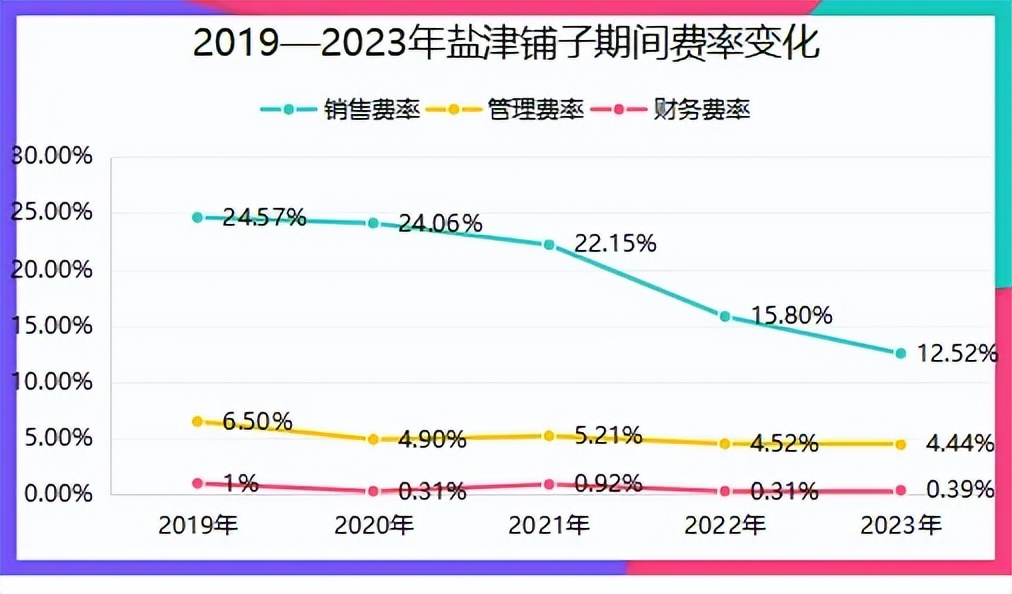

盐津铺子三项期间费用中,销售费用占比最大,这在消费行业中比较普遍。不过,近五年来公司销售费率一直处于下降趋势,其原因在于公司线上收入占比提升,高销售费用的商超收入下降。

此外,盐津铺子的管理费率整体也呈下滑趋势,2023年为4.44%,处于历史低位。

公司的财务费用在期间费用中占比最小,财务费率一直维持在1%以下,主要原因是对于消费企业来说,现金流一般都比较健康,而且属于轻资产行业,不需要大规模举债来购买固定资产,所以利息费用支出基本比较小。

所以,虽然盐津铺子的毛利率出现下滑,但公司的期间费用率降低得更快,导致公司的整体净利率仍然呈现出持续提升的趋势。

2、权益乘数方面

权益乘数是衡量公司负债率的指标,计算公式为总资产/所有者权益,权益乘数越大,代表公司的负债率越高,相应的风险就越大。

从盐津铺子的权益乘数看,2021年开始进入下滑通道,从2.356下降到1.963,说明公司的负债率在下降。

从公司的资产负债表上看,盐津铺子这两年的短期负债确实降幅非常大,2021年为5.28亿,2023年只有不到3亿。

公司之所以愿意还款,是因为最近两年公司的现金流非常好,已经不需要靠借款来保持营运能力。

公司偿还短期借款的动作,使得公司负债的增长要低于资产的增长,从而降低了负债率,权益乘数下降。

3、总资产周转率方面

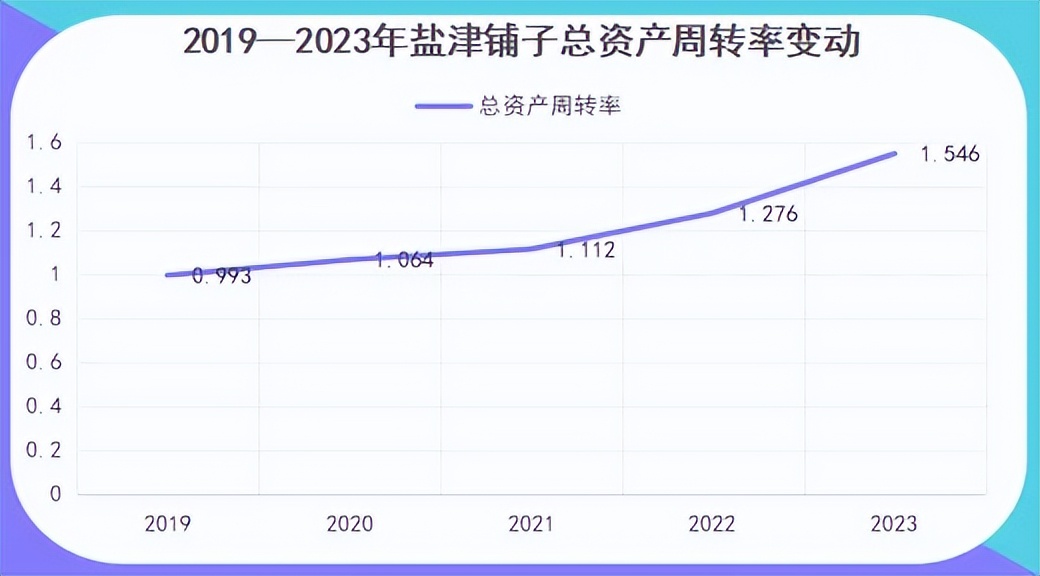

总资产周转率衡量的是一个企业的资产利用效率,主要和公司的管理能力和营运能力有关,计算公式是总营收/总资产。

总资产周转率越大,说明同样数量的资产可以产生更多的收入,或者产生同样的收入,只需要更少的资产。

从图中我们可以明显看到,盐津铺子最近几年的总资产周转率一直在不断提高,而且近两年上扬势头更加明显。

盐津铺子被称为“中国零食自主制造第一股”根据2023年年报,公司拥有4个生产基地,95%的零食为公司自产。

如此一来,公司就可以进行大规模生产,而且多种产品共用一条生产线,提高了资产利用率,从而导致总资产周转率提高。

2019—2023年,盐津铺子的总资产周转率从0.993增长到1.546,涨幅50%以上。

综上所述,决定ROE的三项指标中,盐津铺子的销售净利率处于上升趋势,权益乘数则是在下降通道,总资产周转率处于上升趋势。

近三年之中,销售净利率的变动幅度最大,接近100%,所以对ROE的影响也是最大的,总资产周转率次之,两者的增幅对冲了权益乘数的下降,提高了盐津铺子的ROE,增强了公司的盈利能力。

本文作者可以追加内容哦 !