豆棕:修复$晨光生物(SZ300138)$$金龙鱼(SZ300999)$$德联集团(SZ002666)$

摘要

棕榈油前期的强势在增产季中无法延续,前期市场忽略的棕榈油消费可能在后续体现为库存端压力,中国上半年的进口与消费疲惫后续可能会倒逼产地下半年降价给利润,以及棕榈油需要通过豆棕价差从豆油端寻求消费替代。

一、现状

今年豆棕价差频繁倒挂,往常的出现频率并没有这么高。今年的两波极端行情第一波是棕榈油减产季节叠加斋月的棕榈油强势,第二波便是本次CBOT豆系偏弱状态下豆棕价差走弱。

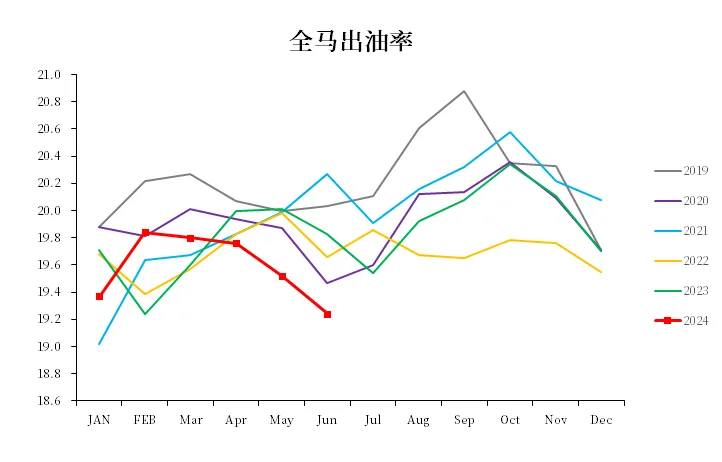

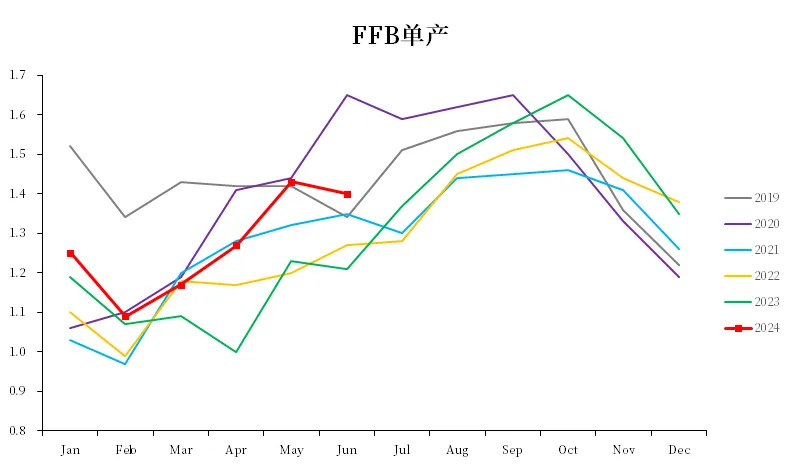

目前的第二波豆棕价差走弱,棕榈油这边产量端是6月产量恢复不太好,原本的季节性增产没有看到,拆开看FFB产量没有问题但是出油率走低,市场质疑是树龄老化和前置的降雨少(或者是采摘了一些未成熟的果子),需要关注后续的FFB产量和出油率数据。

图1 马来出油率

数据来源:MPOB,中粮期货研究院整理

图2 马来FFB单产

数据来源:MPOB,中粮期货研究院整理

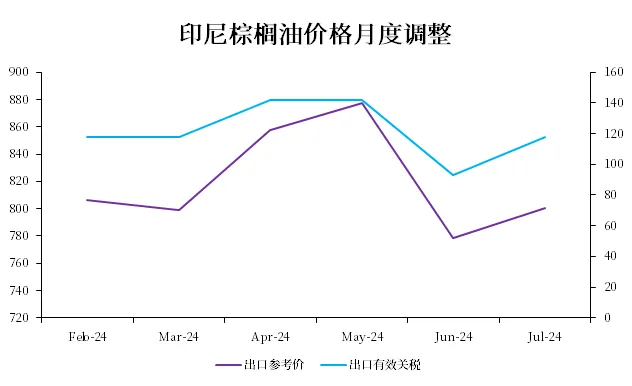

另外7月的马来出口环比增幅较大,这主要是印尼月度出口参考价的调整带来出口有效关税调整,进而引发东南亚出口商选择从马来发货还是印尼发货,其中7月印尼相比6月出口有效关税上调25美元/吨,对应贸易商更多选择从马来出口(这种现象在印尼六月下调出口关税和七月上调出口关税上都有体现在马来出口环比上)。

这种月见出口环比的变化波动较大,因此多会加剧豆棕价差的单边波动(主要通过棕榈油弹性大的特征来体现),但是周期拉长看该环比只是价格/价差的波动项,并不能严重影响价格偏离。

图3 印尼棕榈油价格月度调整

数据来源:REUTERS,中粮期货研究院整理

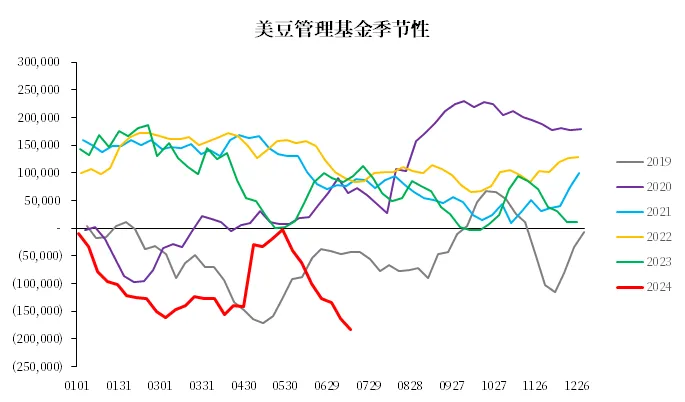

其次是豆系方面的弱势从CBOT盘面基本能够看得出来,其中主要的展望是美豆高优良率+高单产预期+出口预期下调+高结转库存,CFTC管理基金净空单打破2019年极限新低位置,并且美国大豆玉米比价2.5+,市场暂时难以看到豆系的利多。

另外中国近月的大豆采购较多,国内豆油库存增加趋势明显也是驱动。

图4 CFTC管理基金净头寸

数据来源:CFTC,中粮期货研究院整理

二、展望

本轮豆棕价差下探在上周出现回头走势,一方面是国内棕榈油洗船近期偏强运行,但是长期维度上市场担心的是棕榈油需求不足最终在库存上体现压力。

长期压力可能在棕榈油2501合约上体现的更为明显,其中主要的逻辑是中国今年上半年的棕榈油进口以及消费数据都不好,下半年如果进口增加需要豆棕价差走低来为棕榈油创造需求,但是如果下半年国内豆棕价差仍然是倒挂的棕榈油没有需求,那么压力会在产地,因此当下的豆棕价差倒挂难以维持。

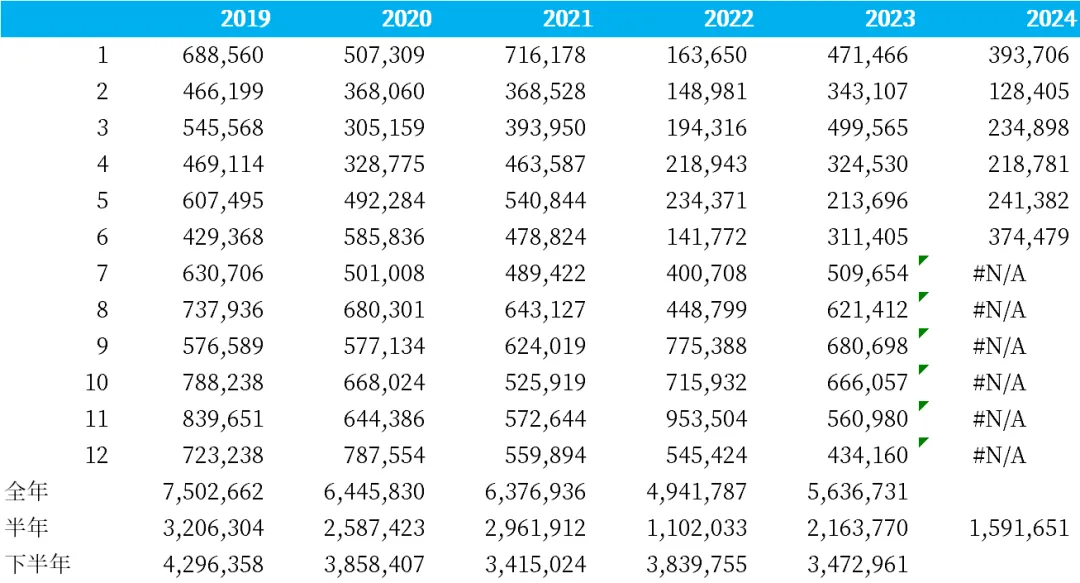

图5 国内棕榈油月度进口

数据来源:海关,中粮期货研究院整理

国内方面上半年进口仅159万吨,过往五年均值240万吨水准,其中2022年上半年价格较高仅进口110万吨,除去2022年四年均值273万吨,因此如果假设印来产量端没问题,那么后面下半年中国的进口需要出现类似于2022年下半年的进口量才能缓解印来的库存压力。

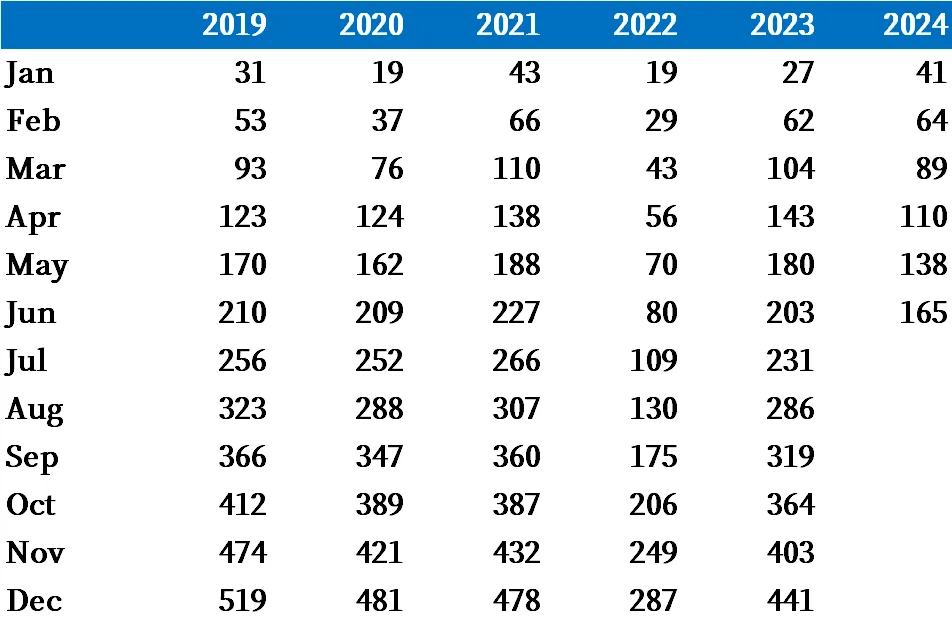

图6 国内棕榈油累计月度消费(24度)

数据来源:海关、钢联,中粮期货研究院整理

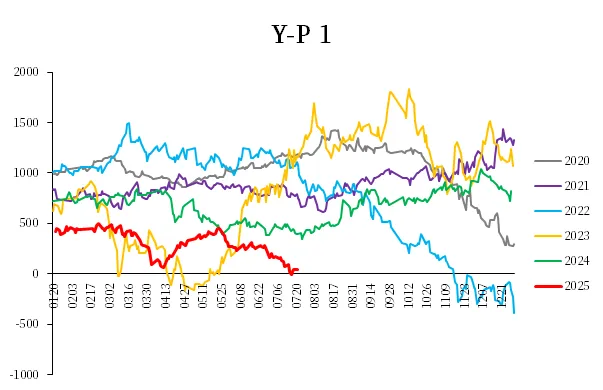

图7 DCE1月豆棕价差

数据来源:WIND,中粮期货研究院整理

国内消费方面,上半年的棕榈油进口少以及豆棕价差低位状态国内消费差,仅高于2022年极限状态,因此如果国内全年消费需要看齐前几年需要见到豆棕价差再度走高,2301的极限状态可能暂时看不见,但是2501未来是有机会向2401靠齐。

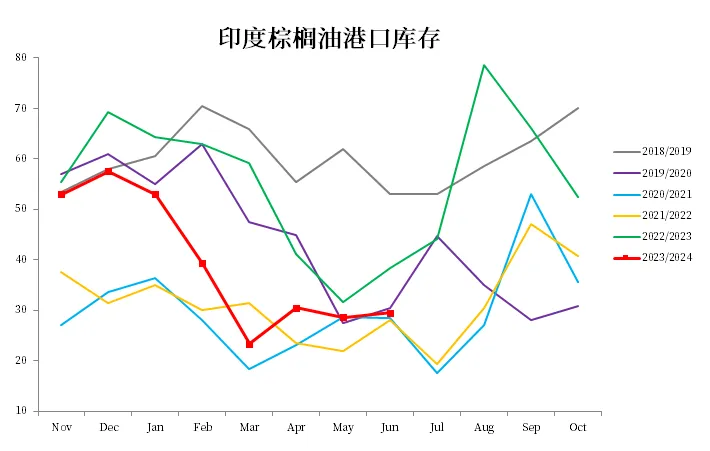

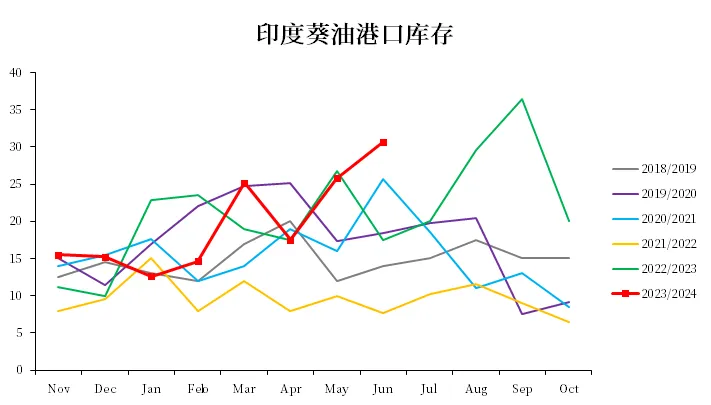

图8 印度棕榈油港口库存

数据来源:SEA,中粮期货研究院整理

图9 印度棕榈油港口库存

数据来源:SEA,中粮期货研究院整理

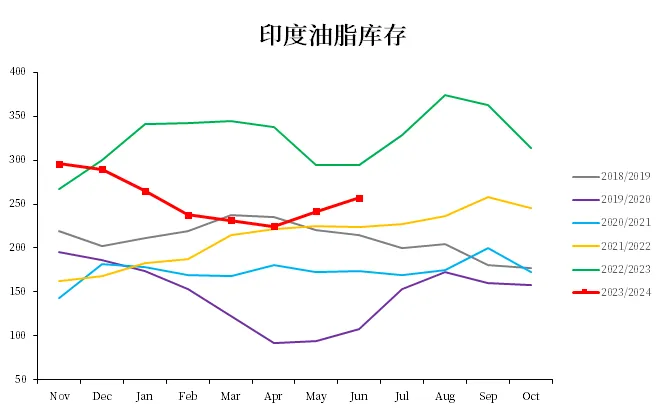

图10 印度油脂库存

数据来源:SEA,中粮期货研究院整理

另外豆棕价差往上的另一个风险是印度的采购,目前印度棕榈油库存相对低位,并且7/8/9/10一般性是印度补库阶段,如果印度维持高强度采购,产地棕榈油累库进程不流畅则豆棕价差见不到棕榈油端的卖压。印度方面前期因为棕榈油价格相对较贵,进口葵油进行替代,目前葵油库存高位且总体油脂库存相对高位,预期后续对棕榈油的采购也会维持相对理性状态。

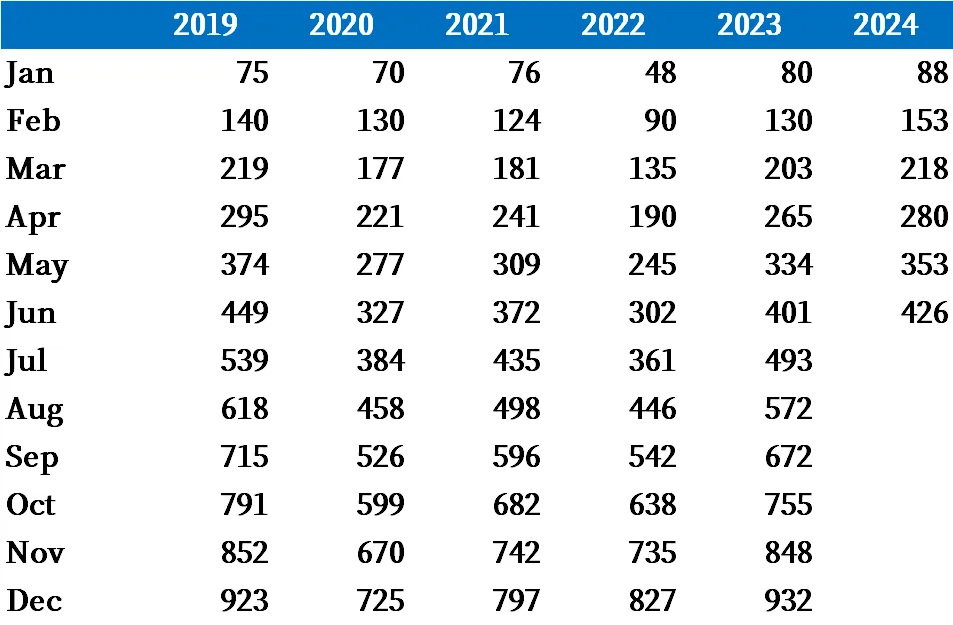

图11 印度累计月度消费

数据来源:SEA,中粮期货研究院整理

印度消费方面,表观数据显示2024年印度表观消费仅次于2019年,受益于印度对于油脂进口关税的差异化(棕榈油关税相对较低),但是由于当下的国际市场豆棕价差低位状态下半年棕榈油消费也不太看好,除非产地主动降价。印度7/8/9/10过往五年月均采购83万吨/月,但是2023年月均采购93万吨/月(去年国际市场豆棕价差明显比现在高),关注后续几个月印度采购。

贾博鑫 中粮期货研究院 油脂油料高级研究员 交易咨询资格证号:Z0014411

张如峰 中粮期货研究院 油脂油料研究员

本文作者可以追加内容哦 !