熬了三年,基民们还是撑不住了。

长江证券最近的一份研报数据挺吓人的。

数据显示,今年二季度公募一共发行了232.62亿主动权益基金,但同期赎回了2634.38亿。

图片来源:网络

二季度主动权益基金被基民净赎回2401.76亿,净赎回额在2005年以后单季度净赎回额中排行第三,仅次于2015年三季度的8051亿和2024年一季度的2797亿。

也就是说,加上一季度的2797亿,今年上半年基民合计赎回了超5000亿元主动权益基金!

有统计显示,这个数值已经超过了国家队上半年的买入金额!

也难怪上证指数连2900都守不住了,市场的信心已经跌至谷底。

01

为什么赎回?

基民赎回了这么多钱,会拿来干什么呢?

有几种猜测。

一是提前还房贷,毕竟利率倒挂,伤不起。这个说法我觉得是站得住脚的,毕竟身边提前还贷的朋友很多,我自己也是其中一员。

二是转向低风险资产,比如债券等,债基还是净流入的。

三是流向了海外资产,海外牛市热火朝天,身边但凡懂点投资的都买了纳指,QDII额度都被买爆了。毕竟,有easy模式,何苦为难自己。

另外,黄金、美债,也逐渐成了很多人家庭资产配置中一部分。

当然,最后一种可能是大家真的没钱了,不得不割肉。

02

31只基金规模增长超百亿

虽然主动权益基金上半年被赎回了5000亿元,但资金还是得寻找新的投向,指数基金和债券基金就成为了上半年规模增长最快的两类产品(货币基金和短期理财不在统计范围内)。

根据Choice统计,上半年共有32只基金规模增长超过100亿元。(数据来源:Choice,仅统计2024/1/1之前成立的基金,多份额统计合并规模,规模数据截至2024/6/30,业绩数据截至2024/7/26)

这里面有8只是指数股票基金,其中有4只是沪深300ETF,其余4只分别是上证50ETF、中证500ETF、中证1000ETF和创业板ETF,这8只基金上半年规模合计增长超过3800亿元,国家队无疑是当中的主力。

截至7月26日,4只沪深300ETF还是正回报,上证50ETF更上涨了3.31%。

跌得最惨的是中证1000ETF,上半年规模虽增长了107.93亿元,净值却下跌了19.46%。

中证500ETF和创业板ETF上半年也都下跌超过11%。

除了4只沪深300ETF之外,广发双债添利债券A是上半年规模增长最大的基金了,增长了365.88亿元,基金今年以来录得4.64%的回报。

这批规模增长超百亿的基金当中,有7只基金今年以来的回报超过4%,分别是广发中债7-10年国开债指数A、政金债券ETF、广发双债添利债券A、东方添益债券、华夏鼎茂债券A、中银纯债债券A、长城稳健增利债券A。

可见,A股熊市背景之下,债市跷跷板效应凸显,业绩稳健的债券基金显然成为了更多资金的选择。

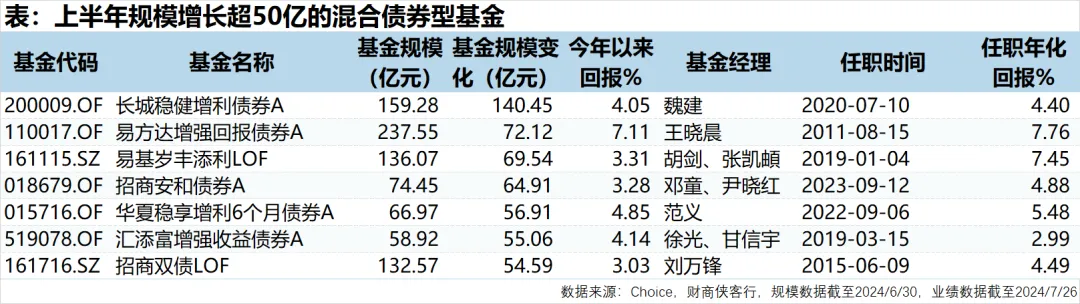

混合债券型基金中,有7只基金上半年规模增长超过50亿元。

魏建管理的长城稳健增利债券,上半年规模增长超过140亿元,该基金今年以来回报为4.05%,基金经理任职4年以来,年化回报为4.40%。

老将王晓晨管理的易方达增强回报也成为了吸金的顶流,上半年规模增长超过72亿元,目前基金规模达到237.55亿元。该基金长期以来都是业绩优等生,今年以来回报达到7.11%,王晓晨管理该基金接近13的时间,年化回报达到了7.76%。

03

QDII吸金力爆表

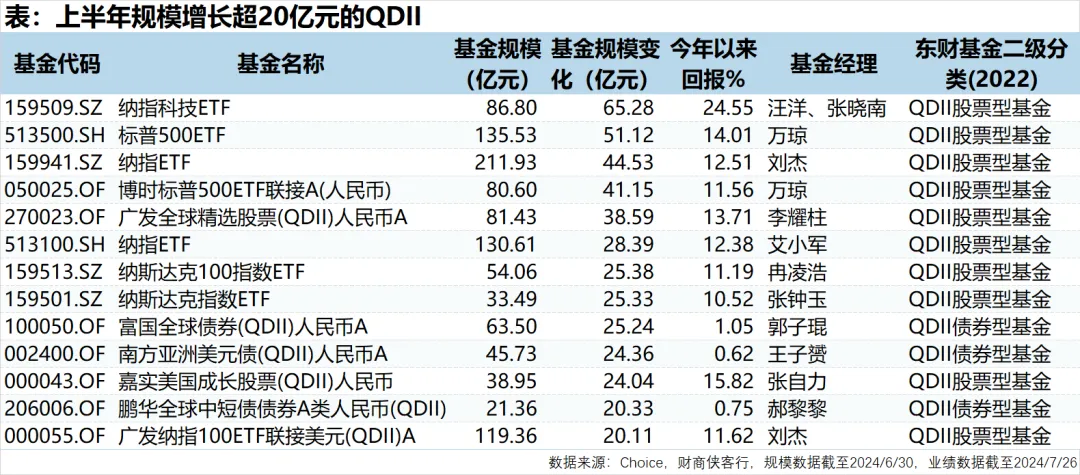

上半年规模增长的基金当中,QDII的吸金力也是爆表。

上半年规模增长超过20亿元的QDII共有13只。

纳指科技ETF上半年领涨全市场,最近虽然经历了一波调整,但今年以来累计回报仍然达到24.55%,在二级市场一直处于溢价状态。该基金上半年吸引了资金蜂拥而入,半年内规模增长超过65亿元,当前规模达到86.80亿元。

这里面规模最大的则是几只纳指ETF。规模最大的是广发基金旗下的纳指ETF,上半年规模增长超过44亿元,达到211.93亿元。

主动权益类QDII中,李耀柱管理的广发全球精选股票上半年规模增长超过38亿元,目前规模达到81.43亿元。这是一只成立接近14年的老牌QDII了,成立以来年化回报为11.69%,今年以来该基金累计上涨了13.71%。

这里面还有3只是QDII债券型基金。

美债收益率高企,也引发了资金对美债基金的追捧。富国全球债券、南方亚洲美元债和鹏华全球中短债今年以来规模也出现了大幅增长。

今年以来,多只QDII长期处于限购的状态,如果不限购的话,估计规模都要爆了。

04

黄金冲冲冲

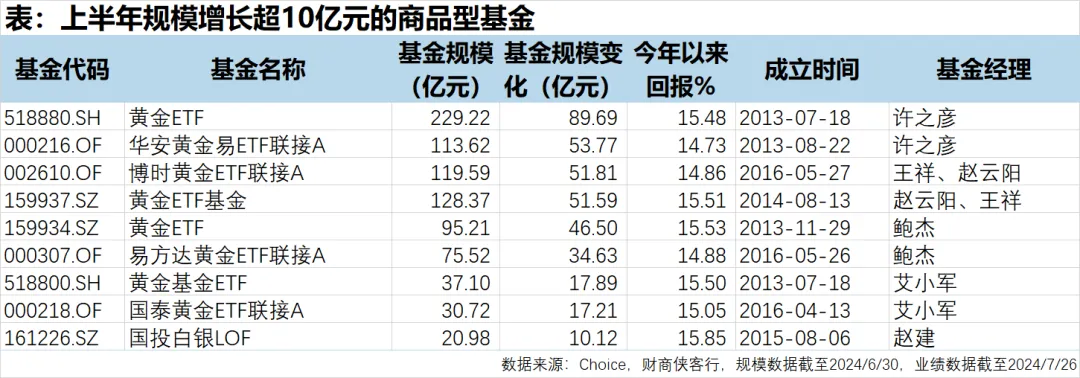

金价持续上涨,黄金ETF也成为了资金涌入的赛道。

商品型基金当中,黄金、白银等基金上半年规模持续增长。

其中,华安基金旗下的黄金ETF规模增长超过89亿元,目前规模已经达到229.22亿元。今年以来,该基金上涨了15.48%,相比起A股的下跌,如果组合里配置了黄金,对冲效果是杠杠的。

05

逆势吸金的主动权益选手都有谁?

主动权益类基金上半年被赎回了5000亿元,主动权益难道真的不行了吗?

其实,基民看的还是基金经理的成绩单,业绩持续下滑,基民当然用脚投票。但也有一些在熊市中突围的选手,逆势吸金,规模反而出现了增长。

表格里面统计的是上半年规模增长超过20亿元的主动权益类基金(包括普通股票型基金、偏股混合型基金、灵活配置型基金),共有11只。

上半年吸金能力NO.1的主动权益选手是景顺长城的鲍无可,他管理的景顺长城价值边际今年以来规模增长超过48亿元,目前基金规模达到93.66亿元,是上半年规模增长最大的主动权益类基金。

景顺长城价值边际也是鲍无可的代表基金,他从2020年8月份管理该基金以来,任职年化回报达到12.30%。

鲍无可的风格是注重安全边际,产品成立以来最大回撤不超过15%,在今年红利股的行情之下,鲍无可的这种风格也迎来顺风期,景顺长城价值边际今年以来累计上涨了15.36%。

董辰我们之前写过(链接:专业买手缘何钟爱?只因“全天候”型选手实在稀缺!),他是市场中难得的全天候选手,备受机构青睐。华泰柏瑞鼎利混合其实应该算是固收+,二季度股票仓位是18%,这只基金今年以来上涨了3.47%,规模大涨超过44亿元。

吸金榜的第三名是大成基金的刘旭。

他管理的大成高新技术产业今年以来规模增长超过34亿元,目前规模是11.72亿元。

刘旭是A股难得的实力战将了,从2015年管理大成高新技术产业以来,9年来的年化回报达到16.56%,在A股主动权益类基金经理中名列前茅。

黄海是2022年的主动权益基金冠军,当年他管理的万家宏观择时多策略以48.56%收益率夺得主动权益基金业绩冠军;万家新利以43.66%的收益率成为主动权益基金涨幅榜第二。

但奇怪的是,他却是A股历史上“最受冷落”的冠军基金经理。2022年拿下冠军头衔之后,黄海的管理规模非但没有暴增,还缩水了一点。

一方面是没有借冠军基金经理之名趁机造势大肆发行新基金,另一方面,黄海当年靠重仓煤炭等周期股夺冠,然而市场对周期股仍然半信半疑,不相信周期能够持续起舞。

但是在2023年市场整体下跌的背景下,黄海管理的几只基金却仍然非常能打。

2023年,黄海管理的万家精选、万家宏观择时多策略、万家新利年度回报率分别为21.25%、21.14%和20.74%,排名均在同类产品的前1%,冠军魔咒不攻自破。

今年以来,万家精选A仍然是正回报,基金规模也终于逆势上涨,上半年增长超过26亿元。

尽管如此,黄海管理的3只基金规模目前也只有87.83亿元。

在二季报里面,黄海指出,展望下半年,A股市场仍有望在盘底结束后出现反弹,目前正处在“红利的右侧,周期的左侧”的阶段。

06

结语

英国股神安东尼·波顿曾经说过,

市场就好比一张纸,牛市时纸的裂痕被掩盖,而熊市时“裂痕”将被曝光。

对基金来说,熊市才是真正考验含金量的时候,草台班子终会露出马脚,只有真正让持有人赚到钱,才能在市场中走得更加长远。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

$广发双债添利债券A(OTCFUND|270044)$$长城短债A(OTCFUND|007194)$$华夏中短债债券A(OTCFUND|006668)$#【有奖】东风已至?草船借箭300只!沪深300“尚能饭否”?##做空力量受限,A股这波能涨到哪?##央行将借入国债,债市影响几何?#

本文作者可以追加内容哦 !