文 | 萧田

开年至今,在资本市场大盘整体不振的背景下,银行板块在A股一枝独秀。

银行板块的强势表现并非偶然。当整个市场风险偏好下行,银行股的高股息策略也更容易受到投资者的青睐。

细心的投资者发现,近五年来,国有六大行现金分红比例稳定在30%及以上,多家上市银行股息率超6%。

此外,为响应新“国九条”要求,多家上市银行透露了中期分红意向。据不完全统计,截至目前,包括交通银行(601328.SH)、邮储银行(601658.SH)、建设银行(00939.HK)等在内的多家上市银行将进行分红,合计派发A股现金红利超过1300亿元。

然而,在银行业界,曾以其卓越的业绩和稳健的发展被誉为“城商行之王”的宁波银行(002142.SZ),近两年来却遭遇了前所未有的挑战——股价连续下跌、分红比例业内垫底,管理层被质疑,都预示着宁波银行正逐步从神坛滑落。

作为城商行中的“优等生”,宁波银行怎么了?

1、投资者被低分红“背刺”

7月16日,投资者小安兴奋地在社交媒体上晒出自己的股票账户:她今年5月买入的工商银行股票分红到账1800多元,令她惊喜不已。

她算了一笔经济账,买入的工行股票股息率(每股派息/买入股价,用于衡量投资回报的指标)接近6%。同时期,工行三年期大额存单的年利率仅2.35%,银行理财收益率也基本在3.5%以下。“比买银行理财和存款都划算。”

小安是当下银行股投资者的一个缩影。

近两年,资本市场波动频频,过往一直被“爱答不理”的银行股,由于股价处于历史低位,而分红又长期稳定,叠加存款利率不断下调,吸引力开始凸显。不少保守型投资者纷纷将目光流向了银行股。

国信证券金融业首席分析师王剑曾指出,在银行股跌至过度低估时,股息率相当诱人,吸引追求绝对收益的资金买入,从而完成股价筑底。

所以,分红就成为了投资者最关心的话题。也正因为如此,宁波银行的低分红成为了众矢之的。

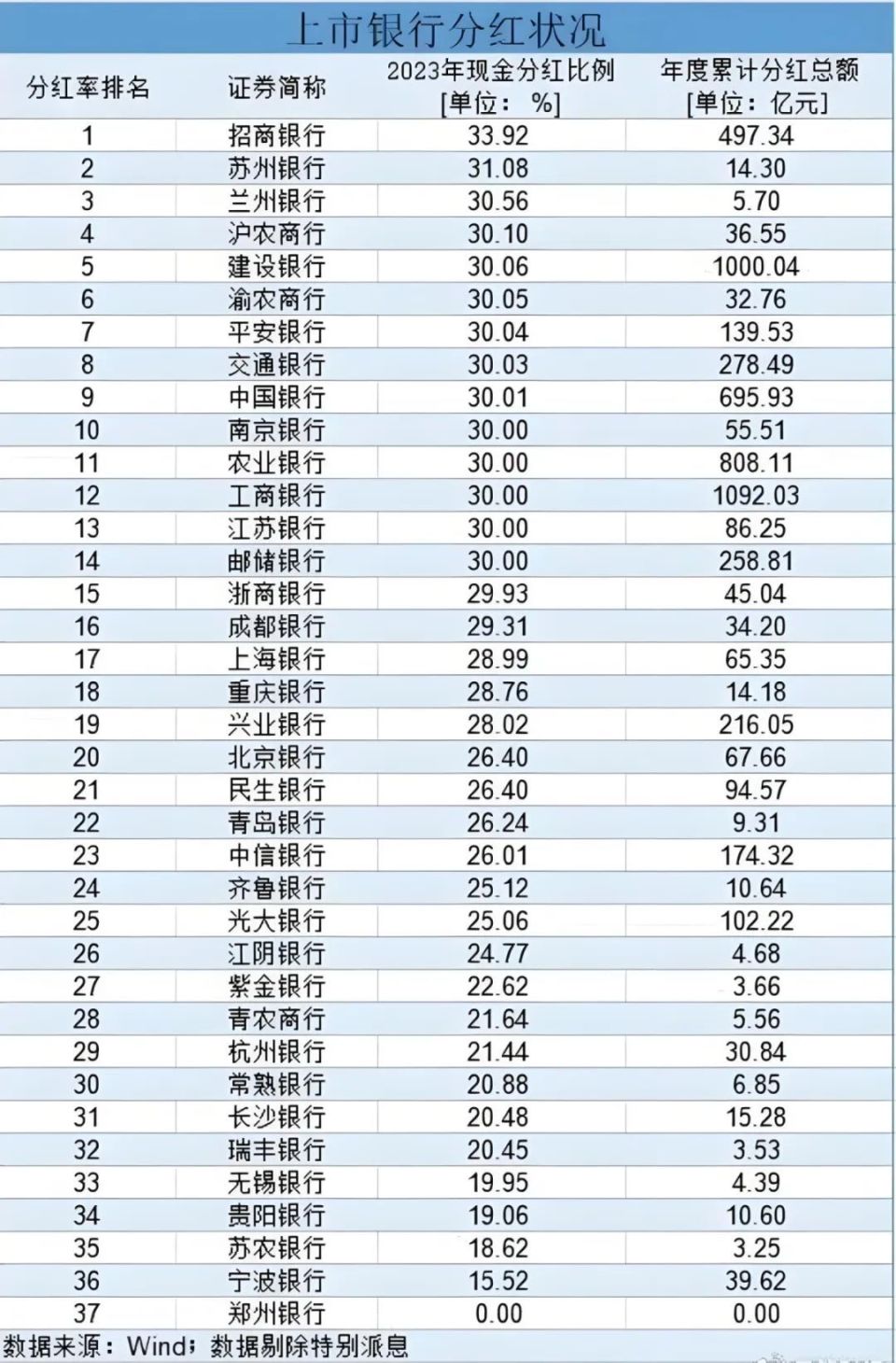

梳理来看,在发布2023年年报的37家银行中,除了郑州银行不分红,宁波银行的分红率竟然排名倒数第一。

在分红的36家银行中,招商银行以33.92%的分红率名列第一,国有六大行的分红金额共计达到4134亿元,分红比例均达到了30%以上。在城商行中,苏州银行分红率最高,达到了31.08%。

宁波银行在年报中表示,公司每年以现金方式分配的利润不少于当年实现可分配利润的10%,在盈利和资本充足率满足持续经营和长远发展要求的前提下,实施积极的利润分配方案。

所谓“积极”的利润分配方案,分红率却在36家分红银行中排名倒数第一,让不少投资者哭笑不得。

而实际上,拉长时间来看,宁波银行的分红率长期在上市银行中垫底。

根据中泰证券梳理的42家上市银行分红情况数据,2022年上市银行平均分红率25%,2023年为26%,平均分红率提升1个点。其中分红率高于30%的有16家,其中招行分红率最高,达34%(归母净利润口径),若按照归属于普通股股东的净利润测算,则招行分红率达35%。

值得注意的是,其中宁波银行的分红率仅约16%,2023年度静态股息率只有2.62%,排名倒数第三,仅次于西安银行和不分红的郑州银行。

众所周知,银行股被市场称为“三大傻”之首(指银行、保险、地产股票,因其股价长期表现不佳,缺乏吸引力)。过去多年间,银行股都是一幅任行长们喊破喉咙“价值投资”,部分股份行高管主动增持,但大多数股民仍不买单的尴尬情形。

如今,投资者选择银行股看中的正是背后高股息和高分红,宁波银行的此番操作受到的控诉自然不少。

在投资者互动平台上,多位中小股东都提出了希望宁波银行能提高分红的诉求,“上市数年以来,这次还是分红最高的一次,每股含税0.60元,太让股东寒心了”“在监管部门强调分红的时候,依然如此低比例分红,公司太对不起投资人了”。甚至有投资者表示,“年报不提高分红,就注销信用卡,转出理财”。

2、“抠门银行”股价波动背后的隐与忧

在东方财富股吧里有一个热门帖,一位宁波银行的投资者发帖吐槽称,“想想去年在这儿亏了170w心疼,这个银行管理者真的拉胯啊,分红太少了”。其称自己“22.8元/股出逃后,在其他地方赚了回来,今天回来看看这货居然还在22”。

这位投资者在帖子下方晒出一张疑似盈亏明细的交易截图,图片内容显示从2018年1月-2024年6月底,持有的宁波银行总亏损超170万元。

表面上看,巨亏是因为宁波银行保守分红,但深层次上来说,是股价的持续低迷,而这又跟业绩有着很大的关系。

自去年以来,宁波银行股价累计跌幅约37.06%,市值蒸发了约750亿元,在A股42家上市银行中跌幅排名第一。

2023年,宁波银行实现营业收入615.85亿元,同比增长6.40%,实现归母净利润255.35亿元,同比增长10.66%。创下了连续17年“双增长”的新记录。但这份成绩并未能在资本市场获得应有的认可。

核心原因是相较于自身过往业绩,该行2023年的营业收入增速创上市以来新低、归母净利润增速也是近三年最低的。

事实上,宁波银行业绩增速放缓早已经出现端倪。

2021年是宁波银行的发展高光时刻,当年实现营业收入527.75亿元,同比增长28.37%;实现归母净利润195.46亿元,同比增长29.87%。而到了2022年,这两项指标的增速分别收窄至9.67%、18.05%。

换言之,2023年这两项财务指标较2021年下降了21.97个百分点、19.21个百分点。

对比来看,2021年宁波银行曾迎来“戴维斯双击”,市值一路飙升至2900亿元,一举拿下城商行“市值之王”之美名。可到了2023年,其股价较历史最高点几乎腰斩,最新总市值约1414亿元。

宁波银行营收增长乏力的另一层重要原因是净息差的持续收窄。

申万宏源在研报中指出,拉长时间维度看两年表现,宁波银行营收边际走弱明显,息差收窄或还是最大拖累项。

净息差是影响银行营收的主要指标之一。受到了市场利率下行、LPR重定价、存量按揭调价等多重因素的影响,宁波银行的净息差从2020年的2.3%将至2023年的1.88%。净息差的收窄直接导致了银行利息净收入的增速放缓,进而影响了整体营收的增长。

与之相对的,宁波银行非利息收入增长缓慢,且占比在持续下降。2023年,该行非利息收入为206.78亿元,同比增长1.57%,占营业收入的33.58%;2021年、2022年,非利息收入占营业收入的38.04%、35.17%。

众所周知,利润增长是维持乃至提升分红比例的关键。以瑞丰银行为例,其2023年度净利润同比增长13.04%,其分红比例从2022年度的14.82%提升至20.45%。

由此来看,股价持续低迷的宁波银行不愿高分红的背后不仅是对当下营收的担忧,也隐藏着对未来业绩的不自信。

3、城商行“市值之王”是否还有未来式?

当前,银行经营面临的挑战更胜以往。国家金融局数据显示,银行业今年一季度净息差已经降至1.54%,创下历史新低。这意味着,银行利润继续大幅增长面临挑战。

事实也确实如此,以2023年报为例,在一众上市银行中,除了国有大行均维持净利润同比正增长外,净利润增速超过10%的上市银行仅有14家。

对于投资而言,在A股大行股息率逼近5%的背景下,一家兼具高股息和优质基本面的银行,无论是业绩的持续性,还是分红的确定性都缺一不可。

在股价上,投资者为何对宁波银行银行“锱铢必较”,也是因为看到了未来的风险。

银行的财报核心看两张表,一是以营收、归母净利润等为主要指标的创收创利报表。二是以不良贷款率、拨备覆盖率等为主要指标的资产质量报表。

对比以往,宁波银行拨备覆盖率有所降低,2021年-2023年该指标分别为525.52%、504.9%、461.04%。

宁波银行一直以“高成长低不良”著称,在业内素有“小招行”之称。与不少银行重点发力对公业务的经营策略有所不同,宁波银行实施差异化经营,在贷款投放上逐渐向以消费贷为主的个人贷款倾斜,押注“个人”业务明显。

但押注个人业务,也是一把双刃剑。

2023年,宁波银行贷款总额12527.18亿元,其中,该行的个人贷款和垫款为5071.97亿元,占比为40.49%。2022年,个人贷款和垫款及占比分别为3912.30亿元、37.40%。无论贷款总额还是占比,均实现明显增长。

个人贷款业务对宁波银行是一块大蛋糕。2023年实现利息收入279.73亿元,平均利率虽然下滑至6.34%,仍远高于对公贷款2022年未下滑时的4.44%的平均利率。

但翻开硬币的另一面,做“大银行做不好,小银行做不了”的业务也给宁波银行带来了风险的持续攀升。

截至2023年末,宁波银行的对公不良贷款主要集中在制造业、批发和零售业,不良率分别为0.39%、0.47%。而2021年-2023年,宁波银行个人贷款不良率水涨船高,分别为1.24%、1.39%、1.5%,持续三年增长且远高于公司整体不良贷款率水平。

进一步来看,宁波银行个贷不良率的激增,与其发力高息的“消费贷”不无关系。

2023年,宁波银行的个人消费贷款3209.58亿元,同比增长31.89%,占贷款和垫款总额的25.62%,较上年同期上升2.36个百分点。

着力发展个人消费贷,虽然让宁波银行的业绩增长,但也让其不可避免地引发争议。

打开互联网投诉平台黑猫,关于“宁波银行”的投诉将近2000条,输入“宁来花”,内容涉及“暴力催收”“虚假宣传出借高利贷”“违规跨省放贷”等。

而拉长时间线看,2022年宁波银行是罚单上的“常客”,累计被罚金额约1500万元,被投资者调侃为宁波银行的“罚单元年”。2023年宁波银行罚单数量相对减少,但暴露的问题仍然值得重视。

年报显示,2021年-2023年,宁波银行收到监管转办投诉数量分别为1071件、1244 件、1370件。从2023年的投诉业务类别看,贷款业务占比50%左右,信用卡业务占比在20%左右。

从昔日的“城商行之王”到如今的分红垫底、股价低迷、业绩放缓,在市场竞争加剧、利率环境变化的多重背景下,宁波银行需要更加努力地提升经营质效、优化业务结构、加强风险管理,以重新赢得投资者和市场的信任。否则,2021年既有可能成为登顶的终点,也可能是由盛转衰的起点。

本文作者可以追加内容哦 !