昨天就说了家电股的炒作逻辑

并且也说了几只我倾向的标

今天经过仔细斟酌

我选择了$长虹美菱(SZ000521)$

并不是$华帝股份(SZ002035)$、$海信家电(SZ000921)$不优秀

而是我觉得长虹美菱更优秀!#设备更新和消费品以旧换新迎大利好#@股吧话题

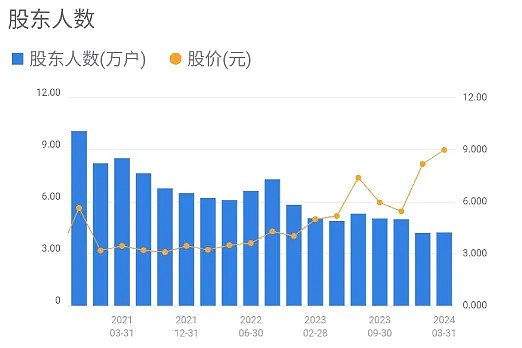

1、目前筹码端可以说完美

散户手里没有多少子弹,主力高度控盘

当前说股价到顶完全没有依据

这个位置的筹码怎么说也要一两个季度才能抛掉

上一波操作嘉友我觉得主要问题就是出在筹码端

没有那么完美,导致底部加仓一倍还亏损7个点

好在仓位只有两成,后续还有机会补一次

再磨叽直接割了

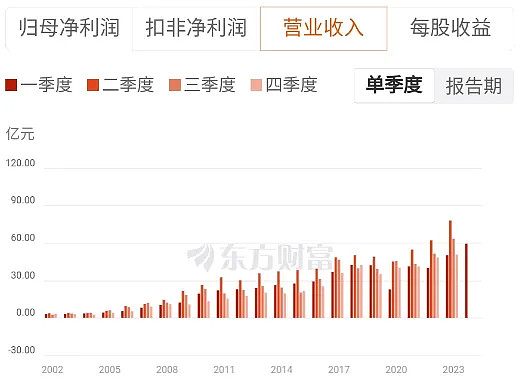

2、营收增长稳定性强得令人发指

从02年上市以来,拉长时间看,基本上一直在保持营收稳定增长,这个能力是十分恐怖的

要知道现在营收是已经上200亿规模,还能像以前一样保持增长

有做过公司的就知道这是什么难度

100人以下规模和1000人公司规模

包括1亿以下营收,10亿营收,100亿营收

这之间的难度差距可以说完全不是一个维度

没有做过的体会可能不深,可以说100人以下的公司甚至不需要管理。只要销售能有稳定客户,每年做到1000万以内的营收,几百万的利润是很轻松的,哪怕内部管理一团糟。

但是1000人规模的公司,如果管理不行,都不用出什么岔子,光内耗可能就能让公司倒闭。

3、稳定的现金分红

目前股息率在3.86%,并不是说这有多强,股息比这高的很多,但是综合营收的增长,这就很难了,高分红的标大部分业绩都是比较稳定。

其次,这也从侧面佐证公司是实打实的盈利,不像有些账上有着百亿现金,也没有什么投入但是就是不分红不回购,这现金是真是假就不好说了,你细品。

4、扣非来到了一个量变到质变的节点

从历史的扣非可以发现,在20年左右是出现大幅亏损的,这里的原因需要在财报里面找下,我还没有仔细研究。

推测可能原因如下:

a.大规模扩产投资

b.大幅计提商誉

c.疫情导致库存积压(小概率,主要是营收没有缩减)

目前仓位还不是很重,这两天仔细研究一下,如果没有问题满仓猛干!

但是从近3年的数据可以分析出,当营收突破一个点位后,资产利用率得到极大提升。

也就是我们常说的,当到一定的销量后,成本会得到大幅降低,从而实现量变到质变的过程。

这也是很多企业的护城河,价格战为什么那么多巨擘喜欢玩?就是因为量大到一定程度后,成本优势过于明显,即使大打价格战,小企业已经亏损而大企业一样赚钱,参考比亚迪7.98。

美菱23年240亿营收,扣非7.49亿

今年一季度营收同比增长18.2%的情况下,扣非从1.04亿增长到1.86亿,接近翻倍。利润增速大幅跑赢营收增速,这就是量变到质变的过程。

今年预测10个亿扣非,给个200亿市值要求不高吧?

目前只有80亿,还有一倍多的空间。

有人说,业绩这么好还跌了近50%会不会半年报有雷?

这我不好说,毕竟我没有内幕消息,但是从大盘的跌幅和家电板块的走势来看,我认为还是比较合理的。

没有明显利空前,维持1倍的判断,我只要求吃30个点,这不过分吧?

今天的分析就到这里了,喜欢的请点赞、在看,不胜感激!

风险提示:本帖仅为个人交易及感悟记录,不可作为投资依据,据此交易后果自负!@东方财富创作小助手

本文作者可以追加内容哦 !