$众淼控股(HK|01471)$

保荐人:中信证券(香港)有限公司 中国平安资本(香港)有限公司

上市日期 2024年08月06日(星期二)

招股价格:7.00港元-10.20港元

集资额:2.47亿港元-3.60亿港元

每手股数 500股

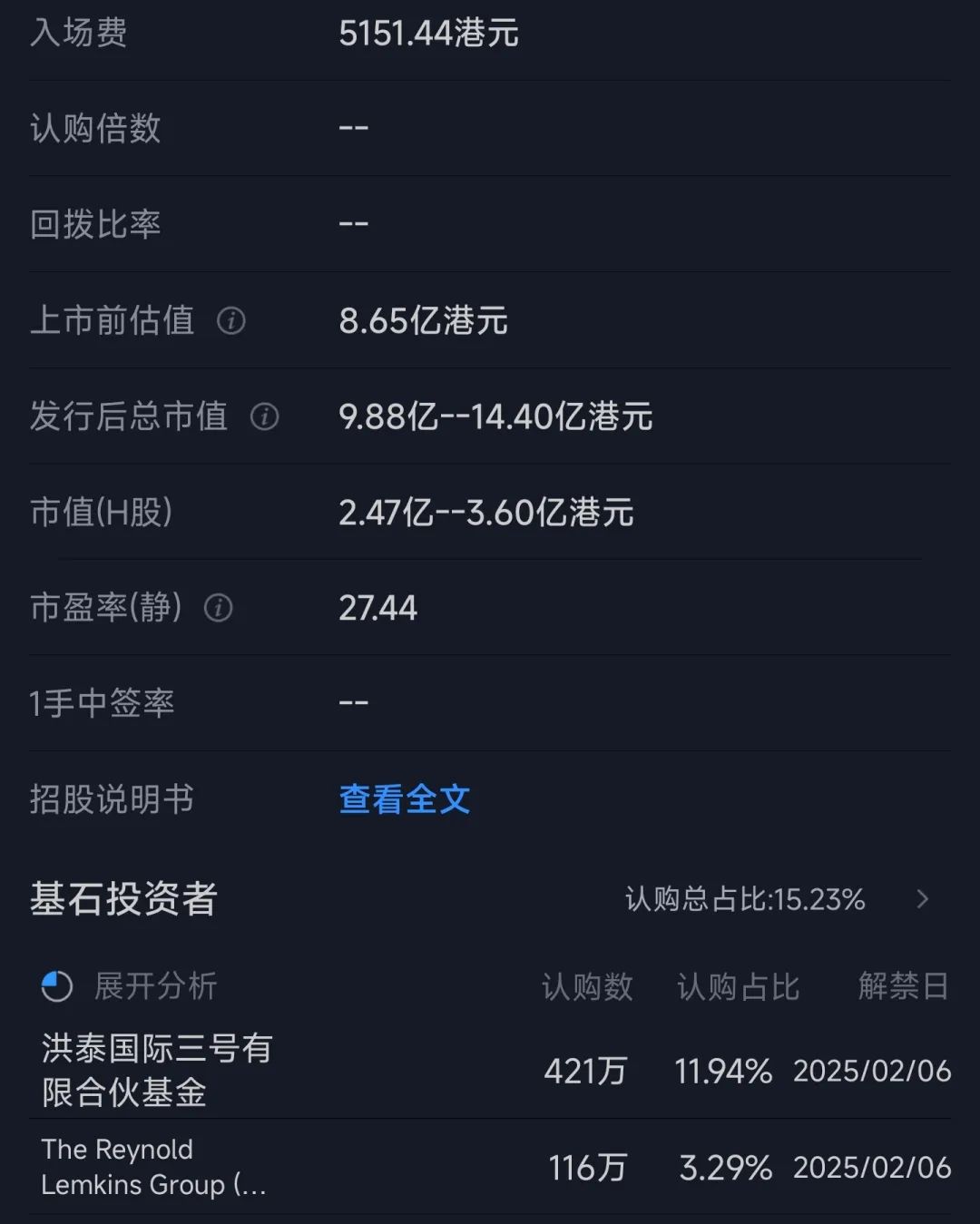

入场费 5151.44港元

招股日期 2024 年07月29日—2024年08月01日

招股总数 3530.00万股H股

国际配售 3177.00万股H股,约占 90%

公开发售 353.00万股H股,约占 10%

总市值 9.88亿港元-14.40亿港元

H股市值 2.47亿港元-3.60亿港元

发行比例 25.00%

市盈率 27.44

公司简介:

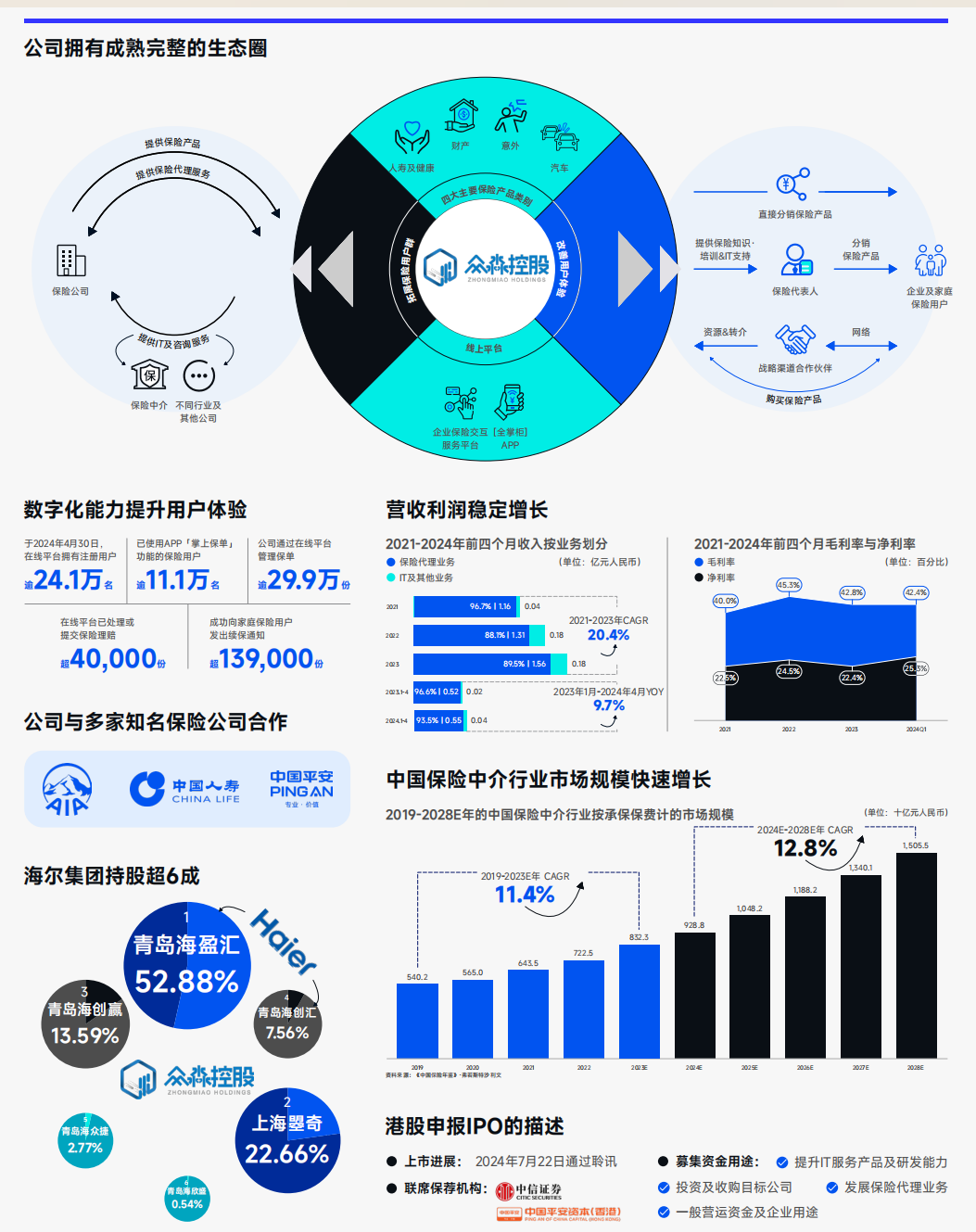

众淼控股是中国山东省保险代理服务提供商,致力于为企业及家庭保险用户分销各种保险产品,涵盖财产保险产品; 人寿及健康保险产品; 意外保险产品; 及汽车保险产品。在业务层面,公司拥有保险代理服务、IT服务及咨询服务三类业务。但保险代理业务依然是其核心业务。

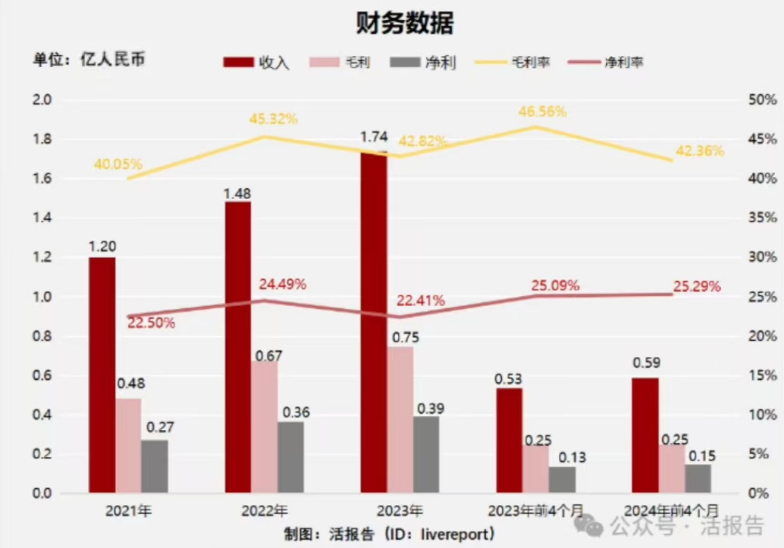

截至2023年12月31日止三个年度2021、2022、2023及2023、2024年前4个月:

众淼控股收入分别约为人民币1.20亿元、1.48亿元、1.74亿元、0.53亿元及0.59亿元,年复合增长率为20.43%;

毛利分别约为人民币0.48亿元、0.67亿元、0.75亿元、0.25亿元及0.25亿元,年复合增长率为24.53%;

净利润分别约为人民币0.27亿元、0.36亿元、0.39亿元、0.13亿元及0.15亿元,年复合增长率为20.19%;

毛利率分别约为40.05%、45.32%、42.82%、46.56%及42.36%;

净利率分别约为22.50%、24.49%、22.41%、25.09%及25.29%。

来源:LiveReport大数据

公司收入、毛利、净利三年稳定增长,毛利率2024年前4个月有所下降,主要由于保险代理业务毛利及毛利率减少,主要是分销毛利率较低的意外保险产品及汽车保险产品所贡献的佣金收入比例增加,分销人寿及健康保险产品的毛利下降。

截至2024年4月30日,公司流动负债2919.5万,经营活动现金流为1609.2万,账上现金6367.7万。

基石投资者:

基石投资者只有2家,认购占比15.23%

共有11个承销商

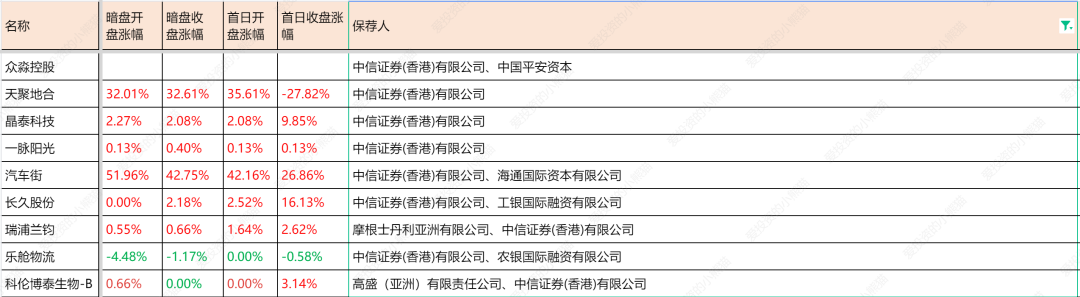

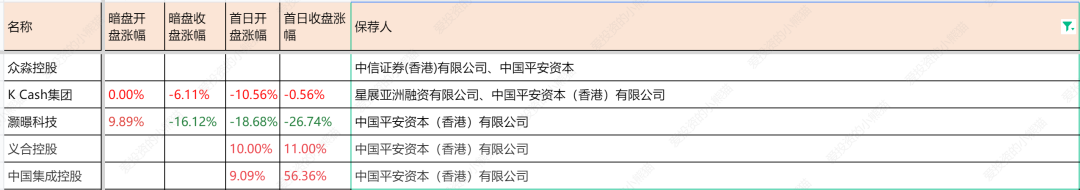

保荐人历史业绩:

中信证券(香港)有限公司

中国平安资本(香港)有限公司

2.中签率和新股分析

(来自AIPO)

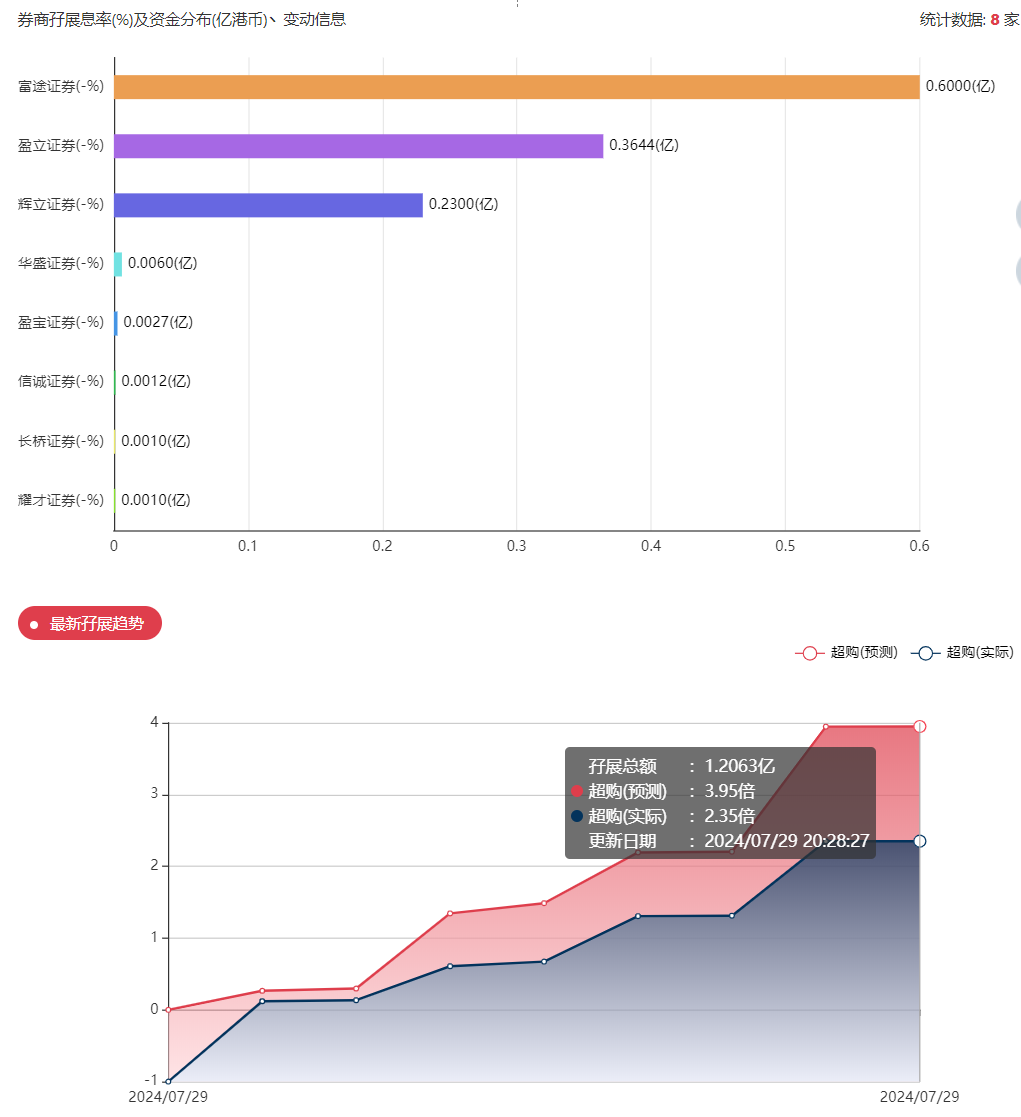

目前展现出来的孖展3倍数左右

中签率分析:

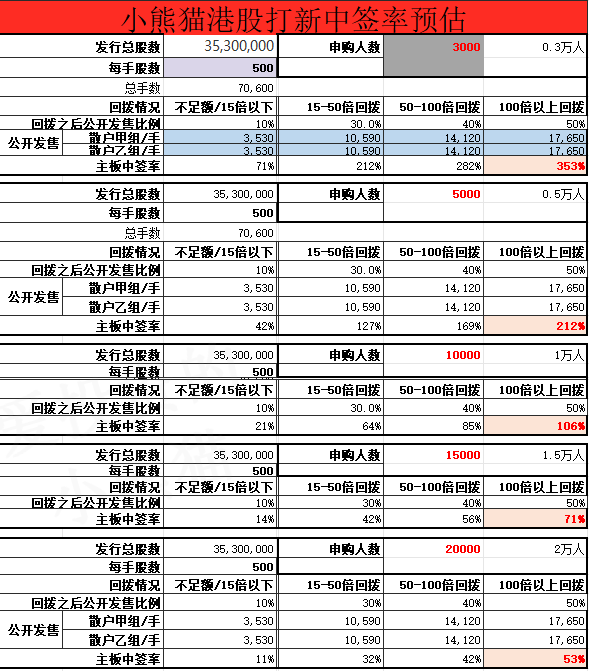

关于中签率方面,如果孖展在15倍以下,如果按照3000人,一手中签率应该是71%。

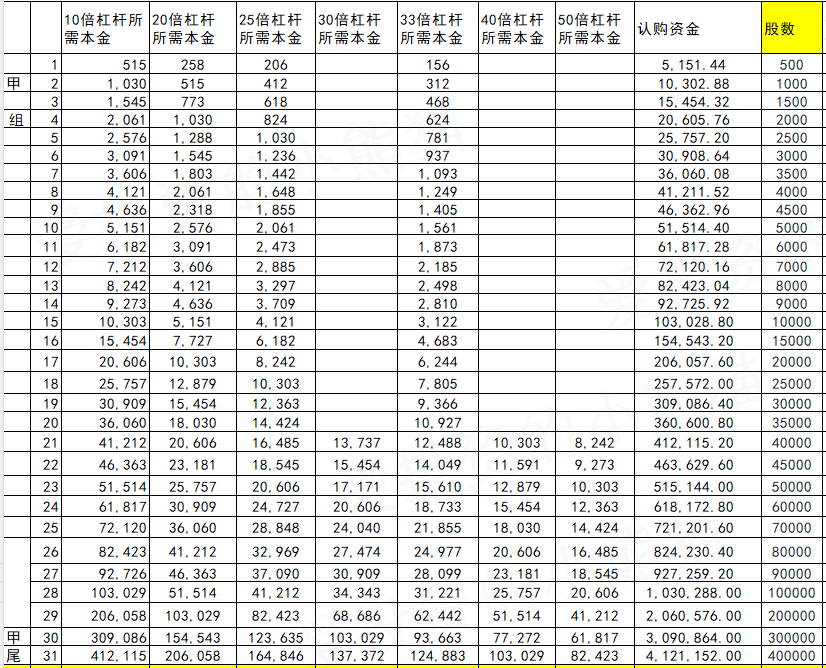

甲组的各档融资所需要的本金还有融资金额对应如下表:

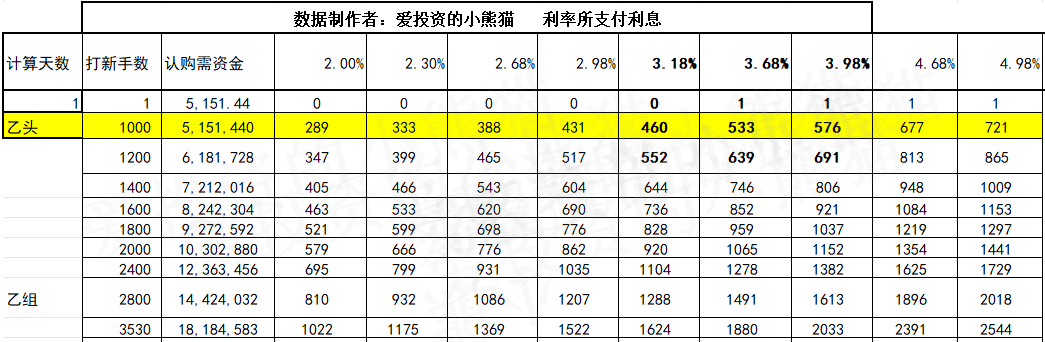

乙组头,这次是516万本金,乙组的各档融资所需要的本金还有融资金额对应如下表:

乙组的各档融资以及各档利息利率对应的金额如下表:

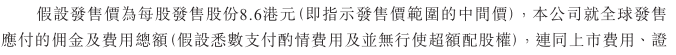

然后这个票招股书上按发售价范围的中位数8.60港元计算,公开的上市所有开支总额约为5410万港元,募资额约3.03亿港元,占比约17.85%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

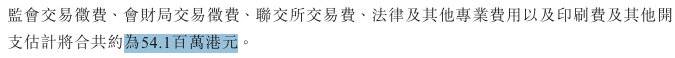

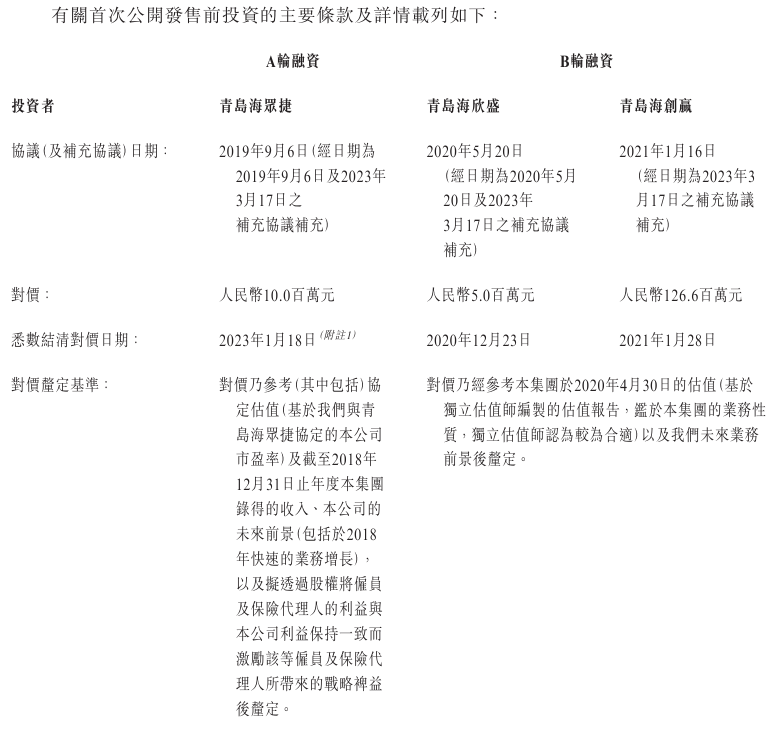

众淼控股先后完成两轮融资,从A轮到B轮融资每股成本由人民币3.41元(相当于3.73港元)增加到8.80元(相当于9.64港元),总投资约1.42亿元,估值达7.90亿。

募资发行比例基本上按照最高的25%去发行,募资金额跟h股市值分别都是:2.47亿港元-3.60亿港元,基本上算是一个小票的规模了。

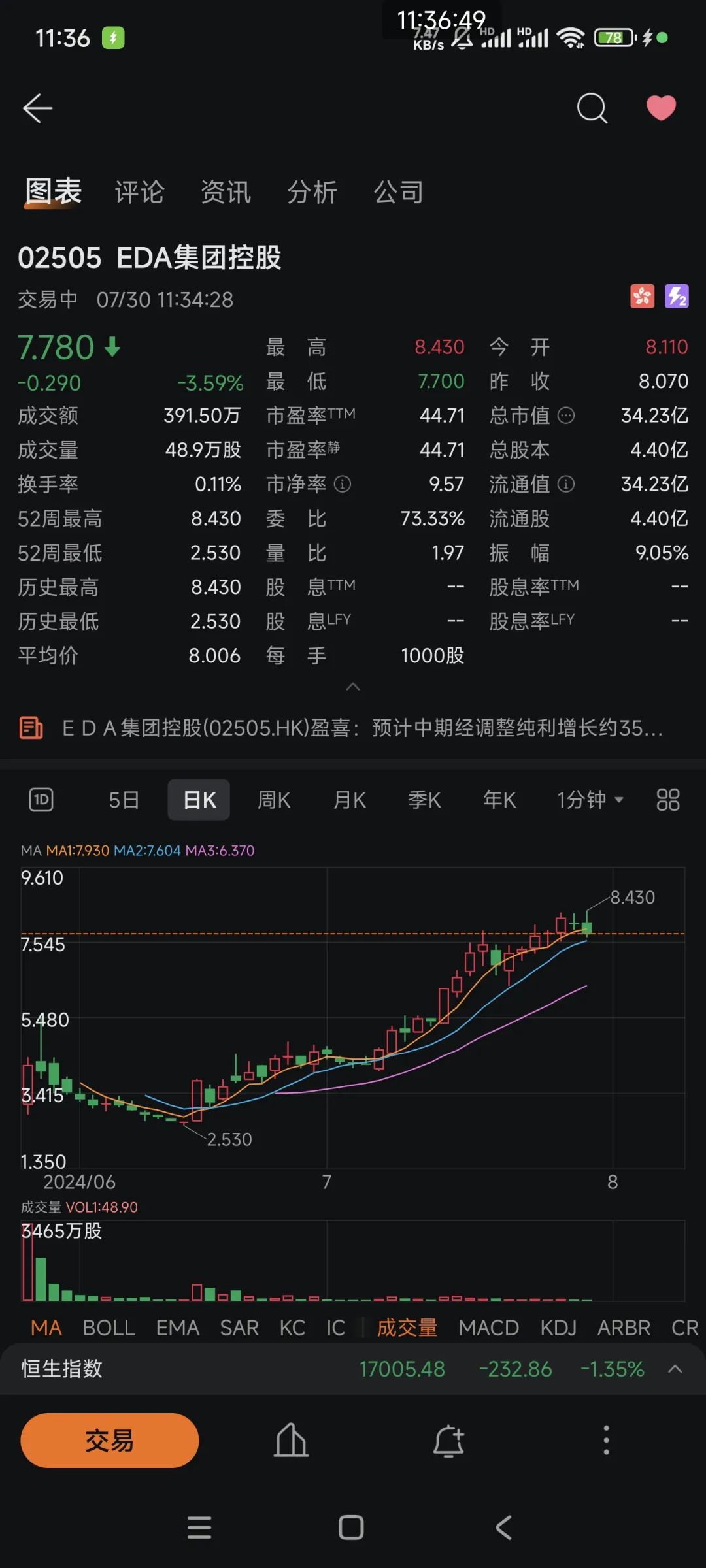

上市前估值8个多亿,这一轮IPO上市估值9个亿,然后市盈率高达27倍,保险股啊,20倍的市盈率是有点夸张,不过他是小票,叫他市梦率也没关系。这是一个小票,小票嘛,基本上没有什么基本面可言的,全靠赌了。具体是往上搞还是往下搞,首日小票就是赌咯,你看连经发物业跟eda都能涨成那样,再去研究基本面意义也不大。

本文作者可以追加内容哦 !