嗯,涉及到切身利益,要开始认真了。

2011年5月,白酒塑化剂事件爆发;

2012年12月,八项规定出台;

2013-2014年,白酒股价见底。

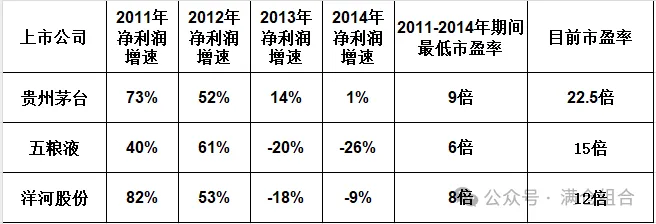

具体数据如下:

现在看,当年白酒塑化剂事件,对于业绩的打击并不大。

八项规定对于白酒的打击是真实的,有效的,沉重的。

历史的韵脚惊人的相似。

现在的白酒,正在经历新一轮的周期,去库存。

无法确定的是,本轮去库存的业绩跌幅能否堪比曾经的八项规定。

尽管现在回看,当年几倍市盈率的白酒就跟白送的一样,食品饮料股,市场竟然给出了银行股估值。

但现在面临同样的问题。

比如当年的贵州茅台跌到15倍市盈率,很便宜,后来跌到9倍。

便宜之后,还有更便宜。

但是,我们要问这样一个问题。

为什么当年的食品饮料给出了银行股估值?

仅仅是因为净利润增速同比下滑么?

但问题是,格力电器2011-2014年,净利润增速分别是22%,41%,47%,30%。

这四年业绩高歌猛进,但2014年,市场依旧给格力6倍市盈率。

实际上那几年,几乎所有蓝筹股都给出了银行股估值。

为什么?

因为2014年是A股历史上的最惨淡时刻,是多个行业底部。

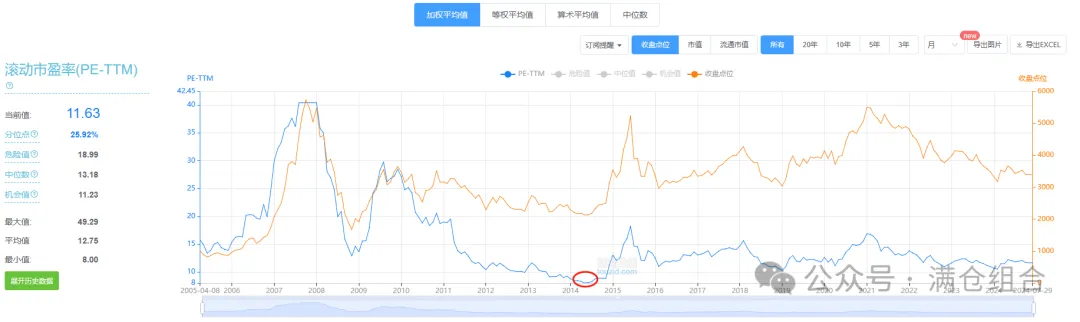

这也是为什么沪深300已经有20个年头,只有一次跌到过8倍市盈率,那就是2014年。

换个说法,2014年白酒股的历史罕见最低个位数市盈率,是多个因素共振。

既有白酒本身八项规定,也有宏观四万亿产能过剩,还有全行业周期底部,导致大盘本身市盈率打到极低位置。

也就是说,2014年白酒个位数估值,不仅仅是白酒自身的周期问题。

抛开市盈率,我们可以增添一些视角。

估值指标,分红率。

2011-2014年,洋河股份的分红率在20-40%;

2011-2014年,五粮液的分红率在25-35%;

2011-2014年,贵州茅台的分红率在30-50%;

对比当下,分红率翻了一倍,股息率翻了一倍。

再从经济周期的角度看;

今年美联储降息是大势所趋,国内必然跟上,会导致两个大行业,地产与消费触底反弹。

再从沪深300的角度看,如果沪深300跌不到8倍市盈率,白酒又如何跌到个位数市盈率呢?

综上,我选择坚守白酒,并且加仓。

不一定对,供参考。

$贵州茅台(SH600519)$$五粮液(SZ000858)$$洋河股份(SZ002304)$#商业航天将迎万亿级别市场,如何掘金?#

本文作者可以追加内容哦 !