药明康德昨晚发布了半年报,今天市场还是挺给面子,尤其是上午大涨了一波,虽然下午又跌了一些,整体也还是有4.33%的涨幅,算是不错了。

药明康德是一家一体两面的公司,我先讲不好的一面,然后再讲好的一面,看重哪一面,取决于个人偏好。

这几个月关于药明康德的讨论,应该是所有医药企业里面最多的,作为CXO龙头,自然会有很多人关注,然后美国法案那档子事,又发酵了那么久。

再说药明康德本身自带流量,不是还有个外号叫“要命康德”嘛,这三年的市值表现,确实挺要命的。

其实对于CXO行业,有一条主线我们必须要清醒的认识,那就是国外的资本,在我们这利用廉价的工程师,做着国外的项目。

看懂这句话的意思了吗?也就是产业链并不受我们控制。

控制不了产业链最大的风险可以参考2008年那次光伏事件,熟悉光伏发展历程的应该知道,当年国外资本是如何围剿我们光伏行业的,我在去年讲通威股份和晶澳科技的时候都讲过这个事情。

在这样的情况,利益才是最大的导向,不过公司业务也是真的,这是两码事,而且是两条赚钱的线。

因为药明康德并不是皮包公司,他是有实实在在的业务和经营的,而且还是赚钱的,没有人会故意把这样的公司做垮。

但是也正因为还有利益这个最大导向存在,公司的某些行为,就会引起争议,比如典型的就是减持。

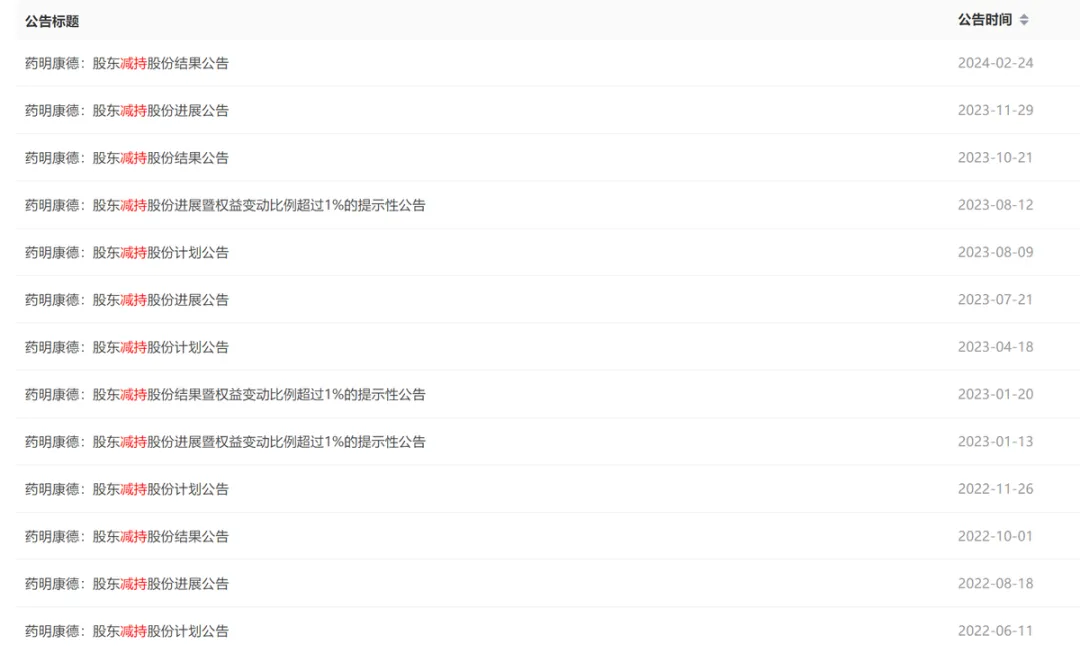

上图还只是2022年以来的减持公告,从2019年到现在,这样的公告有40条,其中甚至还有违规减持。

这样的减持规模和频率,是不是看起来很不寻常?

其实很正常,因为人家的股权结构从一开始就考虑了减持的问题。

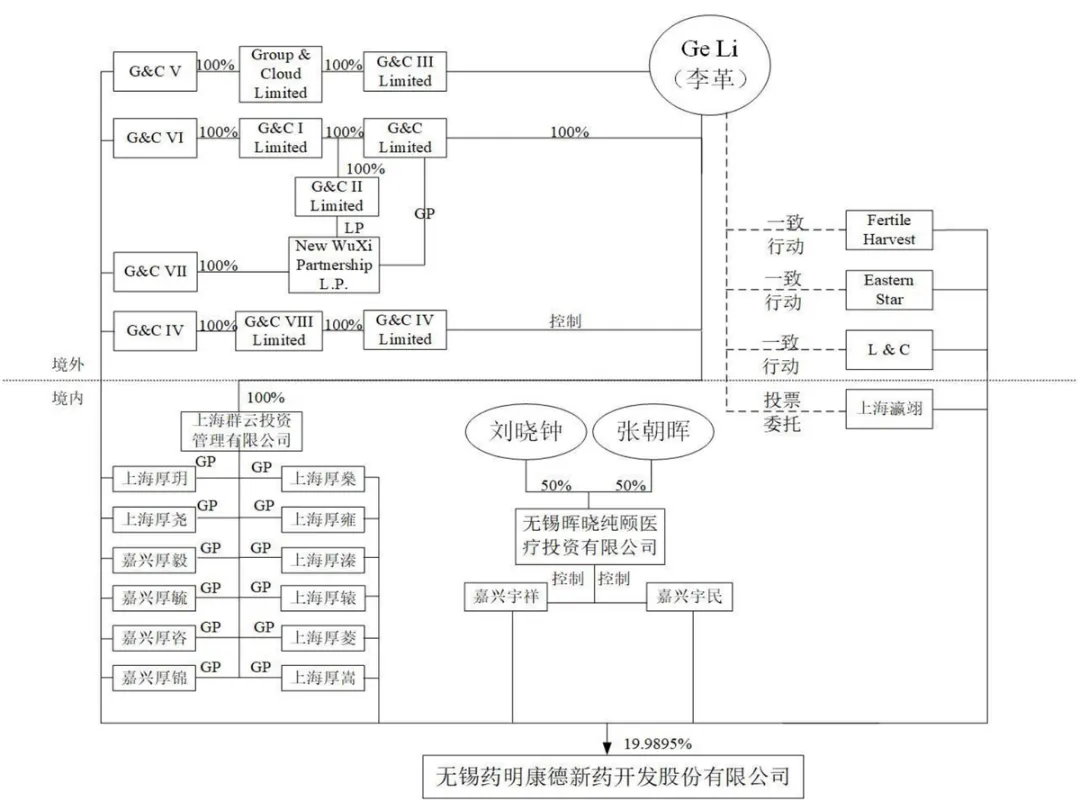

这是药明康德的股权结构图,在年报里面的126页,估计很多人应该看不懂这个结构,因为太复杂了。

包括创始人李革在内,药明康德大部分高管都是美国人,或者说美国国籍准确一些,因为他们是从中国过去的,所以有这么个境内外分层的结构。

当然这不是重点,重点是这个股权结构里面有很多“马甲”,而且每个马甲的持股都没超过5%,你说这是巧合还是巧妙?

原因很简单,持股超过5%减持的时候就要公示。

所以大家不要以为药明康德是一家专注于医药研发的公司,他的金融手段我觉得甚至还高于科研水平。

人家先在美国上市,跑了一圈2015年退市,然后又分别在我们的上海和香港上市,在资本市场可以说是叱咤风云。

有多少人知道药明康德融资、增发、套现的全过程?又有多少人知道药明康德从市场上拿走了1000个亿左右?

但是公司总共才赚了多少钱?

当然这并不是说药明康德不好,这纯粹是资本运作,说明人家厉害,这跟公司经营没关系。

这就是我前面说的,利益是药明康德最大的导向,然后才是经营。

如果还不明白,那就说得更直接一点,药明康德2018年上市,2019年解禁,到2022年短短三年时间,减持套现就超过200亿。

整个管理层全都在套现,李革就不用说了,包括CEO、副总裁等等高管全都有份。

你要说他们是不看好自己公司吧,其实也不是,或者说不完全是吧,主要原因还是市场把药明康德抬得太高了。

上市的时候发行价是8元左右,前复权的价格,第一个月就连续涨停,后面短时间内涨了6.5倍,等12个月的锁定期满了之后,股东立马就开始减持。

从价格30元一直减持到现在,即便是30元的价格,那也是翻了4倍,这么短的时间,上哪去赚4倍的收益?

至于价格高的时候就更不用说了,人家本来就是以利益为导向,这让他们如何忍得住不减持?

这是药明康德高管的工资水平,李革年薪4197万,陈民章年薪1093万,其他高管也是大几百万,看起来是不是已经不低了?

但是辛辛苦苦10年赚的工资也才几个亿或者几千万,动动手指减持一下,瞬间大把钱就到手了,这谁能扛得住?

我估计换做是你,你也扛不住。

关于不好的一面,还有一个就是裁员问题,之前传的沸沸扬扬,这次倒是验证了,中报员工3.8万,确实少了3000人。

然后再来说说另外一条线,公司的经营问题。

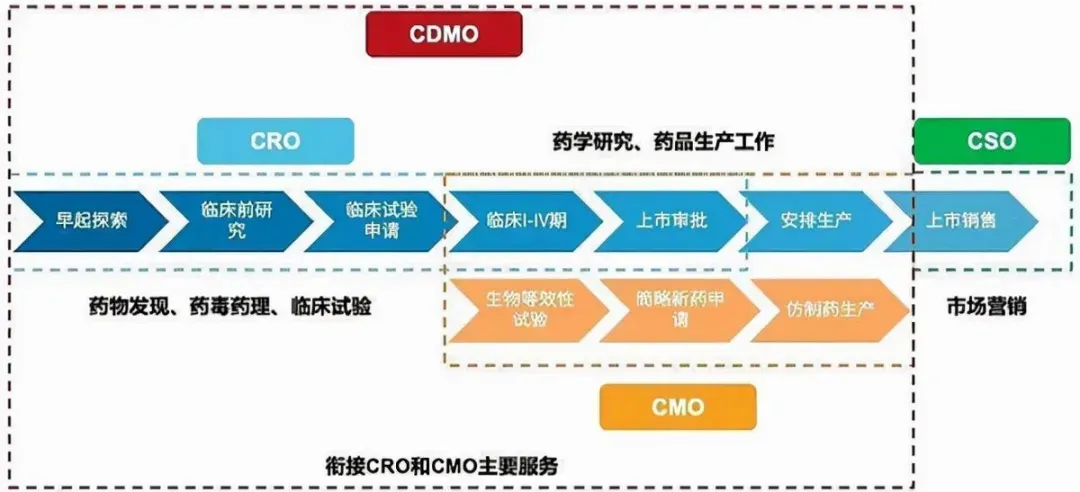

药明康德是CXO龙头,专门做CRO环节。

CXO就是医药代工,代工研发就是CRO,代工生产就是CMO,代工销售就是CSO,一条龙全都有。

这里面有两个问过我很多次的问题,第一个是医药企业为什么连研发都要外包出去?第二个是药明康德既然有研发实力,为什么不自己做品牌?

首先第一个问题,规模越大的医药企业,旗下会有很多产品,还会有很多计划研发产品,但是核心产品会自己研发,不是很核心的就会外包出去,因为成本更低。

我们之所以能成为世界工厂,因为先是有人口红利,然后又有工程师红利,所以劳动力足够廉价。

这也是国内的COX企业主要靠承接国外业务的原因,第一个是他们产业足够发达,业务需求足够多,第二个他们人力成本太高。

所以国内的医药企业研发外包出去的是少数,大部分都是自己亲自上阵,因为产品本来就不多,成本又是一样的,干脆自己来。

然后药明康德自己做医药品牌的问题,这个也不太现实,首先从零开始做一个品牌本来就很难,还有生产和销售等一系列问题,并不简单。

相比之下,做CRO就舒服多了。

刚才说了外包出去的项目,本来就不是核心产品,而且客户一般还会做好前期工作,药明康德主营业务最大的工作量,就是招一群高材生,让他们按计划无限做实验就行。

比如分子组合,要在很多个分子之间,找到数据最好的那一组,就必须要排列组合很多次,有一定技术含量,所以要高材生,但是又不是很高。

再说也没必要啊,就好比富士康和立讯精密,没必要自己去做一个手机品牌一个道理。

术业有专攻,做代工行业也不是不好,你看药明康德现在不也还是赚钱嘛。

今年上半年营收172亿,同比下降8.6%,归母净利润42亿,同比下降20.2%

单纯看这个表现,第一反应肯定是不理想,毕竟是下降的,但是很多人应该是看在另外三个方面的数据,觉得还不错。

第一个是业绩恢复不错,剔除特殊项目后,营收环比增长16%,净利润环比增长28.5%。

在当前这样的环境下,能有这个表现,算是很不错了。

第二个是订单,现在药明康德手上还有431亿的订单,同比增长33%,这是未来业绩的保障。

第三个是业务结构,上半年美国市场贡献了107亿,同比只下降了1.2%,国内市场贡献了34亿,同比增长2.8%,欧洲市场贡献了22亿,同比增长5.3%。

意味着美国业务依然占了一多半,传递的信息就一个,我们并没有受到法案的影响,该拿的项目依然还在拿,虽然高端治疗业务有点受影响,但是规模本来就不大。

影响最大的就是ATU业务,因为这东西涉及到基因疗法,又正好在人家地盘上,所以没办法。

不过占比很小,其实可以忽略不计。

最亮眼的还是多肽业务,上半年营收近21亿,同比大增56%,另外在手订单更是翻了近1.5倍,今年的贡献肯定小不了,而且公司说未来两年都会保持60%以上的增速。

不但业务开展正常,盈利能力也变化不大。

营收下滑,业务金额肯定是下降的,但是主营业务的毛利率39.36%,只比去年上半年下降了1个多百分点。

既然盈利能力变化不大,又还有这么多的订单,按照公司的说法是今年整年的营收大概是383亿~405亿,剔除特定商业项目后,今年相比去年要增长2.7%~8.6%。

不知道大家还有没有印象,这个预估业绩和2023年的年报里面预估今年的今年业绩是一样的,看来公司的计划没有变化。

这个也很好理解,医药研发本身是一个长周期的事情,一个项目往往是以年为单位,所以只要订单不终止或者延时,业绩确实就能评估,因为今年的业绩都是之前签下的订单。

按照公司的说法,80%订单未来18个月内转化为收入,所以挺好算的。

今天讲了药明康德的两条线,一条利益为导向的减持现象,一条业务为导向的业绩情况,如何看待取决于个人偏好。

反正都是真的,公司确实是股东的取款机,但业务表现目前确实也还可以,一体两面吧。

如果你看不惯人家减持,那就应该远离,如果更看重业务表现,药明康德这份成绩单其实是不错的。

至于法案风险,那就不是外界所能猜测和决定的。

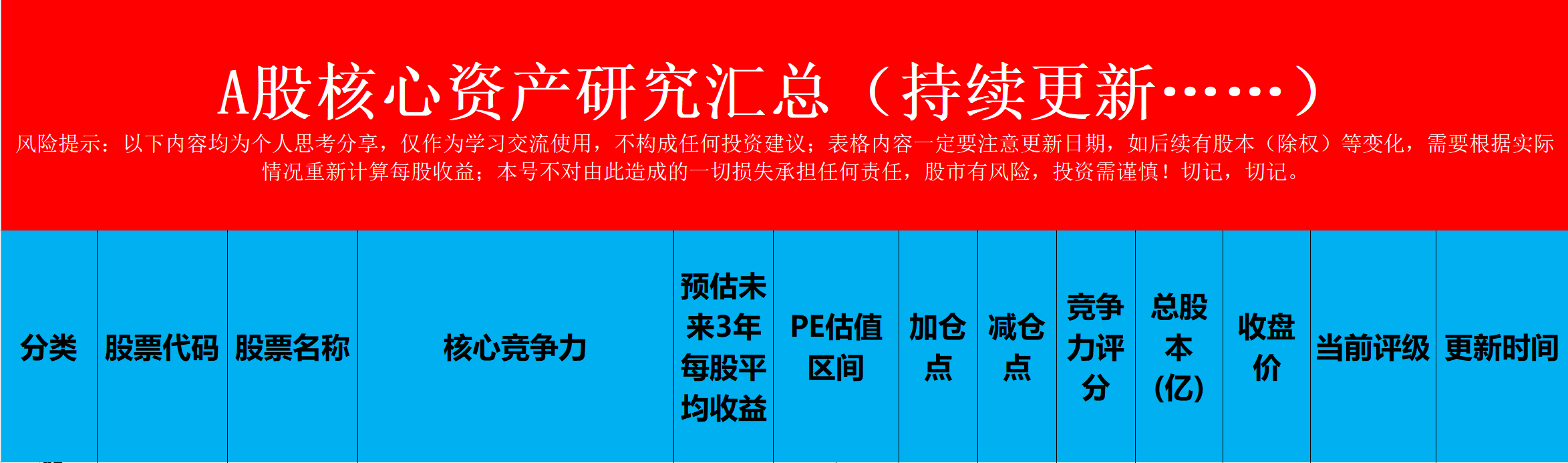

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......

#药明康德H1净利下降20%,如何解读?#$药明康德(SH603259)$

本文作者可以追加内容哦 !