编者按

论如今光伏行业最热的出海市场,当属中东。

7月16日,三家龙头企业同日发布了各自与中东地区开展项目合作的情况:

阳光电源与沙特ALGIHAZ签约7.8GWh的储能项目;

晶科能源子公司-晶科中东与沙特阿拉伯公共投资基金(PIF)全资子公司RELC,以及Vision Industries Company签订《股东协议》;

TCL中环与沙特阿拉伯公共投资基金(PIF)全资子公司RELC,以及Vision Industries Company(以下简称“VI”)签署《股东协议》。

抛开阳光电源的储能项目来说,晶科和中环这次“出海”中东有着很多的相似之处,一样的合作伙伴、一样的产业出海。而区别的是,落地产业的不同,晶科规划的是电池、组件产能,中环则计划着建设光伏晶体晶片工厂。

换个角度,PIF和VI将通过与光伏领域头部的组件商、硅片商合作,基本实现光伏全产业链中重要环节的布局。PIF和VI、晶科、中环四方在中东,或会因此成为紧密依靠的链接。

然而,“同行不同命”。引用CPIA名誉理事长王勃华,在行业半年会上的一句话:“上半年行业发展-冰火两重天。”侦碳家粗略统计了部分光伏行业半年报的业绩预告,硅片企业几乎“全军覆没”。

中环2024年半年度依旧报亏,归母净利润预亏在29亿~32亿之间。

来到连亏的第三个季度,中环的出海愈发艰难。

Part 1

顶流也难带

PIF是沙特国家战略“2030愿景”计划的重要执行机构。作为全球较大的主权财富基金之一,一直致力于投资对沙特经济具有重要战略意义的领域。RELC是PIF的全资子公司,也是当地可再生和绿色能源技术制造的领先企业。而VI则是沙特绿色能源工业项目和本地供应链的领先投资者和开发商。

基于合作方过硬的实力,加之“一带一路”倡议的背景下,TCL中环对于这次“中东建厂”合作,连发了3次公告。从去年5月到今年7月,与VI签署合作条款清单发一次、签署《联合开发协议》发一次,和VI、RELC三方签署《股东协议》再披露一次。

三次公告,只是前期筹备工作和项目合作协议的签署,并未有更多实质的信息,工厂何时建成、何时投产、一期计划等都是未知数。

带上最热的“中东词条”,中环的“宣发”并未使股价上涨,却一路走低。

几番重磅官宣,没有实质进展,固然也使投资者产生质疑。

这会不会成为一个“狼来了”的故事呢?先来看下中环的外销情况:

据中环2023年年报显示,其硅片整体市占率为23.4%。全年,中环海外市场的总体营业收入为63.57亿元,占营收比重的10.75%,相比2022年下降27.98%。

海外市场并不是中环营收的主力。且从整个光伏产业链来说,硅片也不是主要的出海产品。2024年行业半年会刚刚过去,报告显示,2024年1-6月光伏产品出海还是以组件为主,且在硅片、电池片、组件三大产品中,占比提升至87%。此外,电池片占比6.8%,硅片占比最小为6.2%。

市场是所有产业得以发展的源头。据CPIA数据显示,2024年H1多晶硅、硅片价格已经下滑超过40%。

内销价格下行,外销市场需求小,这就是硅片端的窘迫。

在这样的条件下,中环的市场策略却并没有收紧。

据其公告披露,2023年硅片出货为114GW,同比增长68%。然,2023年中环全年营收591.46亿,同比下降11.74%,并从四季度开始出现亏损,归母净利润为-27.72亿。2024年一季度,中环归母净利润亏损了大约8.8亿元。

面对价格下行的市场行情,中环披露称2024年6月,其硅片出货月市占率提升至30%左右,但业绩压力却没有得到缓解,换来的是2024年半年度预亏29亿元-32亿。

用激进的策略,对抗市场周期,中环2024年上半年预亏的最大极限,已经逼近去年全年的归母净利润34.16亿。周期内,其盈利的困难还会加剧。

以此来看,中环在亏损的情况下,出海策略从产品出海升级至技术、产业出海,资金链还足以支撑吗?

Part 2

沉迷于扩张

公开资料显示,中环中东项目三方将在沙特阿拉伯成立合资公司建设年产20GW光伏晶体晶片工厂,总投资额预计约为20.8亿美元(约为150.81亿元人民币)。而该项目的资金来源,为股东出资及项目融资贷款。

因为中东项目尚未有实际进展,所以按照中环近一期的货币资金作为参考,2024年一季度末,中环的货币资金大约还有78.55亿。

中东项目的资金从哪来,是否还会通过募资解决?侦碳家在此打一个问号。

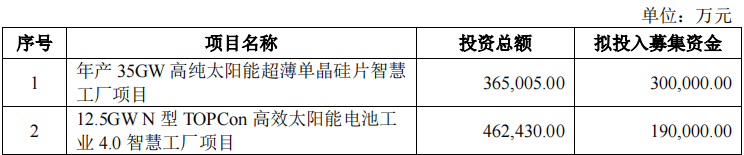

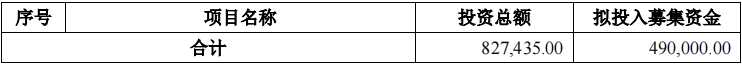

毕竟,在价格下行、顶着亏损的情况下,中环逆势扩产的项目并不止这一个。今年5月份,中环披露了《向不特定对象发行可转换公司债券募集说明书》等一系列公告,再次提起扩产计划,只不过募集资金从一开始的138亿缩减至49亿。

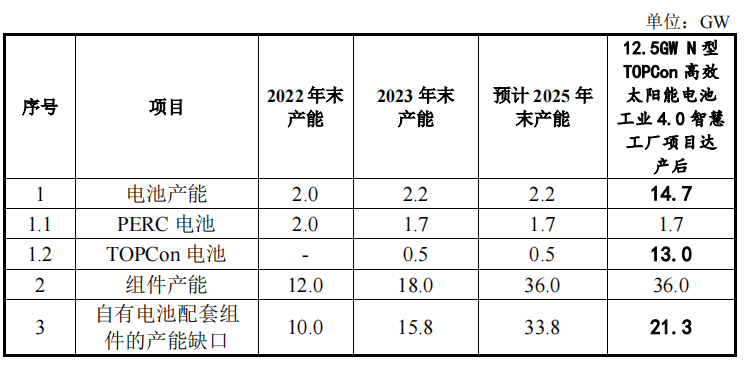

此次扩产计划可以追溯到2023年4月,中环提出可转债发行方案,拟募资138亿元,建设年产35GW单晶硅片工厂和25GW N型TOPCon电池工厂。

但该募资方法推行并不顺利,遭遇深交所3轮问询,直至去年10月份后,中环再未披露此项募资计划的消息。一直到了今年5月,该项目缩减了募资金额,同时建设产能也同步缩减。

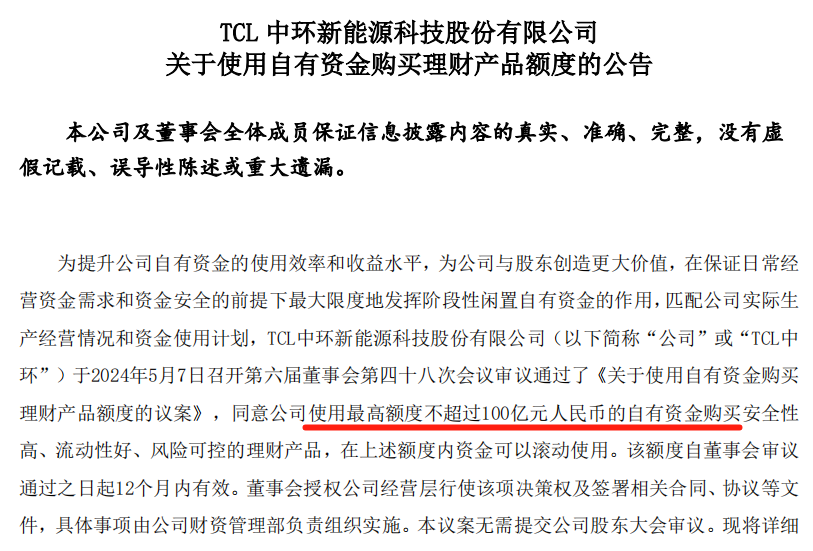

尽管产能缩小,该募资项目也迟迟无法落地。除了逆势扩产的因素,被投资者诟病的另一个主要原因,是中环一边在募资扩产,一边却砸百亿资金去理财。

5月7日,中环披露了《关于使用自有资金购买理财产品额度的公告》。这份百亿理财方案,发布于缩减募资计划之前。

有闲钱理财,却靠募资扩产,中环此举令人费解。

且在光伏行业现阶段,新建TOPCon电池片、硅片产能有何必要意义呢?

根据中环最新的《募集说明书》显示,其扩产的目的在于打通行业上下游,提升自身竞争力。募资的两个项目,年产35GW硅片工厂拟生产G12大尺寸硅片,12.5GW N型TOPCon电池工厂拟生产的TOPCon电池,用于组件生产自用,不单独对外销售。

据悉,2023年末,中环组件产能达到18GW,出货8.6GW,营业收入未到达理想,同比下降14.14%。而中环认为,自身存在电池产能的缺口。一直到2023年9月,其500MW的TOPCon电池试验线才建成,开始量产。

以行业中主做TOPCon的一体化企业为例,2023年,晶科能源在硅片、电池和组件三大核心板块分别达85GW、90GW、110GW;晶澳科技组件产能为95GW,硅片与电池产能达组件产能的90%左右。2023年末,中环才拥有0.5GW的TOPCon电池产能。且目前未完成项目募资,其冲击TOPCon组件的行动已滞后许多。

行动之时,已是机不逢时。

7月9日,工信部发布的《光伏制造行业规范条件(2024年本)》(征求意见稿)种提出,引导光伏企业减少单纯扩大产能的光伏制造项目,加强技术创新、提高产品质量、降低生产成本。新建和改扩建光伏制造项目,最低资本金比例为30%。此次文件的修订,核心在于减少盲目扩张的光伏产能。

除了有关部门的引导,市场形势也按下了“淘汰”的快进键。周期之下,只有全产业链一端的产能出清,局势才能复苏。在价格下行的“步步紧逼”之中,已有不少项目停止。就在7月27日,晶科能源披露《关于终止2023年度向特定对象发行A股股票事项的公告》,公告指出:迫于行业内外部环境与产业链上下游供需关系发生显著变化,带动资本市场的环境变化。经审慎分析后决定终止本次向特定对象发行A股股票事项。迫于产能消化问题和行业寒冬压力,晶科选择收紧扩产步伐。

TCL中环的逆向而行,是因为在行业发展的现阶段,其本身不具备组件端优势。随着硅片价格下跌,较单一的产能布局也使其在周期内业绩更加受创。若收缩产能,等行业走出寒冬,也就也就没什么市场在等着中环了。“不出海,就出局”。再难也得去抢占市场。

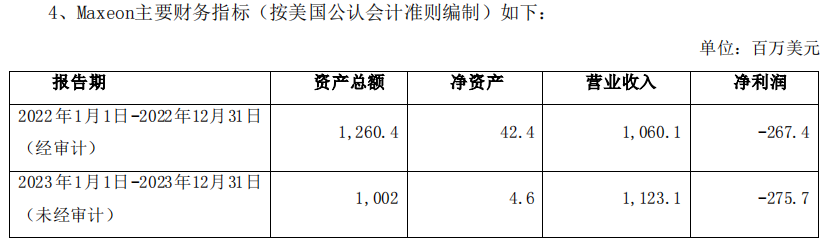

中环的另一费解之处在于,今年5月底,完成控股并购上市公司Maxeon Solar Technologies,Ltd.(纳斯达克:MAXN)(以下简称“Maxeon”)。早前,中环持有Maxeon22.39%的股份。作为中环手中的“专利武器”,Maxeon拥有1000多项专利(含IBC在内)。曾对通威太阳能、爱旭股份、阿特斯等头部企业,发起过“专利战”。

对Maxeon一揽子重组交易,中环通过“定向换债+新可转债+定增”的方式完成合意重组,中环需支付总金额最高约1.975亿美元,持股比例上升到至少50.1%。但Maxeon的业绩情况也不容乐观,净利润两年都处于亏损之中。

亏损的中环,收购了亏损的Maxeon。

公告披露:“考虑到Maxeon在公司全球化布局的战略意义、及其现阶段经营状况,基于审慎原则,对与其相关的长期股权投资和金融资产分别确认了资产减值损失10.1亿元和公允价值变动损失4.4亿元。同时,2023年公司按权益法合并确认Maxeon投资亏损3.4亿元,并收到可转债利息收入1.08亿元。以上合计对公司业绩带来了16.9亿元的负向影响。”

沉迷于扩产,是直接跳过周期,赌熬过行业寒冬的未来。不少业内人士认为,一体化模式是光伏行业“下半场”的入场券。

“拥硅为王”的时代已去,“硅片大户”得走出舒适圈了。

结语

2023年财报,TCL中环董事长致辞写到:“面对严峻的经营形势,公司管理层在本届董事会领导下,保持战略定力,坚持稳健经营原则,持续推动技术创新与工业4.0制造方式转型,加速优势产能建设、提升先进产品占比,强化成本领先优势,坚定推进全球化战略。”

包括中环发布的几次募资扩产计划,都在必要性环节提到了“巩固大尺寸硅片技术优势”、“夯实“G12+叠瓦”双平台差异化技术&产品路线”等字眼。

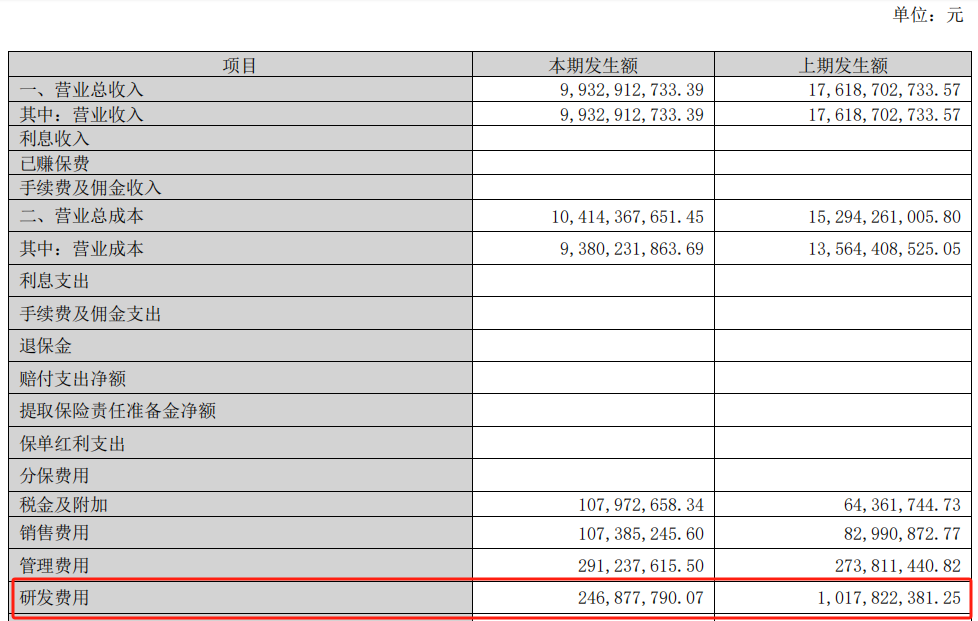

多次提及技术优势和技术升级,但从账面上看,其研发投入却在收紧。2023年同比下降24.41%,2024年一季度出现大幅缩减。

高调扩产、百亿理财,强调出海、亏损收购。一边想发挥技术优势,实现上下游协同发展,一边却没钱扩产需要募资;一边募资扩产,一边拿百亿资金理财;一边“出海”竞争全球化市场,一边却忽视了技术迭代快速的特点,研发费用一减再减。

TCL中环经营的“左腿”与实际的“右腿”,并不同频。

本文作者可以追加内容哦 !