项目可行性报告&商业计划书专业权威编制服务机构(符合发改委印发项目可行性研究报告编制要求)-中金企信国际咨询:集13年项目编制服务经验为各类项目立项、投融资、商业合作、贷款、批地、并购&合作、投资决策、产业规划、境外投资、战略规划、风险评估等提供项目可行性报告&商业计划书编制、设计、规划、咨询等一站式解决方案。助力项目实施落地、提升项目单位申报项目的通过效率。

中金企信国际咨询相关报告推荐(2023-2024)

《中国烧碱行业市场环境分析及区域细分市场调研2024-2030-中金企信发布》

《2024-2030年有机硅行业全产业结构深度分析及投资战略可行性评估预测报告-中金企信发布》

《全球与中国聚乳酸市场发展趋势及竞争格局评估预测报告(2024版)-中金企信发布》

《全球及中国PTFE中空纤维膜市场竞争战略分析及投资建议可行性预测报告(2024版)》

《中国金银花提取物行业企业竞争力、区域运行分析及前景展望(2024版)》

1.烧碱行业竞争格局

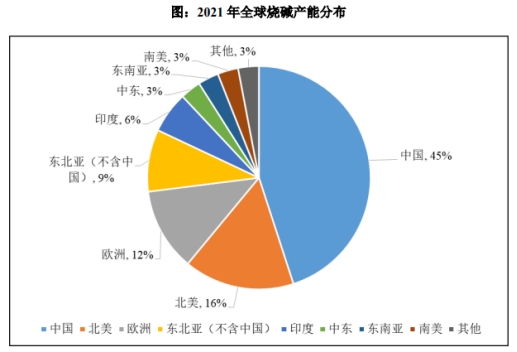

近年来,全球烧碱产能保持缓慢而稳定的增长。2012年以来,全球烧碱产能增速保持在4%-6%之间,截至2021年底全球总产能达到10,001万吨,主要集中在亚洲地区,而其中中国是最大的烧碱生产国,截至2021年底产能达到4,507.5万吨,约占全球45%,除中国之外,美国、日本、韩国也是主要的烧碱生产国。

中国烧碱行业参与企业较多,竞争激烈,市场格局较为分散。据中国氯碱工业协会的统计数据,截至2021年底,中国规模以上的烧碱生产企业共有158家,总产能为4,507.5万吨,企业平均产能为28.5万吨,CR5约为10%,暂未出现垄断或寡头竞争的局面。根据中金企信数据统计,2021年,我国烧碱生产企业中产能超100万吨/年的企业仅有中泰化学,产能为146万吨/年,市占率约为3.24%;年产能高于60万吨的企业共9家,除中泰化学外,还有北元集团、山东金岭、华泰股份、昊邦化学、新浦化学、氯碱化工、新疆天业、滨化股份等,市占率合计约16%,行业格局相对分散,属于竞争型市场。

自“十三五”期间我国实施供给侧改革以来,氯碱行业的产业结构得到了显著的优化升级,行业整体的能源利用效率、工艺技术水平、产业集中度方面均有了一定提升,中泰化学、北元集团等规模化集团初步形成,海湾化学、滨化股份等能源效率高、技术水平领先的企业优势逐步显现。与此同时,在激烈的竞争环境下,部分产能规模较低、能源效率不高的企业也退出了市场。

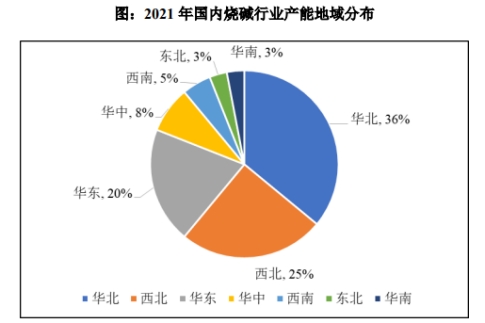

烧碱作为一种较为成熟的基础化工产品,其经济附加值较为稳定,若运输距离较长,则会明显降低利润空间。因此,烧碱企业往往会与上游或者下游产业链配套建设产能,以降低运输成本,提高生产效率和利润空间。综上所述,从地域分布来看,烧碱行业存在明显的区域性集群现象。

我国东部是烧碱消费的最主要市场,因此华北、华东等地区配套建设的烧碱产能规模较大。烧碱的最主要原材料为原盐,而我国盐矿主要分布于西北、西南等地区,因此有相当一部分烧碱产能也集中于我国的西北地区。根据中金企信数据统计,2021年,我国烧碱产能前三大区域为华北、西北和华东,其烧碱产能分别为1,623万吨/年、1,127万吨/年、902万吨/年,占我国总产能的比重约为81%。

数据整理:中金企信国际咨询

2.市场供求状况及变动原因

1)烧碱的供给情况

中国是目前世界第一大烧碱生产国。2021年,中国烧碱产能占全球总产能的45%,超过北美、欧洲、东北亚(不含中国)等地区的产能总和。

数据整理:中金企信国际咨询

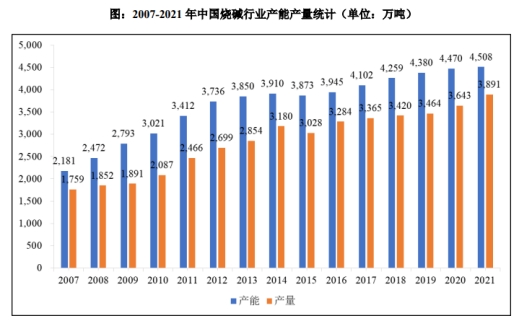

我国烧碱市场整体发展向好。近年来受供给侧结构性改革影响,我国烧碱产能和产量保持平稳增长。截至2021年末,我国烧碱总产能约4,508万吨,总产量约3,891万吨,产能利用率达86.31%。

数据整理:中金企信国际咨询

2007-2013年,烧碱行业保持较快增长,6年间产能扩张年均复合增长率为9.93%;2014-2016年增速下降,年均复合增长率下降为0.45%,主要原因为前期产能扩张缺乏整体调控,整个市场供过于求,行业利润水平下降,新增产能不断下降,同时落后产能加速退出;2017-2021年期间,随着供给侧结构性改革深化,烧碱行业建立起了较高的行业壁垒——在行业准入方面,根据规定为满足国家节能、环保和资源综合利用要求,新进入行业者建设烧碱装置起始规模必须达到30万吨/年以上,行业内规模较小、技术质量落后的无序产能逐步被清理,有利于促进国内烧碱行业的良性发展,我国烧碱市场呈稳步、理性增长态势。

2)烧碱的需求情况

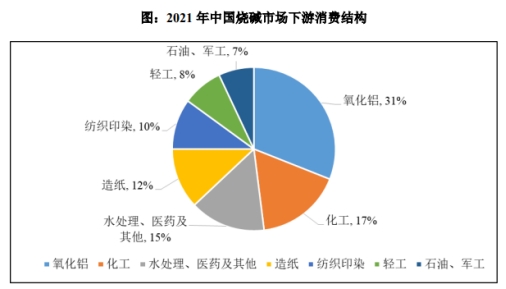

烧碱作为氯碱行业的主要产品之一,下游应用非常广泛,包含氧化铝、印染、造纸、化纤材料、医药中间体等,涵盖了国民生活“衣食住行”各个领域,与国民经济紧密相关。

数据整理:中金企信国际咨询

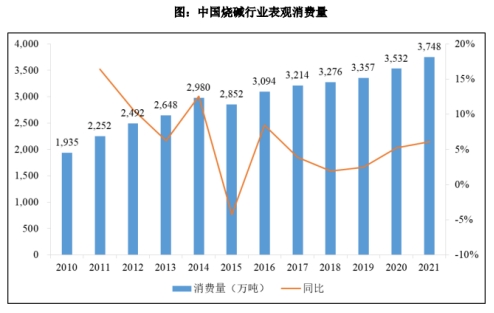

我国烧碱消费量持续稳步增加。随着我国国民经济持续增长,烧碱下游各行业需求持续扩张,2021年我国烧碱表观消费量达到3,748万吨。我国烧碱下游消费区域主要集中在东部和南部地区,东部沿海地区借助地理位置优势发展进出口业务,产业链较为成熟。

数据整理:中金企信国际咨询

3)烧碱的供需缺口分析

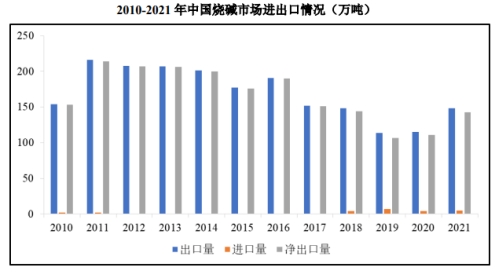

我国作为世界第一大烧碱生产国,产能供应较为充足,在满足国内生产需求的同时,有相当一部分烧碱对外出口。未来,随着我国供给侧改革的深化,以及安全环保生产标准的不断提升与趋严,烧碱的新增产能将受到限制,存量的烧碱产能亦将迈入高质量发展,在工艺技术水准以及污染治理上进一步投入。因此,从中长期来看,烧碱行业的下游需求增速将保持平稳增长势态,并逐渐推进市场供求关系将向更加平衡的方向发展。

数据整理:中金企信国际咨询

3.行业利润水平的变动趋势及变动原因

2013至2015年,国内烧碱行业供需相对平衡,烧碱价格呈现低位盘整态势。2016至2017年,随着供给侧结构性改革不断深入,国内烧碱市场价格在下游氧化铝等行业持续向好的利好下不断上行,于2017年11月出现价格高峰。2018至2020年,氧化铝行业盈利状况转差,烧碱其他下游行业需求依旧平淡,同时中美贸易摩擦不断升级,国内烧碱市场价格持续震荡下滑。2021年,受新冠肺炎疫情好转的影响,下游氧化铝企业逐步复产,同时氧化铝售价处于上涨阶段,进一步刺激了氧化铝企业的开工率,进而拉升了国内烧碱市场价格;2021年下半年,受能耗“双控”政策及原盐价格上涨等因素影响,国内烧碱市场价格迅速拉升,达到近十年来的历史高点,随后待供应平稳后价格回落。

本文作者可以追加内容哦 !