图:H&H国际控股婴幼儿配方奶粉产品

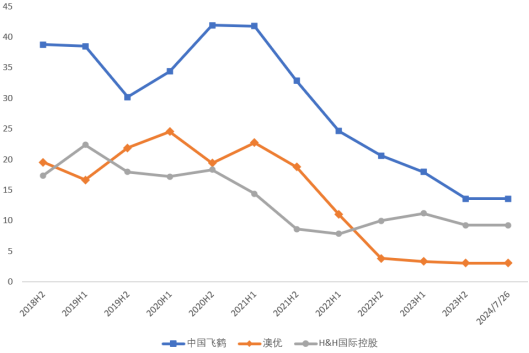

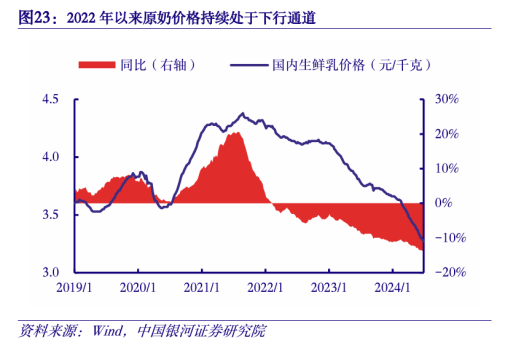

来源:H&H国际控股官网 之前,婴幼儿配方奶粉行业的压制因素在于,公共卫生事件、出生人口下滑、行业加速出清旧国标库存(迫使企业采取激进的促销政策)、2022年左右原奶价格的上涨。 随着几大因素持续压制到了一定的阶段,奶粉行业的安全边际和股息率开始逐步升高,以中国飞鹤为例,股息率已经达到8%的高位。

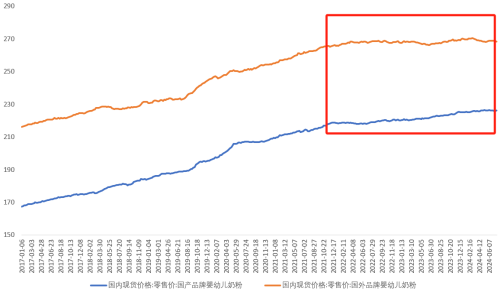

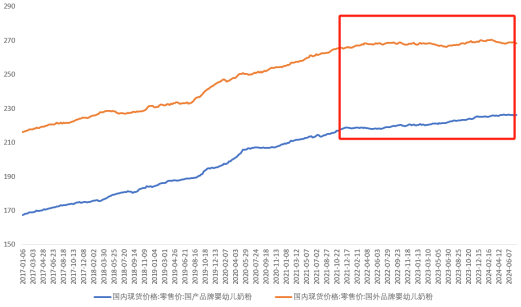

图:国内奶粉价格(元/公斤)

来源:并购优塾、Choice 受供需错配影响,从2021年左右开始,奶粉价格开始停滞不前,截至2024年7月19日,国产品牌和国外品牌婴幼儿奶粉零售均价分别为226.24元/公斤、268.33元/公斤,同比分别增长1.66%、0.47%;周环比分别微增0.12%、-0.12%。 可以看出,奶粉价格仍未回归前期上升轨道,反映出供需情况尚未好转,这个行业属于典型的“股息已至,但景气反转未至”,后续还需要更多的催化剂(比如并购),才能驱动行业反转。 如今,景气修复的驱动因素在于:旧国标库存产品的不断出清,原奶价格受供给过剩影响处于低位,成本有所改善。不过,由于需求不断萎缩,预计行业在短期内竞争依旧会比较激烈。 国内婴幼儿配方奶粉的发展,大致分为以下几个阶段: 一、发展萌芽期(20世纪50年代-20世纪80年代)——彼时,奶粉加工业刚起步,奶粉企业只生产全脂奶粉和全脂加糖奶粉,而非专门针对婴幼儿的配方奶粉。由于奶粉产量低、价格高,当时大部分家庭都选择母乳喂养。 二、快速发展期(20世纪90年代-2008年前)——1990年代,黑龙江省乳品工业研究所研发出了更接近母乳营养结构的“婴儿配方奶粉III”。三鹿、伊利、雅士利、飞鹤等多个国产品牌,基于该配方的技术和研究成果,开发了自己的婴幼儿配方奶粉产品。结合生产工艺和营销策略,这些企业逐渐在市场上占据一席之地(2007年,三鹿奶粉销售额达100亿,市场份额接近40%)。 三、受挫期(2008年-2015年)——2008年,三鹿三聚氰胺事件爆发,龙头三鹿跌下神坛。 消费者对国产奶粉的信心急剧下降,趁此机会,进口品牌快速抢占一二线市场,达能多美滋、惠氏、雅培、美赞臣等成为领导品牌。 在这个阶段,海外品牌多次以“产品升级、更换新包装、成本上升”等原因提价。而国产奶粉转战三四线城市,在下线城市开启价格战(大量的买赠、促销活动),挡住了外资奶粉市场下沉的步伐。 四、复苏期(2016年-2020年)——2016年6月,《婴幼儿配方乳粉产品配方注册管理办法》颁布,办法规定配方奶粉必须获得注册才能在市场销售。奶粉注册制推行后,贴牌、代加工和假洋牌等奶粉产品被大量淘汰,行业集中度不断提升,CR10从2015年的59%上升至2020年的76.9%。 与此同时,国产奶粉份额也开始不断提升(2016年,CR10中国产品牌的份额为19%,2020年提升至38%)。提升原因一是国产品牌通过的配方数量多,截至2020年底,通过注册制的国内配方数量占比为75.67%;二是进口品牌食品安全问题频发,例如2017年12月的法国“毒奶粉”事件,2018年4月西班牙奶粉造假事件等。 五、行业调整时期(2021年-2023年)——奶粉新国标的实施(2023年2月22日开始实施,实施前,企业可以继续生产和销售旧国标产品,但实施后生产的奶粉需通过新国标注册才可销售)、二次配方注册(注册有效期为5年,前期注册的配方需要重新注册)使得奶粉企业加速清库存。不过,此时终端需求冷淡(公共卫生事件、中国新生人口数量的持续下降),供需错配导致渠道库存积压,终端窜货、乱价问题不断加剧。 目前旧国标库存出清渐进尾声,但由于婴儿出生率下滑、终端需求不畅,如何在存量市场维持业绩,是每个奶粉企业需要解决的难题。 这条产业链的各个环节,包括:

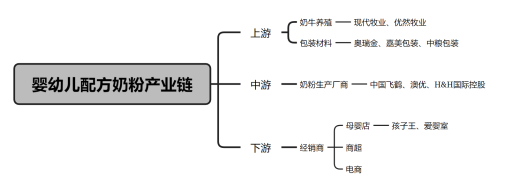

图:产业链图谱

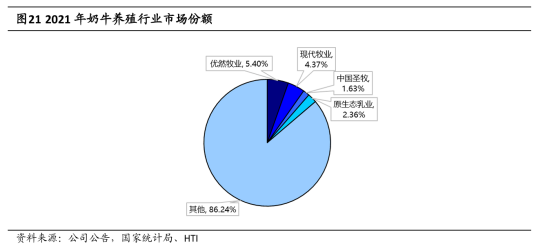

来源:并购优塾 上游——主要是生产原料奶的养殖企业和生产包装材料的企业。 养殖企业主要包括优然牧业、现代牧业、澳亚集团、河北乐源牧业、中国圣牧等。我国奶牛养殖业的市场格局较为分散。 2021年,按照原料奶产量计算,我国原料奶市场CR4仅在15%左右,其中,龙头现代牧业原料奶产量为161万吨,市占率为4.37%。而在乳业发展较为成熟的美国,养殖市场集中度较高,CR3的生鲜乳产量约占总产量的50%。

图:奶牛养殖业市场格局

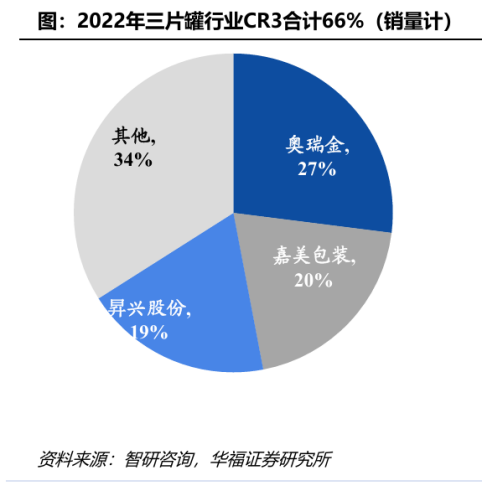

来源:海通国际 奶粉使用的包装材料大多是金属罐(三片罐,主要应用于能量饮料、婴配奶粉、蛋白饮料等),生产厂商包括奥瑞金、嘉美包装、昇兴股份、中粮包装等。 根据智研咨询,2022年,按销量计算的三片罐CR3为66%,奥瑞金、嘉美包装、昇兴股份的市占率分别为27%、20%、19%。

图:三片罐市场格局

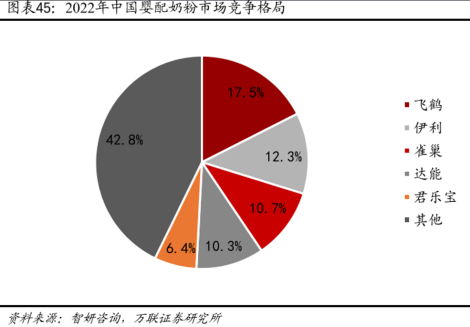

来源:华福证券 中游——主要是婴幼儿配方奶粉生产厂商。国内厂商主要包括飞鹤、澳优(2021年被伊利收购)、君乐宝、H&H国际等。海外厂商主要包括惠氏(被雀巢收购)、达能、雅培、美赞臣、美素佳儿、A2等。 2022年,我国奶粉行业CR3为40.5%,飞鹤、伊利、雀巢(市占率分为17.5%、12.3%、10.7%),占据前三位置。 对比其他国家,我国奶粉行业集中度还有很大提升空间,集中度提升,将成为未来中长期的行业逻辑。美国CR3(雅培、美赞臣、雀巢)高达89.2%,其中雅培市场份额超过40%。

图:婴幼儿配方奶粉市场格局

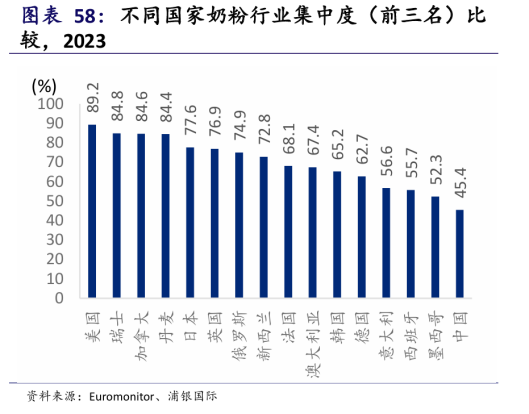

来源:万联证券 美国市场的高集中度,主要是因为美国政府的一项针对低收入家庭的援助计划——WIC(The Special Supplemental Nutrition Program for Women, Infants, and Chien)。在这项福利计划下,每个州都只和一家奶粉企业签约,接受援助的家庭只能从指定供应商那里购买配方奶粉。美国通过WIC销售的婴儿奶粉几乎占到了总销量的一半,雅培、美赞臣、雀巢均加入了WIC。 因此,美国市场较为特殊,不过,即便是和我国文化、生活习惯较为相似的日本、韩国(CR3分别达到77.6%、65.2%)对比,国内奶粉行业的集中度依然较低。

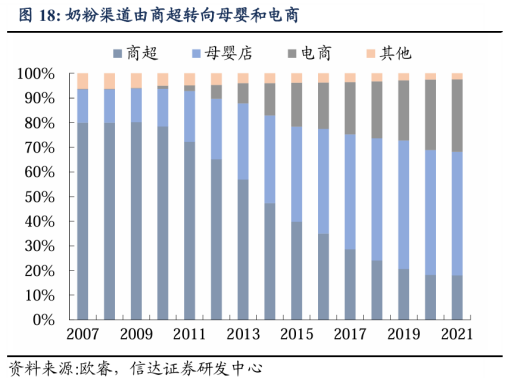

图:不同国家奶粉行业集中度

来源:浦银国际 此外,头部国产奶粉品牌的市场份额和其他国家本土品牌差距较大。美国本土品牌雅培和美赞臣占据近80%的市场份额(2016年);日本本土品牌明治、森永、和光堂占据了婴幼儿食品市场六成以上的份额。而2020年,国内前5大本土品牌(中国飞鹤、君乐宝、澳优、伊利、H&H国际控股)的市场份额仅为38.2%。下游——主要是销售奶粉的渠道商。奶粉销售渠道包括大型商超、母婴店以及电商,其中母婴店、电商是主要的销售渠道。

图:奶粉渠道

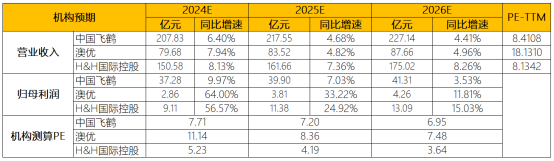

来源:信达证券 主要的母婴品牌包括孩子王、爱婴室、爱婴岛(未上市)、乐友(被孩子王收购)等。2010年开始,母婴店在国内快速发展,门店数量从2012年的5万家左右增长至2022年的18.6万家。但国内母婴店市场格局分散,连锁化程度较低。 全国布局的孩子王(考虑乐友)门店数只有近1200家,而区域布局的爱婴室(上海、江苏、浙江、福建、广东、重庆、湖南、湖北、江西、四川等省份)、爱婴岛(华南、华中、华东、西北、西南等地区,直营+加盟)的门店数量分别仅为超500家、超1800家。 母婴店成为消费者购买奶粉的重要渠道,主要原因有二,一是终端消费者大多初为父母,对母婴产品了解不足,而母婴店是一个获取产品品牌、质量等信息的绝佳场所;二是母婴店可以实现一站式购物,提高了购物便利性。预计未来母婴店在专业性和便利性的支撑下,依旧是奶粉销售的主要渠道。从产业链上的参与者近期的增长情况来看: 中国飞鹤——2023年全年,实现收入195.32亿元,同比增长-8.35%,归母净利润33.90亿元,同比增长-31.40%。 澳优——2023年全年,实现收入73.82亿元,同比增长-5.30%,归母净利润1.74亿元,同比增长-19.46% H&H国际控股——2023年全年,实现收入139.26亿元,同比增长9.01%,归母净利润5.82亿元,同比增长-4.8%。 从机构一致预期增长和景气度来看:

图:机构一致预期增长和景气度情况

来源:并购优塾、Choice

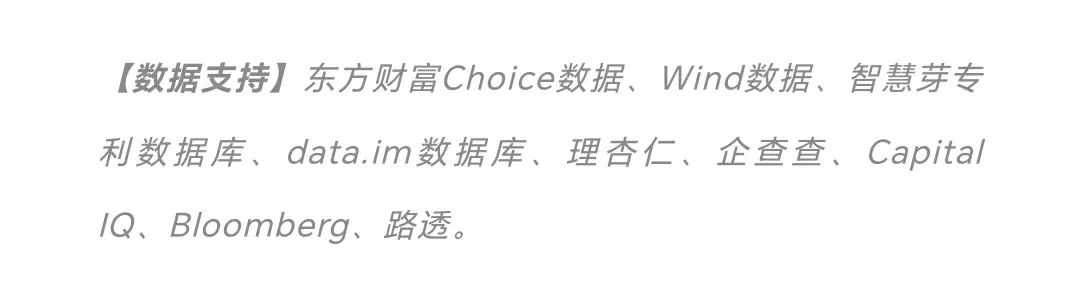

—— 研讨会 ——

2024年8月17日~8月18日,我们将举行为两天《财务造假的动机、原理、手段、识别及实战案例》主题分享会。对于资本交易(并购、IPO、一级市场股权投融资、二级市场证券投资、行业研究分析等)在尽调和投资决策时,财务分析是投资过程中重要的一环。将通过实务案例对三张报表中的货币资金、预付款项、固定资产、存货、短期借款、预收账款、预付账款、商誉减值、现金流量等核心科目分析。

注:报名咨询,可添加客服:bgys2015

注:报名咨询,可添加客服:bgys2015

【引用资料】本报告写作中参考了以下材料,特此鸣谢。[1]

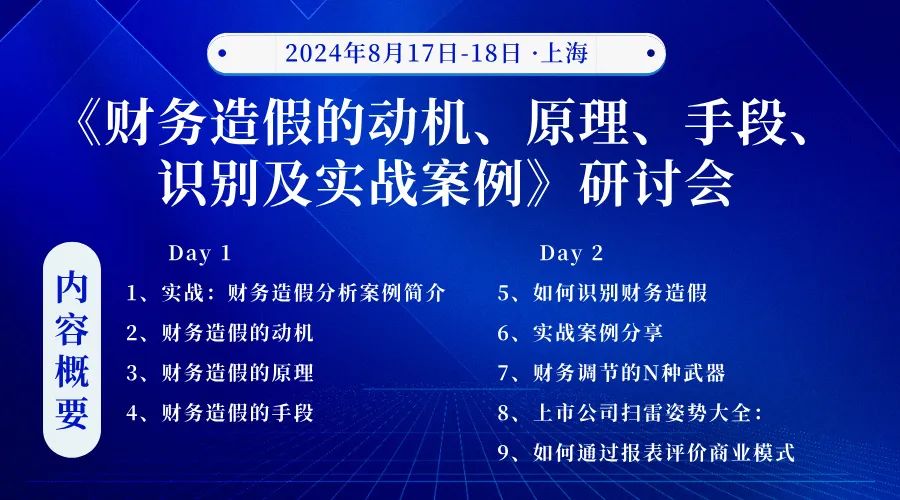

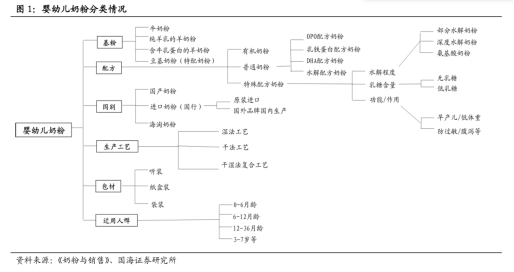

(一)

婴幼儿配方奶粉,按照基粉的不同(主要原料),可将奶粉分为牛奶粉、纯羊乳的羊奶粉、含牛乳蛋白的羊奶粉和豆基奶粉(特配奶粉);按照配方的不同,可将奶粉分为有机奶粉(从牧场到奶粉生产的全部环节不使用化肥等化学物质)、普通配方奶粉和特殊配方奶粉(比如低乳糖奶粉、防过敏奶粉等)。

图:奶粉分类情况

来源:国海证券

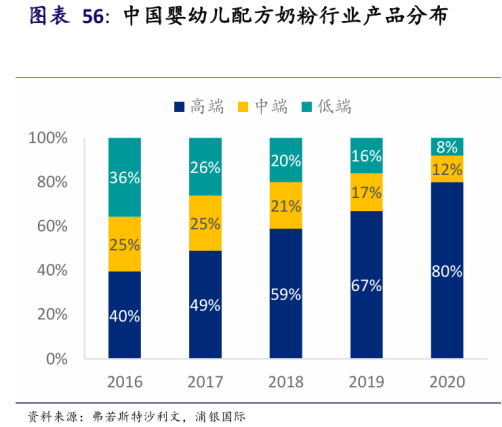

随着消费者消费水平、健康意识提升,奶粉不断朝着高端化发展,高端奶粉占比从2016年的40%上升至2020年的80%。

图:奶粉产品分布

来源:浦银国际

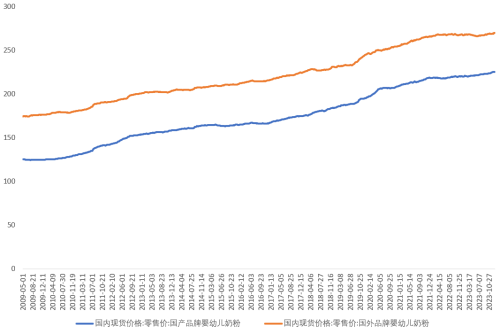

在奶粉高端化的驱动下,奶粉价格不断上涨——国产奶粉价格从2009年底的125.05元/公斤上升至2023年底的225.21元/公斤,CAGR为4.29%;国外品牌奶粉价格从2009年底的176.54元/公斤上升至2023年底的270.12元/公斤,CAGR为3.08%。

图:奶粉价格

来源:并购优塾、Choice 2021开始,由于供需失衡,奶粉价格未能维持涨势,处于阶段性稳定状态中。不过,过了这个阶段,奶粉价格大概率仍会缓慢上涨(供需严重失衡的情况除外),这主要是因为在高端化的趋势下,终端消费者将产品质量和奶粉价格挂钩——产品价格越高,产品品牌力越强,产品质量越值得信任。目前,国内影响配方奶粉的政策,主要有两个:

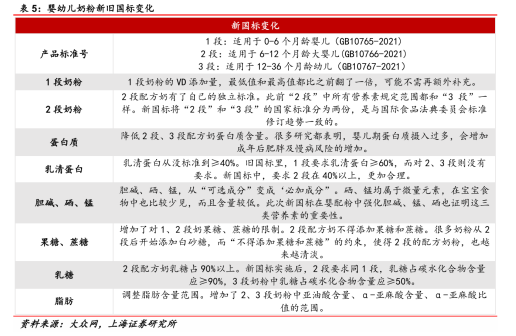

1)2016年出台的《婴幼儿配方乳粉产品配方注册管理办法》(注册制)——注册制从两个方面影响奶粉行业,一是要求所有婴幼儿配方奶粉,无论国资外资,必须进行登记注册,否则不予在境内销售。 单次配方注册有效期为5年,到期后需要重新注册;二是限制配方数量,同一企业申请注册两个以上同年龄段产品配方时,产品配方之间应当有明显差异,并经科学证实。 原则上每个企业(工厂)不得超过3个系列(品牌)9种产品配方(每个系列包括一段至三段共三个配方)。 2)2023年初开始实施的新国标,包括《食品安全国家标准 婴儿配方食品》(GB10765-2021)、《食品安全国家标准 较大婴儿配方食品》(GB10766-2021)、《食品安全国家标准 幼儿配方食品》(GB10767-2021)。 新国标和旧国标相比,增加了二段配方奶的独立标准(旧国标中二段和三段标准一样),针对营养成分的含量要求进行了更精细的调整,整体来看标准更加严格。

图:新国标变化

来源:上海证券 对婴幼儿配方奶粉的监管力度不断加强,将增加企业的时间成本和现金成本。 时间成本上,企业从提交申请到完成注册,理想情况下可能需要6个月至1年左右的时间。考虑到可能需要的补正、现场核查以及监管机构的工作负荷,整个流程有时会花费1年半到两年。 现金成本上,以二次配方注册为例,一个配方大约需要花费300万-500万元,通常一个系列会申请3个配方,所以品牌注册一个系列的成本大多在1000万元以上。 注册难度和成本的上升加速淘汰中小品牌,这是前期市场集中度提升的主要逻辑,但随着中小品牌的出清,预计政策对市场的影响会不断减小。

(二)

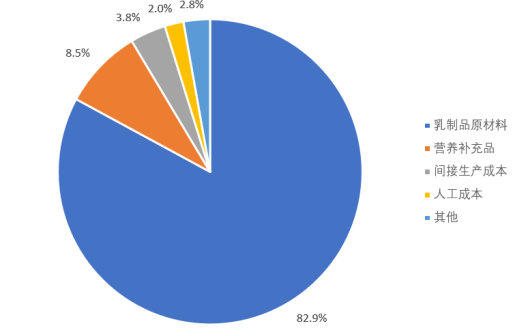

原材料占据婴幼儿配方奶粉生产成本的大部分,参考中国飞鹤,2019年H1,原材料占比为90.6%。 原材料包括乳制品原材料和营养补充品,其中,乳制品原材料包含鲜奶、包装材料、乳清粉、混合植物油、脱脂奶粉、乳清蛋白、DHA粉、乳糖等。在乳制品原材料中,鲜奶和包装材料占整体成本的比重较多,分别为25.9%、16.3%。

图:中国飞鹤奶粉成本构成

来源:中国飞鹤招股书,并购优塾

奶粉的生产工艺有三种,干法工艺、湿法工艺以及干湿混合工艺。

(一)干法工艺,核心工艺就是将奶粉基粉(已经喷雾干燥的奶粉粉体)与已计量好的营养成分进行混合。 干法工艺的优势,一是避免了湿法工艺中的高温处理,适合添加对热敏感(高温下容易失活或降解)的营养成分,如某些维生素、益生菌和不饱和脂肪酸等;二是生产流程简单、生产成本更低、在配方调整和原料来源的选择上更加灵活。 劣势,一是使用奶粉基粉而非鲜奶作为原材料,原料新鲜度不可控;二是营养成分在奶粉中容易分布不均,尤其是添加量较少的成分。 (二)湿法工艺,使用的原料是新鲜牛奶,所以流程比干法工艺更为复杂: 1、原料乳接收与处理——移除新鲜牛奶中的杂质和非乳固体并进行杀菌处理; 2、标准化配料——根据配方需求,调整牛奶中的脂肪、蛋白质、乳糖等成分的比例,然后将液态或可溶于水的营养成分加入到牛奶中,进行均匀混合;3、均质——使用高压均质机将牛奶中的脂肪球打碎,使其更细小(改善奶粉的口感和溶解性,同时延长保质期); 4、杀菌——进行高温瞬时杀菌(UHT),进一步消除可能残留的微生物; 5、浓缩——通过蒸发去除部分水分,浓缩牛奶; 6、喷雾干燥——将浓缩后的牛奶通过喷雾器雾化成微小的液滴,液滴在干燥塔内与高温空气接触,使得水分迅速蒸发,形成干燥的奶粉颗粒;7、流化床二次干燥——喷雾干燥后的奶粉颗粒可能还存在一定的湿度,通过流化床干燥进一步降低水分含量,提高粉末的流动性,减少结块。湿法工艺的优势,一是营养成分在液态下混合,所以在奶粉中分布更均匀;二是使用新鲜牛奶作为原料,奶粉的新鲜度和营养成分完整性更好;三是喷雾干燥工艺生产的奶粉颗粒结构有利于溶解,使得奶粉在冲泡时更加容易分散。 劣势,一是设备投资大、工艺流程复杂、生产成本相对较高;二是在高温干燥过程中,热敏感的营养成分会发生变质或损耗;三是生产灵活性低(选址需靠近奶源、生产流程复杂提高了配方调整和生产线转换的难度)。 (三)干湿混合工艺,实质上是在湿法工艺的基础上,额外加入了一个干法工艺的步骤——完成流化床二次干燥后,将热敏感的营养成分添加到已经干燥的奶粉中。 整体来看,奶粉的生产工艺比较简单,并不是经营难点。 对奶粉厂商来说,经营难点有二,一是确保食品安全,一旦奶粉出现质量问题,对品牌就是致命打击;二是渠道管理,渠道铺设的广度决定产品的曝光范围,渠道管理的重点是要在保证广度的同时,将渠道库存维持在良性区间、减少窜货、终端价盘紊乱问题的出现。

(三)

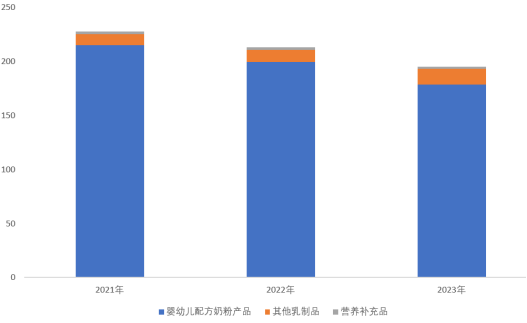

首先,从收入体量和业务结构方面来看: 2023年收入体量,中国飞鹤(195.32亿元)>H&H国际控股(139.26亿元)>澳优(73.82亿元)。 从收入构成看: 中国飞鹤——主营业务是生产和销售婴幼儿配方奶粉。2023年,婴幼儿配方奶粉产品、其他乳制品、营养补充品占收入比重分别为91.50%、7.30%、1.20%。

图:收入结构(单位:亿元)

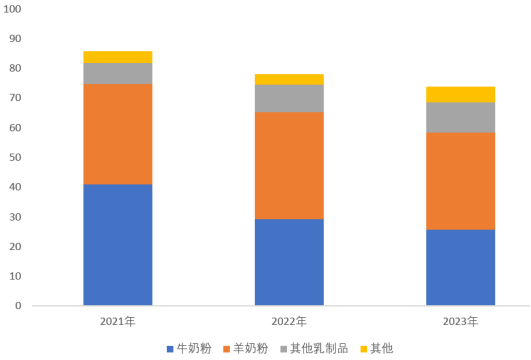

来源:并购优塾、Choice 澳优——主营业务是生产和销售婴幼儿配方奶粉以及其他乳制品。2023年,羊奶粉、牛奶粉、其他乳制品(奶、奶粉、奶油等)占收入比重分别为44.47%、34.71%、13.65%。澳优通过品牌佳贝艾特销售羊奶粉,后者是全球婴幼儿配方羊奶粉龙头。 2023年,在中国进口婴幼童羊奶粉市场中,佳贝艾特的销量与销售额占比分别达到79.1%、78%。

图:收入结构(单位:亿元)

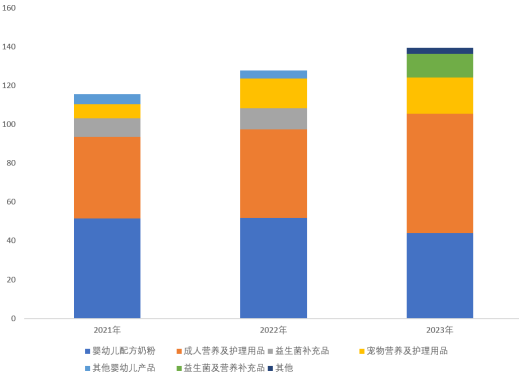

来源:并购优塾、Choice H&H国际控股——主营业务包括三部分,成人、婴幼儿、宠物的营养及护理用品的生产和销售。其中,成人营养及护理用品、婴幼儿配方奶粉占收入比重较高,2023年分别为44.12%、31.58%。

图:收入结构(单位:亿元)

来源:并购优塾、Choice

(四)

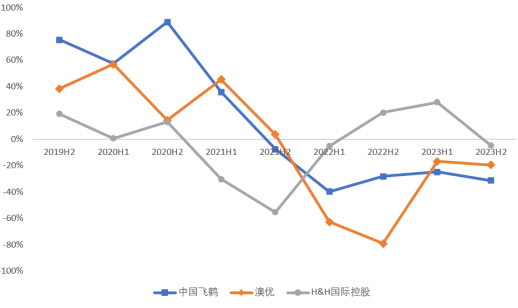

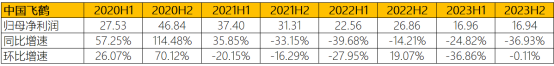

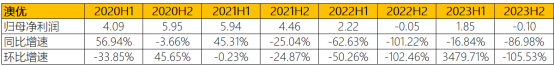

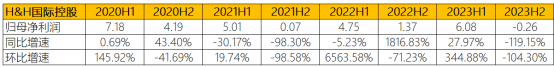

图:归母净利润增速(单位:%)

来源:并购优塾 这个行业,从微观增长情况来看: 一、中国飞鹤——2023年全年,实现收入195.32亿元,同比增长-8.35%,归母净利润33.90亿元,同比增长-31.40%。

图:半年度归母净利润及增速(单位:亿元)

来源:并购优塾、Choice 2023年,中国飞鹤收入下滑,主要是因为国内出生人口下降,导致奶粉市场萎缩、行业竞争压力增大。 归母净利润降幅大于收入,一是因为销售费用(广告和宣传费用)、管理费用(人工和研发成本)并未随着收入规模缩减而下降,反而有所上升;二是因为生物资产(飞鹤养殖的乳牛、奶山羊)公允价值变动产生的损失增加。 二、澳优——2023年全年,实现收入73.82亿元,同比增长-5.30%,归母净利润1.74亿元,同比增长-19.46%。

图:半年度归母净利润及增速(单位:亿元)

来源:并购优塾、Choice 2023年,澳优收入下滑,主要是因为受国内终端需求萎缩影响,配方奶粉业务收入下降。羊奶粉(国内销售部分)、牛奶粉收入增速分别为-12.8%、-12.4%。 此外,羊奶粉收入下滑还和澳优主动降低渠道库存、增加旧产品“悠装”经销商折扣、2023年下半年降低折扣导致销量承压有关。 归母净利润降幅较大,一是因为受羊奶粉业务毛利率拖累,公司整体毛利率从43.5%下降至38.6%,二是因为本身基数较小。而羊奶粉业务毛利率下滑,主要是因为经销商折旧及回扣增加(针对旧产品“悠装”)、原材料羊奶价格高企。 三、H&H国际控股——2023年全年,实现收入139.26亿元,同比增长9.01%,归母净利润5.82亿元,同比增长-4.8%。

图:半年度归母净利润及增速(单位:亿元)

来源:并购优塾、Choice 2023年,H&H国际控股收入增长9.01%,主要由营养补充品业务拉动(收入增速为30%)。配方奶粉业务收入,受行业竞争加剧拖累,下降15.1%。 归母净利润同比下降4.8%,主要因为销售费用(用于成人和宠物营养及护理用品业务)、融资成本(贷款利率上涨,导致利息费用同比增加52.9%)以及管理费用(员工激励及差旅费用)上升。

(五)

图:净现比、经营活动现金流&资本支出 (单位:亿元)

来源:并购优塾、Choice 2022年起,三家企业的经营活动现金流净额均有所下滑(净利润下降、营运资金质量降低),这主要是因为行业需求萎缩叠加旧国标产品加速清库存,导致行业竞争激烈。从资本支出来看,中国飞鹤、澳优的资本支出较多,主要用于投资厂房、设备等。需要注意的是,澳优目前的经营活动现金流净额不能覆盖其资本支出。 而从净现比来看,H&H国际控股好于中国飞鹤、澳优。

(六)

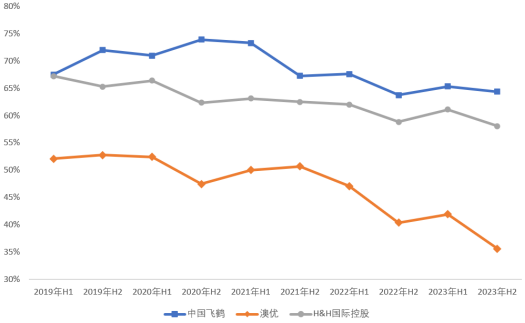

图:ROE-TTM(单位:%)

来源:并购优塾、Choice 2021年,中国飞鹤和H&H国际控股ROE下降明显。中国飞鹤主要是因为其他收益减少(2020年其他收益为9.3个百分点,收购原生态乳牛畜牧公司带来的一次性收益)、毛利率下滑(液态奶等其他毛利率较低的乳制品占比增加);而H&H国际控股主要是毛利率下滑(产品结构变动)、销售费用和汇兑损失、衍生金融工具公允价值变动等费用和损失增加导致。

图:ROE拆解

来源:并购优塾、Choice 从回报水平来看,中国飞鹤>H&H国际控股>澳优。不过,需要注意的是,中国飞鹤、澳优的ROE这几年一直在下滑。一是因为净利率不断降低(降低原因下面有解释);二是因为资产周转率下滑(主要是存货和固定资产周转率),这和终端需求下降导致收入降低、资本投入不断增加((澳优主要用于建设荷兰基粉设施,中国飞鹤用于扩张奶粉产能))有关。

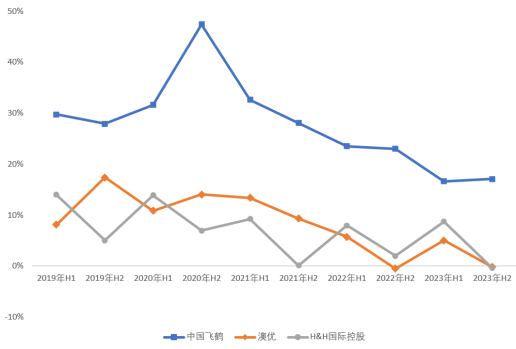

图:半年度毛利率

来源:并购优塾、Choice

图:半年度净利率

来源:并购优塾、Choice 从毛利率水平来看,中国飞鹤>H&H国际控股>澳优。毛利率差异主要和业务结构、奶粉产品定位(中国飞鹤的超高端、高端奶粉占比较高)有关。 2022年开始,澳优毛利率下滑明显,主要是因为竞争激烈下给予分销商的折旧及回扣增加、原材料价格上涨、存货减值准备增加以及汇率波动(奶源国货币升值)。 除了产品结构变化外,中国飞鹤、H&H国际控股毛利率下滑大多也和促销、原材料成本、存货减值准备、奶源国汇率波动有关。 从净利率水平来看,中国飞鹤高于澳优和H&H国际控股,高净利率主要是因为其毛利率较高。这几年三家企业净利率下滑主要受毛利率拖累(中国飞鹤还和销售费用、行政支出增加有关)。

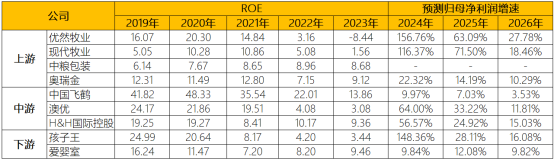

图:产业链对比

来源:并购优塾、Choice 从细分赛道的资本回报水平来看,中游奶粉>下游母婴店>上游牧场(上游包装材料不止应用于奶粉,因此和其他产业链公司可比性不强)。盈利差异主要和品牌效应有关,中游奶粉的品牌效应更强,而下游次之,上游牧场产品同质性高且品牌效应不强,导致盈利能力较差。从成长性来看,上游>下游>中游。不过,需要注意的是,上游牧场和下游母婴店的归母净利润基数较低,放大了增速水平。除低基数影响外,2024年上游增速较高,一是因为预计原奶价格会企稳回升、二是因为饲料价格下降。 从生意质地来看,终端消费者对奶粉质量安全重视,而产品质量安全与品牌挂钩;同时奶粉相关政策不断趋严(注册才能销售,配方要求高等),使得进入壁垒高(品牌、注册成本和配方研发成本),从长期来看,属于强者恒强的市场。 不过,由于婴儿出生率中期下滑,下游需求缩减,未来的行业增长,主要看集中度提升、高端化这两个逻辑。 整体来说,属于质地较好、但增长一般的成熟行业。

(七)

图:原奶价格

来源:银河证券

图:国内奶粉价格(元/公斤)

来源:并购优塾、Choice

这个行业的景气度情况,我们可以通过以下指标来跟踪: 一、短中期分红驱动要素,主要看原奶价格、奶粉价格、奶粉进口数量(侧面反映短期需求)。对短期、长期的行业增长情况,我们来挨个拆解……………………………

此外,这个行业的关键竞争要素,包括以下几点……………………………

以上,仅为本报告部分内容。

行业增长逻辑看哪些要素?行业里有哪些玩家参与竞争?大家竞争的关键点该看什么?哪些玩家的业务布局更可圈可点、值得我们学习?

关于以上这几个核心内容,后文还有大约6000字,以及十多张图表,详见《产业链报告库》。

可联系工作人员咨询获取报告库,微信:bgys2015

也可按照下图,点击阅读原文,快速获取:

本文作者可以追加内容哦 !