摘要:连续3个季度营收同比下滑,连续5个季度净利超100亿元(欢迎关注杠杆游戏)

撰文|张银银&编辑|欣欣然

日前,宁德时代发布了其2024年半年度报告,是动力电池有关企业中,较早发布中报的。

又到了中报季,杠杆游戏近期推出“拆中报”栏目,和杆友一起看看热门公司过去半年的业绩。

杆友有想看的企业欢迎留言告诉我。

总的来说,宁德时代2024上半年“增利不增收”,这和我们写过的很多企业是反过来的。

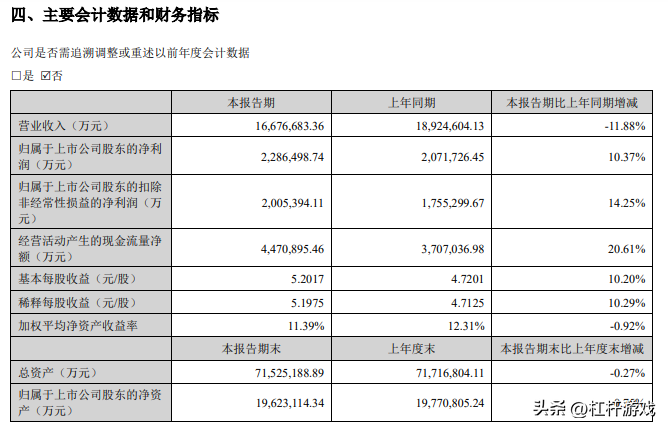

中报显示,2024年上半年,宁德时代实现营收约1667.67亿元,同比下滑11.88%;对应归属净利润约228.65亿元,同比增长10.37%。

简单看这一组数字,是不是很有意思,下文我们详细拆解。

1、连续3个季度营收同比下滑

除了上文写过的2024上半年,宁德时代营收1667.7亿元,同比下降11.88%。另外值得一说,2024上半年,宁德时代的境外收入为505.3亿元,占同期营业收入总额的30.3%。

2024上半年营收下滑同时,杠杆游戏注意到一个细节,连续3个季度,宁德时代的营收其实都是下滑的。

2023年第四季度,该司营收为1062亿元左右,2024年第一季度约797.7亿元,然后最新的2024年第二季度为870亿元,分别同比下滑10.16%、10.41%、13.18%,颇有意思。

特别是2024年第二季度下滑的幅度扩大了一些,因此导致2024上半年营收同比下滑的幅度比一季度要高。

分析认为,宁德时代营收整体下滑,主要是因为受到电池原材料价格下跌影响。2024上半年,电池级碳酸锂均价同比下跌约68%。

宁德时代在财报中并未解释营收出现下滑的原因。不过杠杆游戏记得,2024年4月举行的2023年财报沟通会上,宁德时代曾解释称:

“受到原材料成本下降,电池成本相应下行的影响,同时受季度性影响,公司一季度营收同比下滑。”

虽然营收连续3个季度同比下滑,但是该司在动力电池和储能电池系统继续保持全球领先,且2024上半年的毛利率继续呈回升态势。

根据SNE Research数据,2024年1-5月,宁德时代的动力电池使用量全球市占率为37.5%,较2023年同期提升2.3个百分点,仍排名全球第一,连续七年排名全球第一。

在储能领域,2024年1-6月,根据有关机构统计,其储能电池出货量继续保持全球第一的市场份额。

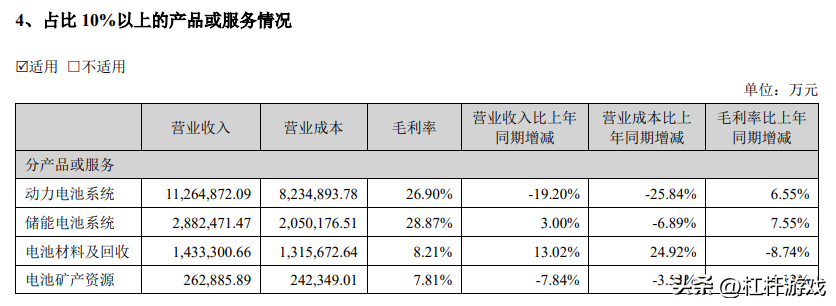

1)详细来说,2024上半年,宁德时代的动力电池系统实现营业收入约1126亿元,同比减少19.2%,占整体营收的67.55%;毛利率为26.9%,较2023年同期增加6.55个百分点。

2)储能电池系统实现营业收入288亿元,同比增长3%;毛利率为28.87%,较2023年同期增长7.55个百分点。

而在碳酸锂价格疯狂的2022年,该司动力电池系统和储能电池系统两大产品,毛利率曾双双降至约17%。下文杠杆游戏详细还会写。

3)电池材料及回收业务上半年营收为143亿元,同比增长13.03%;毛利率为8.21%,较2023年同期减少8.74个百分点。

4)电池矿产资源业务营业收入为26.29亿元,同比减少7.884%;毛利率为7.81%,较2023年同期减少4.12个百分点。

还不错的是,2024上半年,宁德时代经营性现金流为447亿元,同比增长高达20.6%,期末货币资金为2550亿元。

对了,因为行业竞争激烈,2023年以来,价格战在国内新能源汽车市场此起彼伏,来自车企的降价呼声越来越大。这对宁德时代过去几个季度、甚至未来的营收,或许都是一个影响。

2、连续5个季度净利超100亿元

虽然营收下滑,但上半年,宁德时代从利润角度看不错。

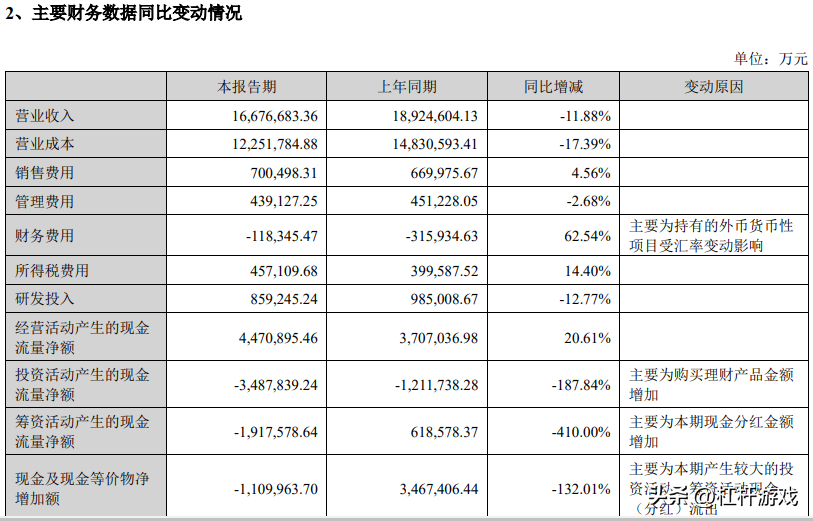

和营收下滑11.88%不同,宁德时代2024上半年毛利率为26.53%,较2023年同期的21.63%,增加近5百分点,主要因为经营成本显著下降。

而这个毛利率水平,已经快回到2021年中期(27.26%)的盈利能力水平。

宁德时代方面表示:

二季度公司单位Wh的盈利能力保持稳定,随着碳酸锂等资源及原材料价格下降,联动影响公司产品单位销售价格下降,因此毛利率随之提升,这只是个算法问题。

同期,归母净利润为228.7亿元,同比上涨10.37%;扣非净利润为200.5亿元,同比上涨14.25%。

宁德时代生产经营所需主要原材料包括正极材料、负极材料、隔膜和电解液等。主营产品毛利率的背后,是各种原料的大幅降低。

譬如碳酸锂,截至7月25日,电池级碳酸锂当日均价为8.45万元/吨,创出2024年以来的价格新低,直逼大部分锂资源企业8万元的成本生命线。

随着碳酸锂价格的持续下跌,从锂电产业链上游企业已披露的2024年上半年业绩预告,上半年,大部分锂电企业净利润出现下滑,甚至有部分企业出现亏损。

虽然原材料价格下降影响了营收,但也一定程度带动了成本下降。从营业成本来看,上半年营业成本同比减少17.39%,动力电池系统和储能电池系统的营业成本分别减少25.84%和6.89%。

上文杠杆游戏写过,2024上半年,宁德时代的动力电池系统实现营业收入约1126亿元,占整体营收的67.55%、毛利率为26.9%,较2023年同期增加了6.55个百分点。

储能电池系统实现营业收入288亿元,毛利率为28.87%,较2023年同期增长7.55个百分点。

而在碳酸锂价格疯狂的2022年,该司动力电池系统和储能电池系统两大产品,毛利率曾双双降至约17%。

2024上半年宁德时代“营收下滑利润增长”主要就是一方面是其自身成本控制能力,另一方面也受益于锂电产业链成本的下降。

回到净利上来,2024年第二季度,宁德时代的归属净利润为123.6亿元,这是从2023年第二季度开始,宁德时代的连续第五个季度净利破100亿元。

3、排产下滑?寻找新方向

近期,关于宁德时代排产下滑的传闻不少。

2024年上半年,宁德时代财报显示,上半年产能为323吉瓦时(GWh),产量为211GWh,在建产能为153GWh。

宁德时代产能利用率由2023年的70.5%,下滑至65.3%,远不及2022年上半年81.25%的产能利用率,但较2023年同期的60.5%有所增长。

宁德时代方面表示:

公司下半年排产和订单饱满,产能利用率预计会进一步提升

中国汽车动力电池产业创新联盟数据显示,1-6月,宁德时代动力电池装车量达93.31GWh,市占率达46.38%,其实比2023年同期提升2.97个百分点。

上文杠杆游戏写过,根据SNE Research数据,2024年1月-5月份,宁德时代动力电池使用量全球市占率为37.5%,较2023年同期提升2.3个百分点,排名全球第一。

在储能领域,2024年1月份至6月份,根据鑫椤锂电统计,宁德时代储能电池出货量继续保持全球第一的市场份额。

在7月26日晚间举行的业绩电话会上,宁德时代方面称,产能利用率会逐步提升,希望投资者不要受市场信息影响。宁德时代还透露,在建的153GWh产能中,将近一半在欧洲国家匈牙利。

宁德时代认为,当前欧洲电动汽车市场遇到阶段性困难,但汽车行业向电动化转型方向不变。

媒体分析认为,在电池供不应求时,宁德时代拥有定价权,可以顶住车企压力。近两年,二三线电池企业的产能陆续建成投产,宁德时代自身产能利用率不断下滑。

财新报道说,“宁王”不得不低头。2024年7月4日,二线动力电池企业蜂巢能源董事长兼CEO杨红新称,“以前是二三线电池企业为了获取市场份额卷价格,现在是老大也开始‘卷’价格”。

面的此等局面,宁德时代在官方微信公众号上频频官宣合作,“朋友圈”不断扩容。

7月,与陕西交控绿色发展集团有限公司签署战略合作协议;6月,与北汽集团签署深化战略合作协议;5月,与哪咤汽车签署十年全面战略合作协议……

上半年,宁德时代推出多款新品,如神行Plus电池、新一代麒麟高功率电池、全球首款4C超充轻型商用车动力电池“天行L-超充版”、天恒储能系统,充分展现该司持续迭代创新能力以及引领行业技术实力。

传统的汽车领域之外,宁德时代表示,不仅是工程机械、船舶、飞机,还包括中重卡、物流车、两轮车等细分领域都拥有较广阔的市场空间,其中不少具有百GWh级别的市场规模潜力。

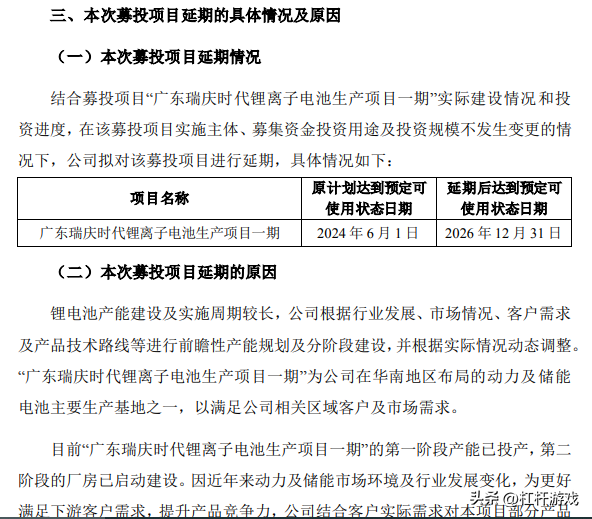

另外值得一说,此次中报发布同时,宁德时代董事会审议通过了《关于部分募集资金投资项目延期的议案》,同意将2022年向特定对象发行股票募投项目“广东瑞庆时代锂离子电池生产项目一期”达到预定可使用状态的日期,延期至2026年12月31日。

广东瑞庆时代锂离子电池生产项目一期,总投资为120亿元,拟投入募集资金117亿元。截至2024年6月底,已投入募集资金61.75亿元。该项目原计划达到预定可使用状态日期为2024年6月1日。

对于延期原因,宁德时代表示:

锂电池产能建设及实施周期较长,公司根据行业发展、市场情况、客户需求及产品技术路线等进行前瞻性产能规划及分阶段建设,并根据实际情况动态调整。

据统计,仅20家动力/储能电池企业2025年产能规划已达6188GWh。若考虑全球范围内其他产业巨头的发展规划,2025年全球动力/储能电池企业产能规划很可能将超过8000GWh。

对于宁王,以及任何动力/储能电池企业来说,接下来的仗都不好打。

本文未标注出处的财务图表,均源自宁德时代有关公告,特此说明并致谢

版权及免责声明:本文系杠杆游戏创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆游戏任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。

杠

本文作者可以追加内容哦 !