核心观点:

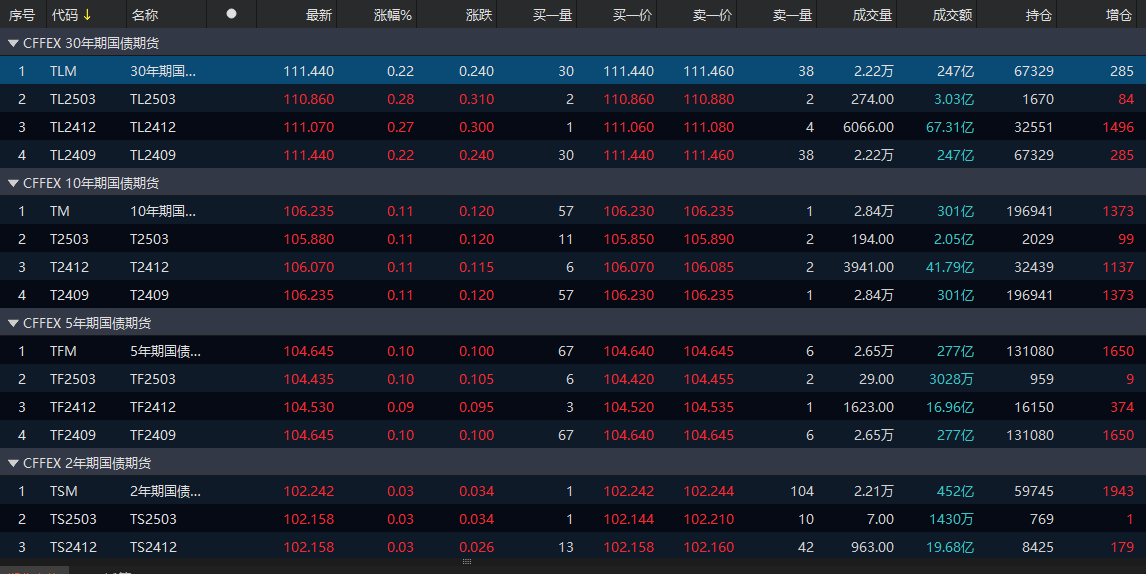

早盘公布的7月财新中国制造业PMI降至49.8,大幅低于前值,较大幅度低于预期,是2023年11月以来首次低于荣枯线。股指高开小幅回落,债市低开小幅上涨,10债期货再创新高。交投方面,利率债和信用债多方均占较大优势优势。

近期经济数据回落,为了实现全年经济目标,近期央行连续打出降息组合拳,三季度降准概率也有所提升。由于基本面较弱,债市上涨的逻辑仍然未变,机构也秉承不见兔子不撒鹰的原则一路持有,跟风买入者也较多。

观察月初第一天央妈惯例净回笼,但资金面仍比较宽松,流动性无忧。另一方面也要注意到国债期货的技术指标在超买区钝化已经5天,中票净价指数和城投债、公司债ETF涨幅有所收敛,近期仍可能有小幅波动。但7月获利丰厚,目前累积的安全垫足够,可以继续持有,并密切关注局势变化。

8月05日 09:45 中国7月财新服务业PMI

8月07日 不定时 国家外汇储备、海关贸易数据

8月09日 09:30 中国7月CPI、中国7月PPI

8月09~15日 不定时 央行金融数据、社会融资规模

正文部分:

7月22日,央行公开市场7天期逆回购投放103.7亿元,利率维持1.70%不变。今天有2351亿元的7天逆回购到期,公开市场当日实现净回笼2247.3亿元。月初资金利率多数回落,资金面保持平衡偏松

国债期货晴。早盘各品种低开后在财新PMI数据大幅回落带动下转涨,再创新高。日线技术指标进入超买区第5天,但通过昨天的小幅回调,修复了小时线超买的指标。

利率债晴。10年期国债收益率在此下探2.1350附近位置,交投方面多方占据明显优势,后市继续关注多方是否愿意继续进攻2.13以下点位。

信用债晴。活跃券多数收涨,随着月初资金转松,中短端收益率下行幅度大于长端。

存单晴。月末资金宽松,利好存单。

银行间指数晴。利率类和信用类全线上涨。中票净价指数截止昨天连续8天运行在通道上极限之上,今日从上极限向上轨收敛,预计之前加速上涨的趋势将变得缓和。

ETF基金晴。利率类继续上涨,信用类多数平收,涨势趋缓。

风险提示:1)政策不确定性;2)基本面变化超预期;3)海外地缘政治冲突。

本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载,严禁洗稿。

如有错误或意见建议欢迎指出,非常感谢!

$金鹰添盈纯债债券C(OTCFUND|012623)$

$红土创新丰泽中短债C(OTCFUND|015845)$

$天弘信益债券C(OTCFUND|007741)$

本文作者可以追加内容哦 !