正在快速推进的隆鑫控股重整,却迎来最大反对声。

作为隆鑫控股创始人的涂建华,对最新的隆鑫控股重整方案,喊出了反对。

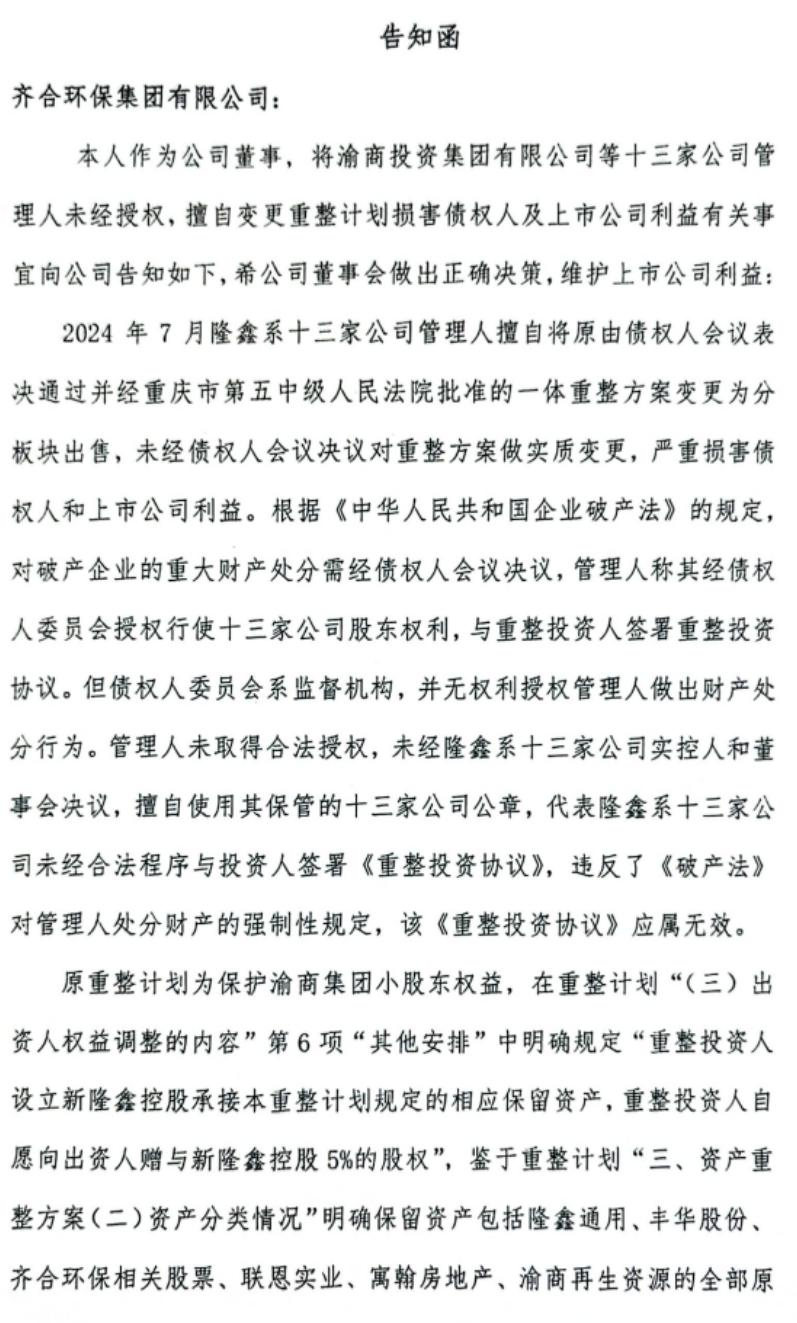

港股公司齐合环保近日发布公告,收到渝商投资集团董事涂建华发来的《告知函》。

涂建华称,管理人擅自将原由债权人会议表决通过并经重庆市第五中级人民法院批准的一体重整方案变更为分板块出售,未经债权人会议决议对重整方案做实质变更,严重损害债权人和本公司利益。

涂建华明确表示反对,管理人与宗申签订的投资协议。

同时,涂建华已于7月16日向重庆市第五中级人民法院提起确认无效诉讼,主要理由为管理人未取得合法授权,擅自签署《重整投资协议》,违反了《破产法》对管理人处分财产的强制性规定,且宗申公司和隆鑫通用存在严重的同业竞争和经营者集中问题,该《重整投资协议》未通过任何审查审批程序并已引发上交所关注问询。

重庆市第五中级人民法院则口头告知拒绝受理。

涂建华表示,将通过代表律师向上级法院进行申诉。

穿透君分析告知函,涂建华总的来说就是三层意思。

第一,管理人和宗申的协议,是擅自使用保管的隆鑫重整公司公章签订的,没有经过债权人大会,债权人委员会只是监督机构,涂建华不认可。

第二,重整计划以前是合并重整,现在变成了拆分出售,披露的六份重整协议已将保留资产中的主要优质资产处分完毕,均未提及赠与包含渝商小股东在内的创始人5%的股权事宜,此举严重损害渝商集团小股东的权益。

第三,原一体重整方案中对股票转让的定价系考虑投资人整体重整的因素并经债权人会议审议通过,现管理人擅自将隆鑫系十三家公司资产分拆出售,其定价既未经债权人会议审议通过,也未经任何比价程序,其转让价为每股1.15元人民币,与重整计划规定的抵偿价每股31.98元人民币相比明显偏低,严重损害债权人和上市公司利益。

奇怪的是,作为涂建华最核心的上市公司隆鑫通用,并没有这样的告知函进行公布。

相反,管理人则在加快隆鑫通用的重整。

在7月1日,管理人和宗申新智造签订重整投资协议,左宗申以33.46亿元拿下隆鑫通用5.04亿股,对应每股价格6.6366元;

7月9日,管理人就收到了宗申新智造的首笔重整投资款6.73亿元;

7月11日,管理人又与渝富资本签订重整投资协议,渝富资本21.15亿拿下隆鑫通用3.18亿股,对应每股价格6.6361元;

7月18日,管理人收到渝富资本首笔重整投资款4.23亿元。

基本都是签订协议的七天后,就进行了数亿元的打款。

这样的协议和打款速度,远超此前的重整。

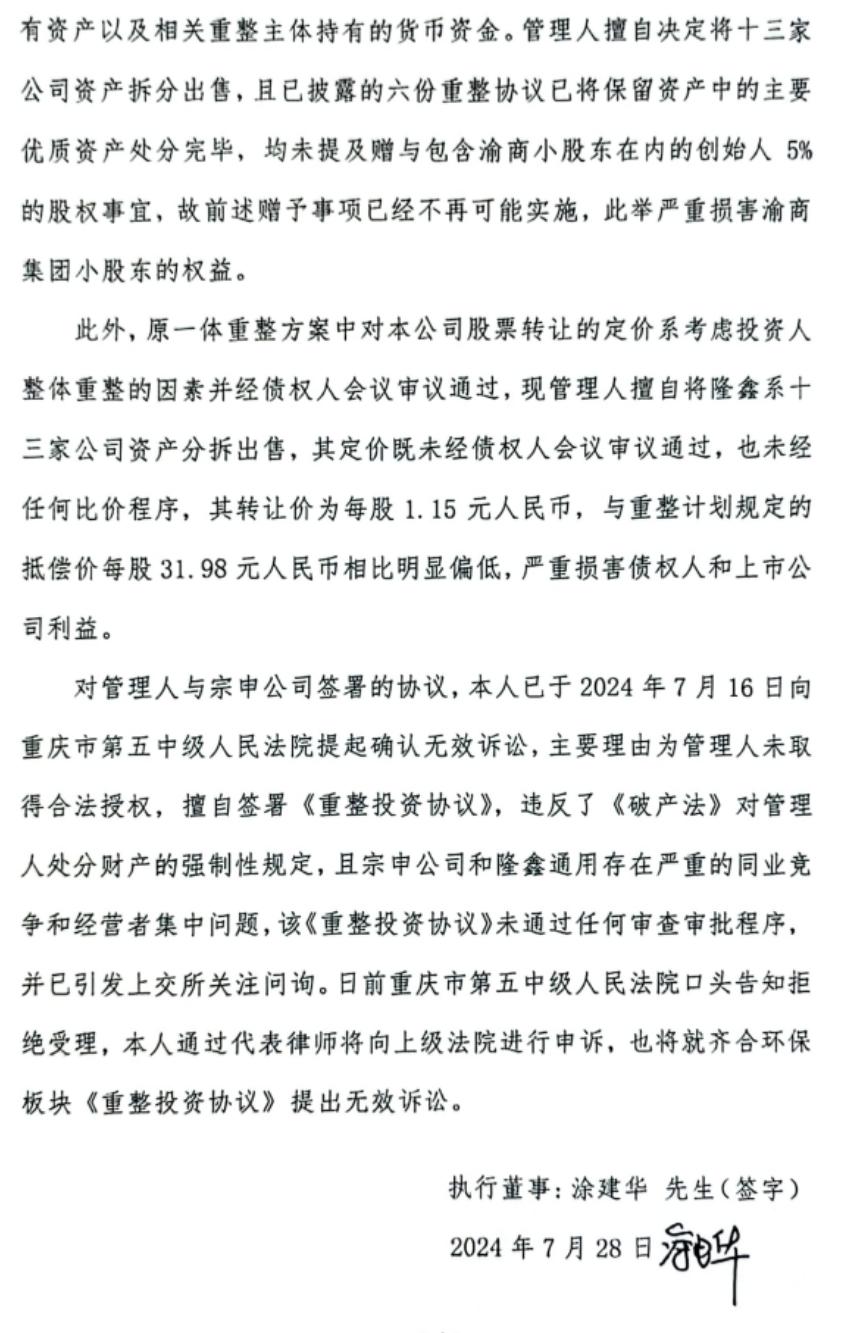

而且,管理人还给隆鑫通用发布了要更换董事的公告。

由管理人提起,新推举的非独立董事,宗申动力三个高管李耀、胡显源、黄培国将入席。

作为从2010年开始就担任隆鑫通用的董事、并且是毫无疑问隆鑫通用创始人的涂建华,将被踢出局。

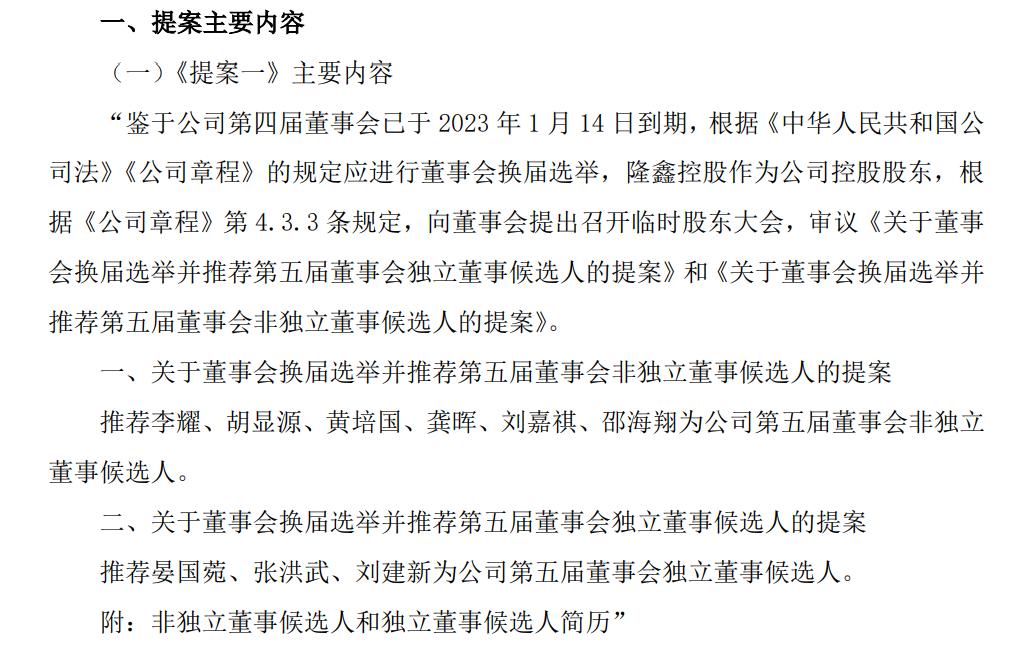

穿透君也查阅了此前隆鑫控股重整时候的板块情况。

分了工业制造板块、再生资源板块、金属制品板块、金融服务板块、其他板块等五大板块。

从各个板块价值来看,除了隆鑫通用$隆鑫通用(SH603766)$、丰华股份、齐合环保上市公司主体价值外,还与重庆农商行$渝农商行(SH601077)$、瀚华金控$瀚华金控(HK|03903)$等金融资产,也还具有投资价值。

从左宗申的宗申动力、重庆国资的渝富资本、龚大兴的东方鑫源,分别入主隆鑫通用和丰华股份来看,隆鑫控股旗下资产的价值,是得到市场和实业大佬们认可的。

但是,要找一个单一或者联合的投资者来进行全盘合并重整,毫无疑问,难度很大,尤其是在目前的经济承压形式下,那就是更大了。

穿透君也比较认同,管理人目前的分拆板块重组,是比较切实可行的办法。不然,长久债务一拖再拖,可能最终会被拖入破产清算的地步。

一方面是涂建华不甘心辛辛苦苦创立起来的企业集团,拱手成为此前竞争者的囊中物,一方面是巨量债务压顶,不能一拖再拖,甚者一个大型集团的重整背后,还要顾忌到一个地区的经济发展和稳定,背后的博弈,颇为复杂。

隆鑫控股重整会走向何方?你怎么看?

本文作者可以追加内容哦 !