美联储7月议息会议终于尘埃落定。从隔夜美股三大指数集体收涨的表现来看,市场似乎认为下一次议息会议、也就是9月FOMC上降息已经是准概率事件。

我们可以看一下公开信息的重点:美联储进一步确认在降通胀方面取得进展,除了通胀,开始强调关注避免就业方面风险;美联储主席鲍威尔表示,随着劳动力市场降温和通胀率下降,实现就业和通胀目标的风险继续趋于平衡,9月FOMC货币政策会议上,降息可能是一个选项,FOMC最快将在9月份选择降息。

这不但进一步传递出通胀压力减弱的信号,还是美联储第一次平等对待通胀和就业风险,承认就业有所放缓,意味着美联储已经不再仅仅专注于通胀回落至2%的目标,也关注高利率造成的潜在经济风险。结合此前鲍威尔“不需要等到通胀降至2%便可以降息”、担心降息过晚对经济造成压力的表态,或可视为美国货币决策方一直在给“9月降息”打预防针。

其实大多数投资者对于降息方向应该是没有异议的(详见《降息的方向大概还是确定的》),争论的重点主要是降息的强度。

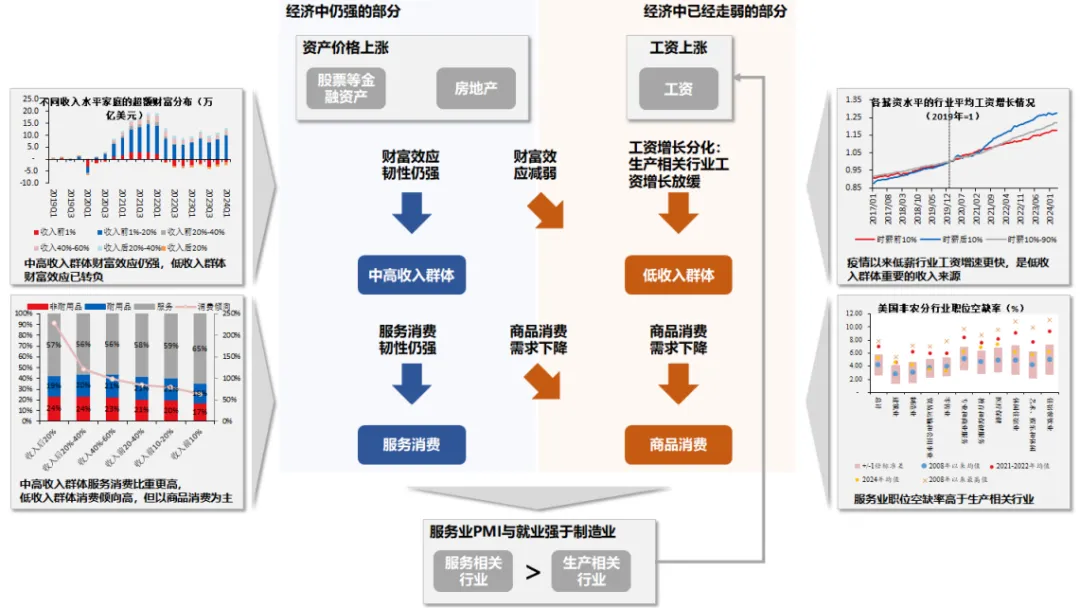

目前来看,二季度美国GDP超预期走高(GDP同比+3.1%,预期+2.9%,前值+2.9%),经济条件呈现出服务强、投资强、财政强的特征,其中举足轻重的服务业的韧性,又较大程度上来自美国低收入人群“超额储蓄”向高收入人群“超额财富”的切换(股、房等资产投资回报率上升)。(数据来源:WIND)

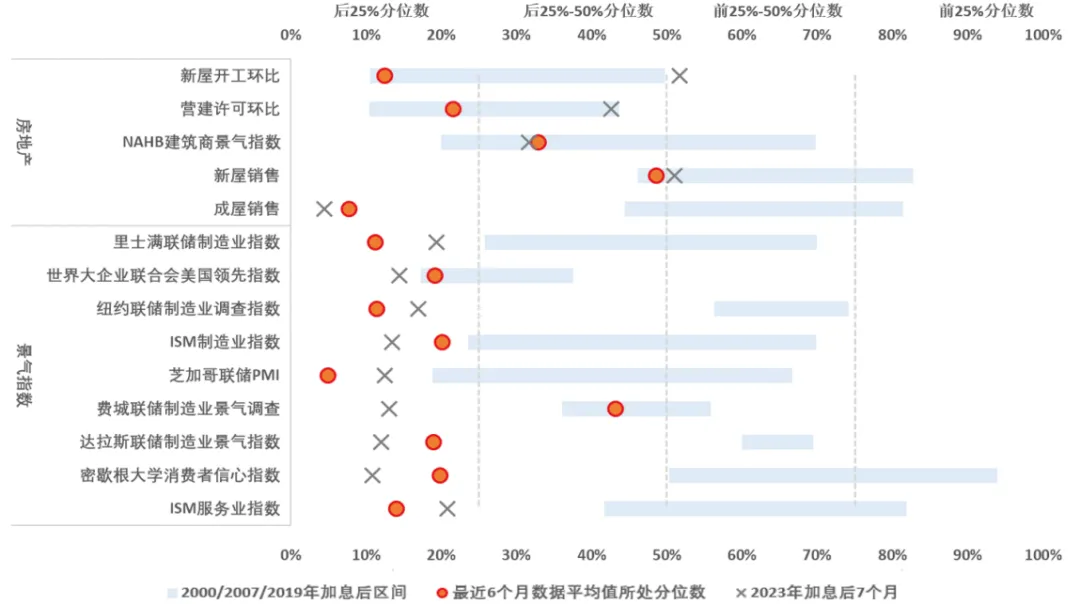

也就是说,即使高利息已经成为政府部门的一大负担,且加息确实对高利率敏感部门形成了冲击(比如美国居民对经济体感较差,又比如房地产指标、制造业景气指数、消费者信心指数多处于历史后25%分位数),但只要股价、房价仍然居高不下,财富效应形成的消费韧性可能就将继续支撑美国经济的“不衰退”。

而若降息的背景不是“衰退”,那么其实降息的空间或就不必要放得很大,通过一定程度上对利率的调降来缓解企业的融资成本压力,以及修复利差倒挂下银行受损的净息差,似乎就足够了。简单来说就是,利率过低可能导致经济过热和二次通胀风险,利率过高则可能带来潜在的信用风险和金融压力。

中金公司测算指出,如果美国企业融资成本和投资回报率要基本打平,那么贷款利率需要回落至5.9%,对应10年期美债利率降到4.1%,进一步倒推,如果要将当前持续且较为极端的利差倒挂情况扭转,需要100~125bp左右的降息。

也因此,对于那些依托于降息的分母端进行交易的利率敏感型资产,我们需格外注意“战场边界”,而对于那些更偏分子端进行交易的基本面型资产,我们也需密切关注流动性-盈利的传导路径,业绩改善或构成它们更好的介入机会。换言之,绩优龙头的价值仍不容小觑。

$华泰柏瑞鼎利灵活配置混合A(OTCFUND|004010)$$华泰柏瑞富利混合A(OTCFUND|004475)$$华泰柏瑞纳斯达克100ETF发起式联接(QDII)A(OTCFUND|019524)$

#牛市旗手集体爆发,行情能否持续?#

本文作者可以追加内容哦 !