7月19日,国内重要会议研究加力支持大规模设备更新政策措施,统筹安排超长期特别国债资金加力支持,稳增长决心较大。

7月26日,相关部门表示,未来五年中央企业预计安排大规模设备更新改造总投资超3万亿元。

一周时间内,“大规模设备更新”政策“两连发”,为何选择在这个时间点发力?影响几何?

给大家介绍一个金融经济学中的常见公式:

Y=C+I+G+NX

总量经济=市场主体消费+市场主体投资+政府投资消费+净出口

这个公式其实和所谓“经济的三驾马车“也说的是一个意思。只不过把市场主体和政府的投资和消费做了合并,得到投资、消费、出口驱动经济的结论。

然而,上述公式比“经济三驾马车“更贴近现实一些,因为政府的投资和消费往往具有逆周期调节的属性,也就是在市场自发的投资和消费需求不足时,逆向发力提振经济。政府投资消费的重要着力点之一就是基建,经济下行周期时加大基础设施建设,能够拉动相关建筑材料、建筑装饰相关企业的业绩预期,同时提供大量就业机会,加速经济复苏节奏。

本次大规模设备更新政策对基建产业链或也能够起到一定刺激作用。一方面,3000亿左右的超长期特别国债资金明确了用途,这笔资金的注入能够为基建项目提供必要的财政支持,加快项目实施进度。

另一方面,政策将资金支持范围扩大到了能源电力、老旧电梯更新、重点行业的节能降碳和安全改造等领域,意味着基建项目中涉及能源、交通、物流等多方面的设备更新都可以获得政策和资金支持。6月基建投资增速较上月放缓0.3个百分点,在新政策发力支持下,下半年基建投资增速有望改善。

中长期视角来看,基建行业还具有“估值重塑“和”出海“逻辑。

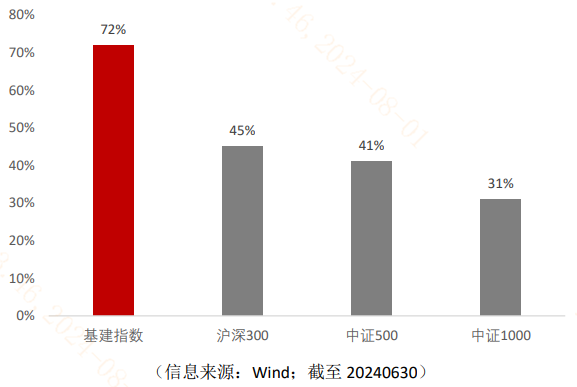

(1)估值重塑:国央企占比高。基建指数中的国央企占比高达72%,相较传统A股宽基指数高出较多,也代表了国央企在核心经济领域扮演“压舱石“的特征。而伴随2024年以来央企加大分红、强化市值管理、提高运营效率等相关改革的持续深化,未来基建板块有望跟随国央企大主题实现估值修复。

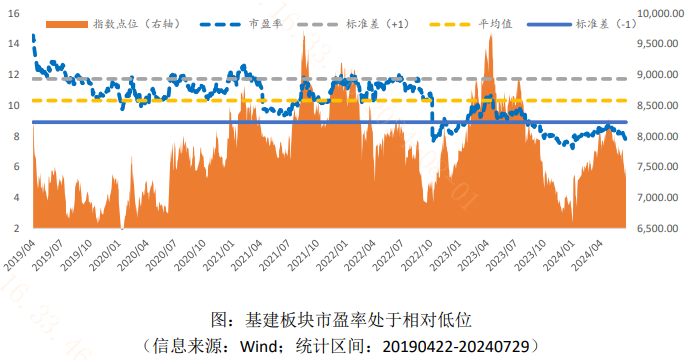

截至7月29日,基建板块估值水平仅为7.29倍的市盈率,处于历史上1.89%的分位数,意味着比历史上98%的时候都要便宜。

(2)出海:一带一路。国内重要报告提出共建“一带一路“高质量发展,将进一步深化交通、能源和网络等基础设施的互联互通建设,开展更大范围、更高水平、更深层次的区域合作,为建筑国央企参与一带一路沿线市场打开更大空间。未来预期更多合作和政策支持有望出台,海外工程业务有望受益,最终体现的相关基建国央企的订单和业绩当中。

今日指数:基建指数(930608.CSI)布局基础设施建设、工程机械、运输设备行业龙头上市公司。前10大成份股占比高达61%,第一大权重行业建筑装饰占比达70.9%。

相关产品:基建ETF(516950)

$基建ETF(SH516950)$

------

$上证指数(SH000001)$ $航天晨光(SH600501)$

#ETF大V观市# #市场规模达2万亿,低空经济再起飞# #商业航天迎万亿级市场,如何掘金?#

本文作者可以追加内容哦 !