在金融业严监管的当下,曾被誉为行业“绩优生”的宁波银行却屡收罚单。从违规置换已核销贷款到授信准入管理不到位,再到贷款管理不审慎,其违规行为覆盖了多个业务领域。

合规性危机的连锁反应牵一发而动全身。2023年,尽管宁波银行维持了营业收入和净利润的双增长,但营收增速降至自上市以来的最低水平,净利润增速亦明显放缓。

尤其是消费贷业务快速膨胀的背后,宁波银行悄然埋下了风险的种子,资产质量和风险管理问题逐渐暴露。

合规性危机

在金融行业,合规经营是银行稳健发展的基石。然而,宁波银行作为一家中外合资的区域性上市银行,同时也是全国20家系统重要性银行之一,却因不合规问题,屡次收到监管部门的罚单。

据不完全统计,仅2024年上半年,宁波银行及其分行累计被罚款金额已高达数百万元。

具体来看,今年6月21日,据国家金融监督管理总局宁波监管局披露的行政处罚信息公开表,宁波银行因违规置换已核销贷款、授信准入管理不到位两项违法违规事实,被罚款 65 万元。时任网络银行部副总经理许建明因对相关违规行为负有直接管理责任,被给予警告。

6月18日,宁波银行绍兴分行因固定资产贷款管理违反审慎经营规则、项目贷款发放管理严重不审慎、贷款“三查”不到位等问题,被罚款 165 万元,杨超被给予警告。

6月14日,宁波银行资金营运中心因债券交易授权管理不到位、债券承分销业务独立性不足,被责令改正,并处罚款共计 60 万元。

4月7日,因贷款管理不审慎,信贷资金被挪用于股权投资、购买土地,办理无真实贸易背景的商业承兑汇票贴现,宁波银行台州分行被罚款90万元,王波和曹佳琪被给予警告。

在更早之前,2023年12月,宁波银行因监管标准化数据与1104数据交叉核验不一致、虚假受托支付、消费者个人信息管理不到位及押品管理不到位等违规行为,被重罚620万元,并有两位相关负责人被予以警告。

2023年1月,宁波银行因违规开展异地互联网贷款业务、互联网贷款业务整改不到位、资信见证业务开展不审慎、资信见证业务整改不到位、贷款“三查”不尽职、新产品管理不严格等违规行为,被罚款220万元,且相关负责人受到警告处罚。

盘点宁波银行的处罚事件,其违规行为覆盖了多个业务领域,这些问题都指向了内部管理的缺失和风险控制的不力。频繁违规反映出其从贷款管理到资金运作,再到风险控制,似乎未能建立起一套有效的内控体系,以防范和及时发现违规行为。而管理层在内控漏洞中扮演了关键角色,管理层的失职加剧了合规性危机。

宁波银行的违规问题和内控不足也直接影响了其在资本市场的表现。同花顺显示,2023年,宁波银行股价跌幅高达37%,在42家上市银行中表现最差。

作为金融行业的重要参与者,宁波银行的合规和风险管理能力不仅关乎自身发展,更关系到金融系统的稳定。更为严重的是,这些违规事件并非孤立存在,而是相互交织、互为因果。

例如,贷款管理不审慎可能导致不良贷款率上升,进而影响银行的盈利能力;而内部控制的薄弱又可能加剧违规事件的发生,形成恶性循环。这种连锁反应一旦形成,将对银行的稳健运营和长远发展造成严重影响。

营收增长失速

在银行业普遍面临经营压力的2023年,宁波银行看似保持了营收和净利的双增长,但这看似平稳的表象之下,实则暗藏多重隐忧。

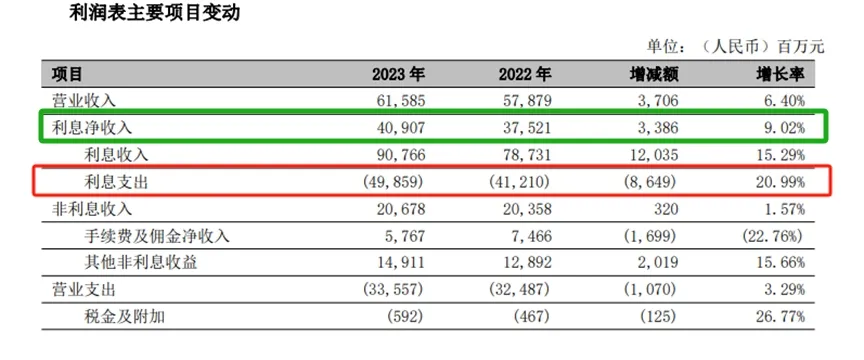

2023年,宁波银行实现营业收入615.85亿元,同比增长6.40%,创下了自2007年上市以来的最低增速。这一数字与前些年动辄两位数的增速相比,显得格外刺眼。

净利润方面,虽然保持了10.66%的增长,达到255.35亿元,但增速较之2022年的18.05%,明显下降。

这一放缓趋势并非偶然,是多种因素共同作用的结果。其中,净息差的持续收窄是宁波银行营收增长失速的关键因素之一。

随着市场利率下行,宁波银行的生息资产收益率显著下降,2023年贷款收益率较前一年降低了21个基点,而存款付息率却上升了24个基点,导致净息差从2020年的2.3%降至2023年的1.88%,净利差也由2.54%降至2.01%。

息差收窄直接影响了宁波银行利息净收入的增速,2023年该行利息净收入同比增长9.02%,增速较2021年的17.37%和2022年的14.75%均有所下降。这也反映出在利率市场化背景下,宁波银行未能有效通过调整资产配置策略等方式来提升资金运用效率。

此外,宁波银行2023年非利息收入业务表现黯淡,同比仅增长1.57%,占营业收入的比重也由2021年的38.04%下降至33.58%。其中,手续费及佣金净收入甚至同比下降了22.76%,显示出宁波银行在业务多元化方面的不足,也对营业收入的提升构成了阻碍。

值得注意的是,宁波银行2023年的拨备覆盖率为461.04%,较之前几年有明显下降。拨备覆盖率的下降虽然在短期内释放了部分利润,但这并非长久之计,长期依赖拨备释放来维持利润增长,可能会对银行的稳健性构成威胁。

2024年第一季度的经营情况同样不容乐观。根据一季报,宁波银行实现营业收入175.09亿元,同比增长5.78%;净利润70.13亿元,同比增长6.29%。两项经营指标均延续了疲软态势,表明宁波银行的增长引擎还在减速。

消费贷盛宴与隐忧

宁波银行在零售业务领域素有“小招行”之称,曾以零售业务特别是消费贷款业务的高收益率和快速增长获得市场的青睐。

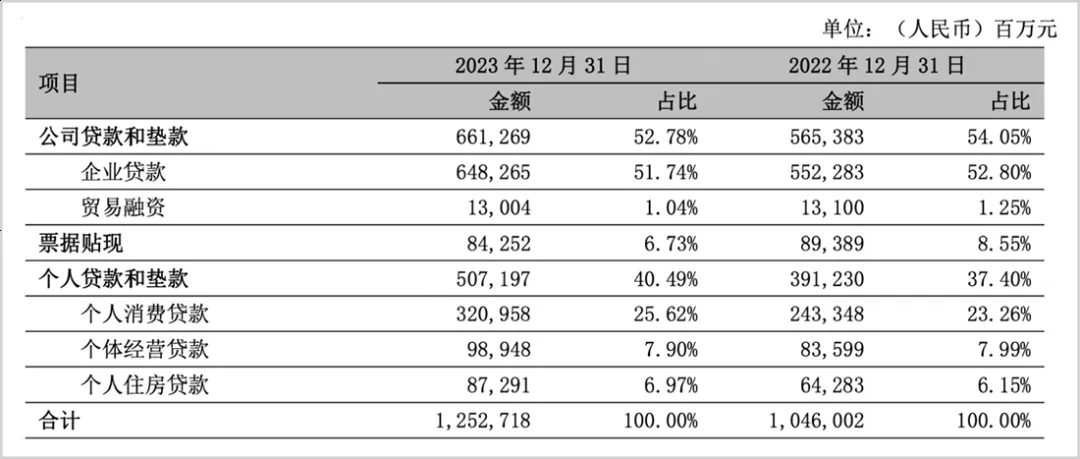

截至2023年末,宁波银行个人贷款规模超过5000亿元,占贷款总额的40.49%,而其中消费贷业务占据了零售贷款的半壁江山以上,占比超过60%。

这种快速增长主要得益于宁波银行的两个核心产品:“白领通”和“宁来花”。其中,“白领通”主要面向优质企事业单位的在职员工,而“宁来花”则与多家互联网平台合作,如京东金融,提供小额信用贷款服务。

这种重仓押注的策略一度推动了宁波银行业绩的快速增长,但也正是这部分业务,成为了其风险暴露的源头。随着个人贷款的增长,不良贷款余额和不良率也呈现出连年上升的趋势。

2023年末,宁波银行的个人贷款不良贷款金额从2022年末的54.31亿元上升至75.95亿元,不良贷款率由1.39%上升至1.50%,这一数据较2020年的0.89%也有了明显上升。同时,宁波银行2023年整体不良贷款率仅为0.76%,对比之下,1.50%的个人贷款不良率更显扎眼。

那么,是什么原因导致了宁波银行消费贷业务的不良贷款率持续攀升?这背后又隐藏着怎样的风险?

首先,消费贷业务本身具有高风险、高收益的特点。在当前的经济环境下,部分借款人还款能力下降,导致消费贷违约率上升。此外,消费贷业务涉及领域广泛,包括汽车、装修、教育等,这些领域一旦出现问题,便容易引发连锁反应。

其次,宁波银行在消费贷业务方面的扩张速度过快,可能导致风险管理能力跟不上业务发展步伐。在激烈的市场竞争中,为了争夺市场份额,宁波银行可能在风险管理和审核方面放松了要求,从而埋下了风险隐患,从屡次被处罚可见一斑。

更为严重的是,消费贷业务的过度扩张还可能对宁波银行的资产质量产生负面影响。一方面,不良贷款率的上升会直接侵蚀银行的利润;另一方面,为了应对不良贷款压力,银行可能需要计提更多的拨备,从而影响其盈利能力。

昔日的辉煌并不能成为未来的保障。宁波银行在追求业务规模和业绩增长的同时,忽视了风险控制和合规建设,尤其是零售业务转型和消费贷款快速扩张,不良率的上升和监管合规的缺失成为双刃剑。

在金融行业监管趋严、竞争加剧的背景下,宁波银行需要重新审视自身的战略定位,并加强风险防控、优化资产结构,同时强化合规文化和内控体系建设,以适应新的市场环境。(图源:宁波银行年报、官博)

本文作者可以追加内容哦 !