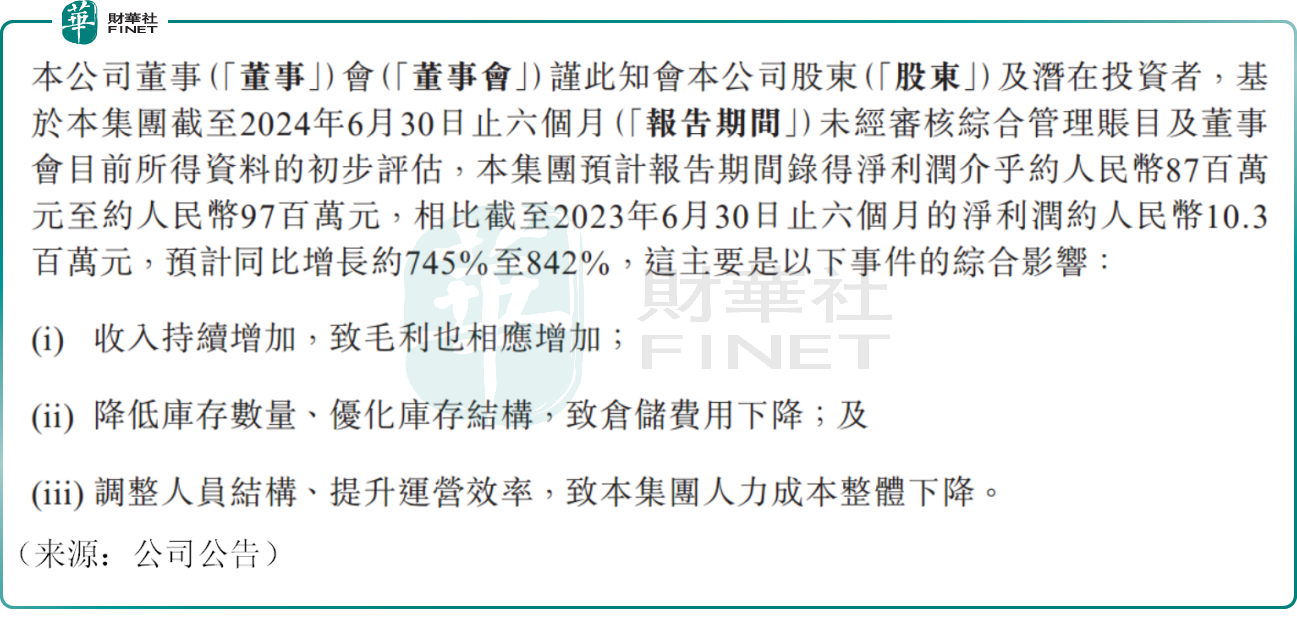

8月1日,港股的子不语(02420.HK)公布2024年上半年的业绩预告,公司录得净利润在8700万元(人民币,下同)至9700万元之间,同比大幅增长约745%至842%。

子不语号称“鞋服跨境第一股”,公司坐落于浙江杭州,主要针对北美市场销售服饰和鞋履,旗下产品由自家研发,并由OEM供应商代工生产。

近些年“出海”浪潮兴起,而子不语的主要渠道为亚马逊、Wish等电商平台,属于典型的B2C跨境电商企业,有望分得一杯羹。

公告中,子不语表示,上半年公司收入持续增加,叠加公司优化库存结构,提升运营效率等,导致相应费用下降,提振整体业绩表现。

值得一提的是,2023年,子不语出现录得营收30.00亿元,自2019年来首次出现收入下滑,当年归母净利润为-2.66亿元,亦由盈转亏。背后的原因则是公司主动优化库存,致使当年计提的存货减值金额约3.88亿元,较上一年度出现大幅增长,从而导致公司盈利承压。

目前仅过去半年,公司业绩表现回暖,得益于降本增效及毛利端提升,实属不易。

然而,尽管业绩实现了显著的增长,但子不语投资者的反应却显得较为冷淡,其股价并未因此出现明显回升,依然维持着以往的低迷状态。

8月2日截至发稿,子不语报4.01港元/股,与上一交易日股价持平,日成交金额仅约1.6万港元,人气相当低迷。

子不语的股价为啥不给力呢?一方面,港股的整体流动性就不太高,对股价有影响。另一方面,子不语在海外市场深耕很久,但国内消费者对它并不太熟悉,知名度也没国内服装零售商高。加上上市后,子不语在二级市场的宣传比较保守,投资者、财经媒体对公司的内在价值和未来发展了解不多。

此外,在竞争激烈的市场环境中,子不语正面临着重大的压力,这一现状导致了一些追求较高安全边际的投资者对其持谨慎态度,甚至望而却步。

有业内人士认为,如今出海的服装业竞争激烈,如Temu、Shein等大平台拥有更强大的供应链资源,对市场的反应速度更快,也能把价格压得更低。子不语的运营模式使它很难在日益内卷的电商平台大战中找到竞争优势。公司产品虽为自主研发,但由于快时尚的设计本身同质化严重,而且公司试图布局多品牌和多品类,这些也增加了库存积压的风险,导致了此前出现的问题。

作者:飞鱼

本文作者可以追加内容哦 !