本周五,美国7月失业数据公布,超预期下滑,触发了预警衰退的萨姆法则,引发市场恐慌。

萨姆法则是由前美联储经济学家Claudia Sahm提出的,该法则基于一个观察:当美国3个月的失业率移动平均值减去前12个月的失业率低点,如果这个差值超过0.5%,则标志着经济衰退的开始。自1970年以来,其预测经济衰退的准确率为100%。

7月,美国失业率4.3%,3个月移动平均值为4.13%,前12个月失业率低点是3.5%,差值为0.63%,超出规则值0.13个百分点。根据萨姆法则,美国经济衰退的概率在加大。

考虑到美股估值处于高位,浮盈盘很多,再加上日元加息,全球套息交易逆转,市场不稳定性本就很高。美国失业率数据的公布,无疑是火上浇油,触发了美股的“黑色星期五”,纳斯达克大跌2.43%。

周线层面,纳斯达克已经三连跌,分别下跌3.65%、2.08%和3.35%。基于趋势的自我强化,下周全球资本市场大概率仍会承压。

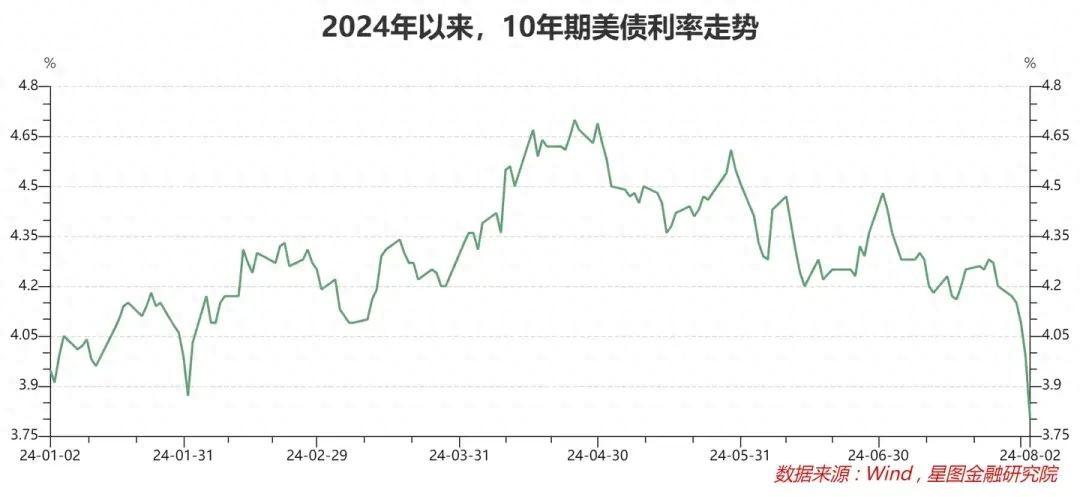

与此同时,美联储降息预期再次升温。8月2日,10年期美债利率收于3.8%,创年内新低,单日大跌19BP。

美债利率的大跌,叠加日本央行加息,则加剧了套息交易的逆转——从借入日元债务,买入日股或其他货币(如美元)资产,逆转为卖出日股或美元资产(如美股),偿还日元债务。

套息交易的逆转,给全球资本市场带来较大的资金压力,并强化了日元升值预期,形成正反馈循环。在这个过程中,全球主要资本市场牛市是否终结,仍有待观察;需要关注的是对A股和港股的影响。

鉴于A股和港股一直在走独立下跌行情,与全球市场不同频,反而能在不确定性环境中起到分散风险的效果。所以,全球资本市场的大震荡,短期在情绪上对A股和港股带来压制,情绪交易过后,对人民币资产利好更多一些。

至于美国经济衰退对中国的影响,也不必过多夸大。

当前美国经济的韧性主要来自服务业,受经济衰退影响首当其冲的也是服务业。以近12个月平均值看,美国制造业PMI和非制造业PMI分别为48.13和52.1,换言之,一直是美国服务业拖着制造业在跑。

既然美国制造业一直处于下滑状态,降息周期的开始反而是个利好。全球制造业景气的回归,对中国这个出口大国也是利好。

对于下周行情,7月经济数据陆续公布,大概率不会太好,但市场已有预期,影响不会太大。重点关注下周政策落地力度和方向。

短期行情充满不确定性,但中期角度看,A股和港股已见底的概率非常大。

结构层面,全球进入降息新周期,利好全球利率定价的高端制造业,尤其是高度依赖风险投资的生物医药,有望迎来反转行情。

此外,低空经济、AI、无人驾驶、车路云、商业航天等未来产业以及半导体、工业母机、工业软件等卡脖子领域同样值得关注。相比其他行业,这些产业对宏观基本面波动不敏感,自身产业想象空间大,且受到政策支持,最容易演绎主题行情。

对于投资者来说,当前最好的策略仍是基于能力圈,逢低买入优质个股,耐心持有;或3000点以下,继续定投宽基指数。

本文作者可以追加内容哦 !