国家统计局数据,6月份,制造业采购经理指数(PMI)为49.5%,与上月持平,有经济学家说制造业景气度基本稳定,但从经济学的理论上来说,PMI低于50属于经济收缩区间,目前需要宽松的货币政策,但现实的情况是,我们目前阶段,是不敢过于放水刺激经济的,这也是股市不涨的原因。有人会问,为何现在经济收缩区间,也不宜放水,A股何时能起来,未来还有牛市吗?

我先讲结论,再说背后逻辑:未来A股一定会有一轮牛市。

我们这次就以全球经济周期、国家政策、行业发展三个方向来思考A股涨跌背后的逻辑。根据上交所数据,在2018年以前,A股散户的交易占比一直保持在80%以上,但是自从注册制以来,机构占比大幅提升,A股散户的交易占比大幅下降,不过仍然占据者A股交易市场的绝对多数,这就意味着A股“暴涨暴跌、牛短熊长、短线投机盛行”的投资生态在很长一段时间内依然无法改变,因此A股就极容易受到外界因素的干扰。

从全球经济周期来看,美元作为世界货币,所以美元周期和全球经济周期自然也息息相关。通过观察我们发现,自2023年以来,美元指数和美元兑人民币几乎是齐涨齐跌。而自2014年以来,美元兑人民币却与A股和港股指数几乎呈现出完全相反的走势,也就是说每一次美元强势周期,A股和港股都会走弱,每一次弱势周期A股和港股都会走强。所以未来随着美联储四季度开始降息,美元由强势周期进入弱势周期,A股和港股相应的也会迎来牛市。

从国内政策来看,自2002~ 2021年,A股大致经历了五轮底部,而且每一轮的“市场底”总是在“政策底”之后出现。“政策底”作用于股市的逻辑主要是重振市场信心,而市场走出底部的逻辑是对于宏观经济基本面底部的确认以及信心的回暖。

政策的宽松体现在财政、货币和资本市场改革三方面,目的是短期维稳预期,中长期作用于盈利和估值。其中财政政策方面,主要包括增加财政支出、优化税收结构,来推动宏观经济基本面的企稳回升;货币政策方面,通过降准降息和公开市场操作为市场注入流动性,降低无风险利率,增加可贷款资金,从价格和数量两方面开闸放水,必要时还可以直接下场购买;资本市场改革方面,降低股票交易成本,鼓励长线资金入场,以及提供更有效的融资支持。

回顾过往底部,“政策底”都是一系列政策出台的过程,每一轮大多先伴随着货币政策的逐渐宽松,因为分批次降息降准不仅可以给市场一个缓冲时间,同时也可以让政策的效用最大化,所以一般降息降准是最先开始的。然后再进行资本市场改革,比如降低印花税和基金的佣金比例等。最后再进行财政政策改革,如2008年的“四万亿基建”和2015年的棚户区改造等。货币政策宽松为A股提供流动性支持,资本市场改革帮助企业减少融资压力,财政政策则直接着手改善宏观经济的基本面。这三个方面的政策力度大小决定了对于市场信心的影响大小和基本面的改善幅度,用一个核心标准来衡量其实就是花了多少钱,花钱越多越快,市场赶底就越快。

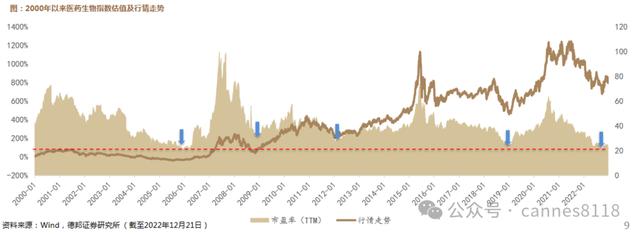

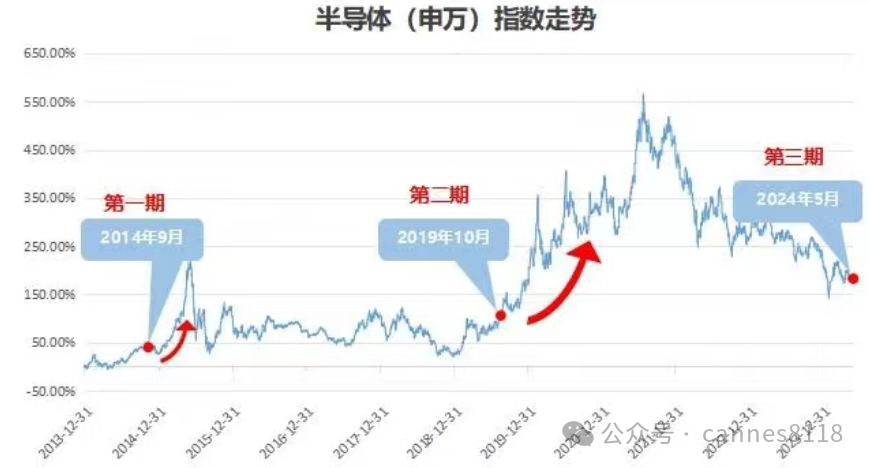

行业发展方向来看,我们举了医药、半导体和食品三个例子,我们发现这些板块确实凭借着自己的价值在一次次牛熊转换当中抬高了自己的市值底。但是我们还发现不管是科技还是消费,大盘不涨的时候,板块很难走出自己的独立行情,当大盘下跌的时候,消费和科技往往容易出现普跌的现象,甚至会跟着大盘走出长达几年的挤泡沫行情,只有当大盘上涨的时候,这些板块才能走出属于自己超额收益的行情。所以A股有价值投资吗?长期来看板块底部的不断抬升说明了确实存在着价值投资。但是短期来看,板块跟着大盘齐涨齐跌,价值仿佛就成了一种催化剂,让板块在牛市时涨的更高,在熊市时跌的更惨。

总结来看,美元周期和国内政策共同影响着A股指数,A股指数影响着板块涨跌,板块涨跌最后又会作用在每一个个股当中。其中美元周期相对来说较为明显,通过观察美元指数就可以知道,而国内政策观察起来却相对比较复杂,但是总步骤是货币政策先行,资本市场改革随后,最后财政政策收尾。不过美元周期和国内政策最终博弈的拐点,可以参考美元兑人民币的拐点。同时股市的拐点也在于宏观经济基本面的企稳回升以及情绪的反转。当下A股情绪低落,基本面由于房地产的拖累依然未见明显好转,后期股市的拐点除了要参考汇率的拐点之外,还要看是否有扭转宏观经济基本面的财政政策出现,当然美联储四季度的降息政策将会同时触发这两个条件,所以说现在离A股拐点的出现已经不远了。

$上证指数(SH000001)$

$东方财富(SZ300059)$

$同花顺(SZ300033)$

本文作者可以追加内容哦 !