在半导体行业的发展历程中,市场的起伏波动实属常见。不管是在相对平静的2023年还是基调向好的2024年,都有数款芯片脱颖而出,成为热销产品。

这些芯片兴许未曾运用前沿的制程工艺,亦不具备超高的算力水平,却凭借其独到的设计理念、精准的市场定位或是卓越的性价比,受到市场热捧。

01

2023年芯片热搜榜单TOP 10

据2023年全年芯片搜索数据,在其涵盖超过9000万种型号及4000多个品牌的庞大数据库中,筛选出了十个最为热门的芯片型号。

从芯片品类看,热搜TOP10榜单中包括MCU、存储、电源IC、接口IC以及通信芯片。从芯片品牌看,国际老牌芯片巨头以雄厚的实力直接霸榜,有意法半导体、恩智浦、美国微芯、德州仪器、安森美、亚德诺和升特,TOP 10里占了8位。此外,兆易创新和上海贝岭两个国产品牌凭借其存储产品强势上榜。

TOP 10榜单中,电源管理芯片有两款,分别来自于恩智浦和安森美;MCU有三款,分别来自于意法半导体、微芯和德州仪器;通信网络电话IC有一款,来自于升特;存储芯片有两款,分别来自于中国的兆易创新和上海贝岭;接口IC有两款,分别来自于亚德诺和恩智浦。

从当前价格情况来看,两款电源管理IC的单价在2024年得到了小幅上涨,三款MCU的价格持续下探,恩智浦的接口IC的单价也有所下调,其余几款产品的价格几乎相对持平。

02

2024上半年芯片热搜榜单TOP20

2024年1-6月热搜芯片排行榜显示,搜索排名前20中,依旧有大部分产品为电源管理芯片。

排名前三的物料型号分别是UC3842、LM358、TL431。其中,UC3842是脉冲宽度调制(PWM)控制器,用于开关电源和DC/DC转换器。最初,UC3842由Unitrode公司设计和生产的,后来Unitrode被TI(德州仪器)收购。随着原始设计的专利权到期,其他制造商便有权生产和销售相似的产品,成为行业中的一个标准选择。

按元器件类型划分,电源芯片在整体统计结果中占比最大(39.02%),其次是诸如晶体管、二极管的在内的分立器件(31.71%),其余类型的占比不高。其中,电源芯片、放大器/比较器、光耦、电机驱动等均属于模拟器件,甚至从广义来讲,分立器件也属于模拟器件。

那么,为何这几个品类的产品受到诸多青睐呢?

03

电源管理芯片度过寒冬

2023年的芯片热搜TOP10榜单中,上榜的电源管理芯片产品有恩智浦的电池管理芯片SC33771CTA1MAE和安森美的DC/DC UC3842BNG,这两家都是国际老牌芯片大厂。

2024年上半年的芯片热搜TOP20榜单中的电源管理芯片包括UC3842、3842、3842B、TL494、LM317、AMS1117等。覆盖厂商包括:TI、安森美、ST、NXP、泰科、美台、UTC等。

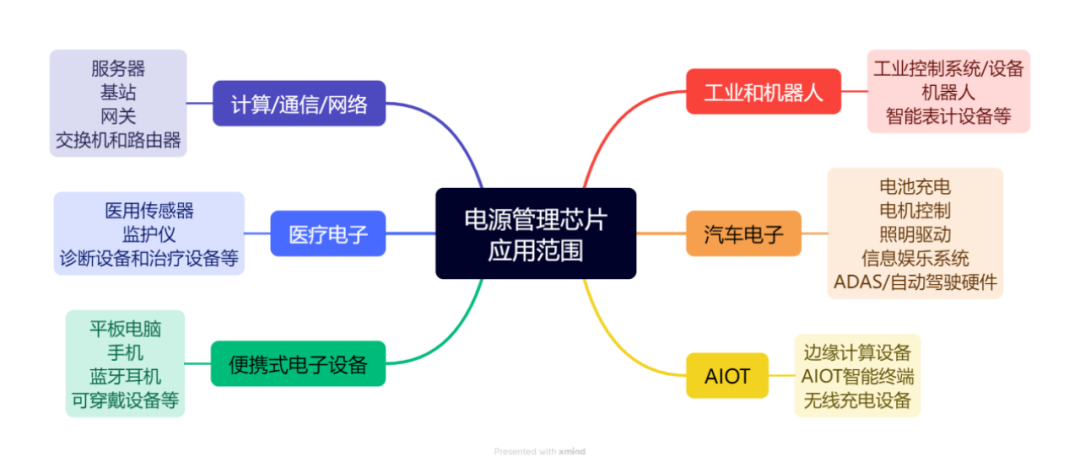

电源管理芯片的庞大出货量,与其在多元化应用场景中的广泛渗透与深度融合有着莫大的联系。

电源管理芯片的应用场景非常丰富,涵盖众多领域,涉及人们工作与生活的方方面面,市场空间十分广阔。这些应用包括但不限于:

不同应用对于电源管理芯片的性能要求不同,其中汽车、工业级应用对芯片稳定性和质量要求较高;而消费电子产品对电源管理芯片的要求相对低些,但对价格更为敏感。以智能手机为例,其内部的电源管理芯片及模块因对体积、稳定性和一致性要求较高,存在较高的技术壁垒,而且手机厂商的供应链门槛也很高。

目前电源管理芯片市场呈现“三分天下”的竞争格局:以德州仪器、亚德诺、英飞凌、恩智浦、思佳讯、意法半导体等海外巨头厂商为代表的第一梯队;以晶丰明源、圣邦股份、富满微、明微电子、上海贝岭、力芯微、士兰微、韦尔股份、芯朋微、帝奥微等国内电源管理芯片上市厂商为代表的第二梯队;以国内其他中小型电源管理芯片企业为代表的第三梯队。

其中,德州仪器、亚德诺、英飞凌等海外巨头在产品线完整性及整体技术水平上保持领先优势,占据电源管理芯片市场全球 80% 以上份额,尤其在高端市场领域,具有绝对的话语权。以国外龙头企业德州仪器为例,其产品种类16000种,行业细分和应用覆盖最为广泛。

当前,国产电源管理芯片厂商大多率先切入民用消费市场,在小功率消费电子领域逐步取代国外企业的市场份额,产品也从小功率向中大功率发展。随着电源管理芯片设计技术水平的提升,国内各大品牌正逐步向中高端市场进军。

2023年电源管理芯片厂商过的怎么样?在2024年刚刚过去的这半年中,这些厂商境遇又是如何?

“内卷”一词是贯穿2023年电源管理芯片市场的关键词之一。随着去年5月头部模拟芯片大厂德州仪器全面下调中国市场产品价格,国内电源管理芯片厂商营收、毛利双重承压。

对这个赛道来说,总的出货量高是真的高,卷也是真的卷。

国产的电源管理芯片公司不单要直面国际大厂施加的挤压之势,国内众多像射频和存储等其他赛道的公司也接二连三地涉足这一领域。

时间来到2024年,随着消费电子等行业库存去化接近尾声,需求逐渐回暖,Q1模拟芯片公司的业绩开始得到修复,PMIC订单回升。

从营收和净利润增速看,2024年Q1希荻微、赛微微电、南芯科技、芯海科技、翱捷科技及圣邦股份等营收同比高速增长,主要受益于消费类需求尤其是智能手机登复苏影响。净利润增长方面,赛微微电、南芯科技、天德钰及艾为电子同比全面改善,智能手机相关业务利润快速回升。

近日,赛微微电公告,公司预计2024年上半年实现营业收入1.67亿元左右,同比增长约97%;归母净利润为3050万元左右,同比增长570%。公告称,本报告期受到终端需求回暖的影响,公司业务规模扩大,持续拓展产品线,推出有市场竞争力的新产品,公司在手订单饱满,主营业务稳健增长。

赛微微电主营业务为模拟芯片的研发和销售,主营产品以电池管理芯片为核心,并延展至更多种类的电源管理芯片,具体包括电池安全芯片、电池计量芯片和充电管理等其他芯片。

南芯科技预计2024年半年度实现营业收入12.32亿元到13.02亿元,同比增长86.51%到97.11%。预计上半年归母净利润为2.03亿元到2.21亿元,同比增长101.28%到119.16%。南芯科技表示2024年上半年受到终端需求回暖的影响,公司业务规模扩大,持续推出有市场竞争力的产品,公司在手订单饱满,主营业务稳健增长。

模拟芯片巨头德州仪器和ADI发布的新一季财报虽然营收略有下滑,但财报中传递出积极信号,显示客户库存调整已近尾声,芯片订购开始恢复。市场普遍认为模拟芯片的需求正在逐步改善,特别是工业和汽车芯片市场已显现复苏迹象,而电源管理芯片作为模拟芯片领域的核心组成部分,其市场需求也在逐步回暖。业内人士预计,在未来几个季度内,电源管理芯片市场有望迎来典型的季节性需求增长。

另外,华虹公司在最近的机构调研中透露,尽管其2024年第一季度的MCU订单仍然偏弱,但整体产能利用率有所提升,订单需求在过去两个月有所回暖,特别是在手机和AI相关产品的CIS以及电源管理芯片方面。

04

MCU正转向需求周期

2023年的芯片热搜TOP10榜单中,上榜的MCU产品有三个,都是常年在MCU热榜上的“网红芯片”,意法半导体的STM32F103C8T6、德州仪器的MSP430F135IPMR、美国微芯的PIC24FJ32GA002-I/SO,上榜的三家企业仍然是以海外传统MCU厂商为主。

2024年上半年的芯片热搜TOP20榜单中,上榜的MCU产品主要是意法半导体,尤其是STM32系列,基于ARM Cortex-M内核,具有多种不同的性能等级和功能选项。分析原因在于,STM32系列通常被认为具有较高的性价比;STM32被广泛用于开源硬件项目,如Arduino兼容的开发板,这增加了其在业余爱好者和初创公司的流行度。

然而,NXP、Microchip、瑞萨和其他国产品牌同样在MCU市场占有重要地位。国产品牌如华大半导体、兆易创新等也在逐渐崛起,特别是在中国市场,具有本土优势,如更好的本地化服务和支持、较低的价格点以及对国内政策和市场趋势的响应能力。

从当下的MCU市场来看,随着2024年步入下半段,MCU芯片行情正由去库存周期转向需求周期。据悉,中国台湾MCU厂应广在今年年初通知代理商,自即日起调涨OTP MCU(不能重复刻录程序的空白MCU)价格。大陆兆易创新的32位元MCU现货价格也呈现小幅反弹。该公司表示,公司MCU业务2023年最大的挑战是工业客户去库存,对整体营收等影响明显,2024年工业客户库存会基本上陆续去化完毕,开始正常提货。

对于此次的涨价,业内人士认为,先前因为库存堆积,许多MCU厂几乎赔本出清,积极去化库存。通用型MCU价格先前已经来到新低点,今年一季度部分产品价格报价开始回升,也有产品出现急单走超级件(HOT RUN)的状况,市况有望逐步回到正常。总的来说,市场开始出现个别厂商视其库存状况以及客户需求,决定其订价策略,涨价现象虽不普遍,仍属正向趋势。

有业内人士预计到明年Q2之后,随着库存回到合理水平,订单基数不高,MCU价格可能会有较大反弹。

05

存储芯片开始过“喜日子”

在2023年的榜单中上榜的存储产品有两款,但是在2024年上半年的TOP20榜单中未有存储产品出现。

不过,作为一种在半导体销售中占比较高的元器件,其关注度一直较高。

2022年年底,消费电子市场全面遇冷,存储市场出现严重供过于求,DRAM和NAND Flash两类主要的存储芯片滞销,市场价格跳水。厂商当时不得不选择降价促销,各家利润纷纷大幅缩水。

这样的“苦日子”一直熬到了2023年下半年。

不过,自去年年底开始,主要存储芯片产品价格已经止跌,市场开始出现复苏迹象。这主要归功于生成式AI的爆发以及消费电子市场的回暖。

7月25日,韩国存储芯片巨头SK海力士发布2024财年第二季度财报。受益于AI对先进存储需求的强劲推动,该公司业绩全面大涨,二季度营收为16.4万亿韩元(约118亿美元),比去年同期大涨125%,刷新了2022年创下的13.8万亿韩元的单季度历史最高纪录。

SK海力士的营业利润也达到了5.4万亿韩元,不但成功扭亏为盈,也是时隔六年重回5万亿韩元水平。净利润为4.12万亿韩元,较上一年大幅扭亏的同时,相较今年一季度也大涨了115%。

不只是SK海力士一家,“存储三巨头”中三星、美光近期的财报业绩都格外耀眼。

三星于7月31日披露了2024年第二季度的财务报告,数据显示其销售额达到了74.07万亿韩元,折合人民币约为3889.42亿元,净利润则为9.64万亿韩元,相当于约506.2亿元人民币,同时营业利润也显著增长至10.44万亿韩元,即约548.2亿元人民币。根据财报,三星电子对下半年的市场走势持乐观态度,特别看好HBM、DDR5以及SSD的内存需求。为此,公司计划进一步扩大产能,以提升HBM3E的销售占比。

此前,三星在公告中已经预测本季度的销售额和营业利润将分别达到74万亿韩元和10.4万亿韩元。而实际结果不仅符合预期,甚至有所超越。

美光在2024财年第三季度(2024年3-5月)的业绩报告显示,该季营收68.11亿美元,环比增长17%,同比增长81.5%;Non-GAAP下,经营利润9.41亿美元,营业利润率由上季度的3.5%增长至13.8%;净利润7.02亿美元,较上季度4.76亿美元增长47%。

美光称第三财季营收、毛利率和每股收益均高于指导范围上限。得益于行业供需状况持续改善,美光提高了产品的定价和优化了产品组合,使其在终端市场盈利能力都有所提升,特别是AI相关产品类别利润可观。美光预计2024年全年价格将继续上涨,2025财年将实现可观的收入记录,并在持续向高利润产品组合转变的基础上显著提高盈利能力。

上述三巨头累计约占全球九成以上的市场份额,它们的业绩大涨也将产业链中的一众存储厂商从产品跌价、利润腰斩的“苦日子”中带了出来。A股上市公司江波龙、澜起科技、兆易创新今年的利润都出现大幅增长。

大摩最新研究报告调升了今年Q3的 DRAM和NAND芯片价格涨幅预期,由原预期8%和10%上调至13%和20%。在此情况下,市场对于存储产业的期待进一步拉升。

06

分立器件开始调涨

在2024年上半年的芯片热搜榜单中,出现了多款分立器件产品。

分立器件的产品属性和电源管理芯片有一定程度的类似,该产品也属于应用范围广泛且用量大的产品类型。

功率半导体分立器件主要起功率控制、功率放大、功率开关、线路保护和整流等作用,是电力电子应用装备的基础及核心器件,广泛应用于消费电子、网络通信、工业控制等,新能源汽车等领域。

目前中国已经成为全球重要的半导体分立器件制造基地和全球最大的半导体分立器件市场。主要的分立器件市场主要企业有华润微、士兰微、扬杰科技、华微电子、捷捷微电等。目前,中国功率半导体分立器件行业市场化程度较高,行业集中度较低,竞争较为激烈。虽然中国功率半导体分立器件企业虽然起步相较国外企业较晚,但是经过长期的发展,积累了相关技术经验,与国外企业的技术差距正在进一步减小。

从富昌电子发布的《2024年Q2芯片市场行情报告》来看,2024年Q2分立器件市场行情稳定,交期进一步回落。具体来说,从Diodes、英飞凌、安森美、Nexperia、Vishay、ST等厂商的数据来看,低、高压MOSFET交期持续改善,市场供应充足。此外,英飞凌和安森美IGBT产品的交期也有所缩短。

今年年初的时候已经有多家分立器件厂商宣布涨价,其中包括捷捷微电、三联盛、扬州晶新微电子等公司,涨价品类主要以二极管、三极管、中低压MOS管为主。此外,还有部分IDM功率半导体厂商在今年5月对部分产品的价格进行了上调。比如,扬杰科技表示,公司根据市场供需及成本情况等因素确定提价情况,公司产品价格进行了上涨调整,总体呈涨价趋势。华润微Q2针对部分MOSFET、IGBT产品也有价格调涨动作。

总体来看,2024年的芯片市场已经脱离了2023年的低迷状态。随着全球数字化转型的加速推进,以及新兴技术如人工智能、物联网、云计算等领域的蓬勃发展,芯片作为这些技术背后的核心驱动力,其需求量激增,供不应求的局面持续发酵。各大芯片制造商纷纷加大产能投入,技术创新层出不穷,不仅满足了传统行业的升级需求,更为新兴产业的崛起提供了强有力的支撑。

本文作者可以追加内容哦 !