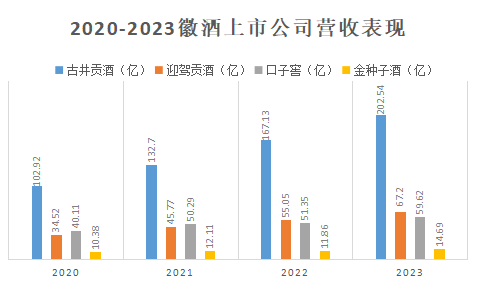

目前,安徽白酒市场有四家上市公司,它们分别是古井贡酒、口子窖、迎驾贡酒和金种子酒。

从近几年的营收表现来看,四家企业的业绩均实现了不同程度的增长。其中,口子窖、金种子酒的业绩表现稍显平淡。而古井贡酒、迎驾贡酒的业绩表现都很强悍,三年内,双双实现了营收翻番。

从数据中我们发现,迎驾贡酒不论营收增速还是利润表现,都不逊色于古井贡酒,发展势头非常亮眼。

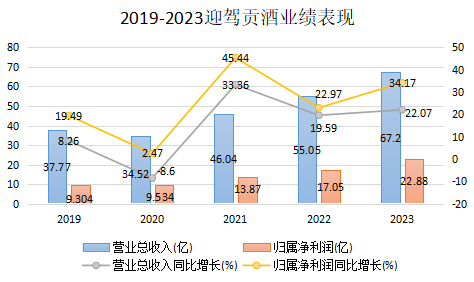

既如此,我们来看一下迎驾贡酒的业绩表现。

年报数据显示,2019-2023年间,迎驾贡酒的营业收入从37.77亿大幅增长至67.20亿,年复合增速12.8%。净利润从9.30亿增长跃升至22.88亿,年复合增速为23%。营收和净利润均实现大幅提升,可见公司业绩表现十分卓越。

2024年第一季度,公司的营业收入同比增长21.33%,净利润同比增长30.43%,继续保持着高成长的状态。

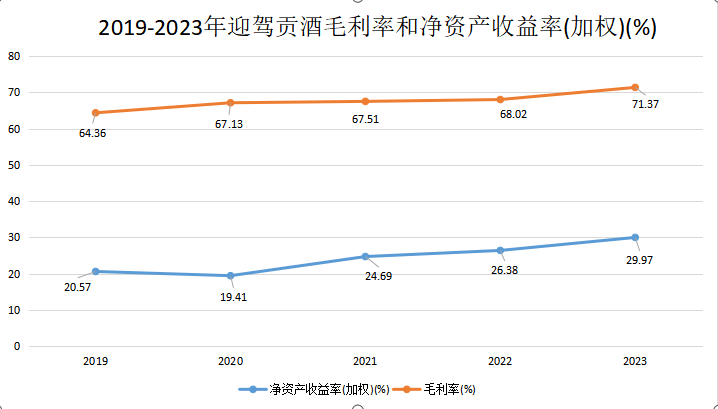

除此之外,公司的盈利能力也很强悍。

从近年来净资产收益率(ROE)的走势来看,2020年起,ROE从19.41%稳步攀升至29.97%,显现出公司强劲的盈利能力。

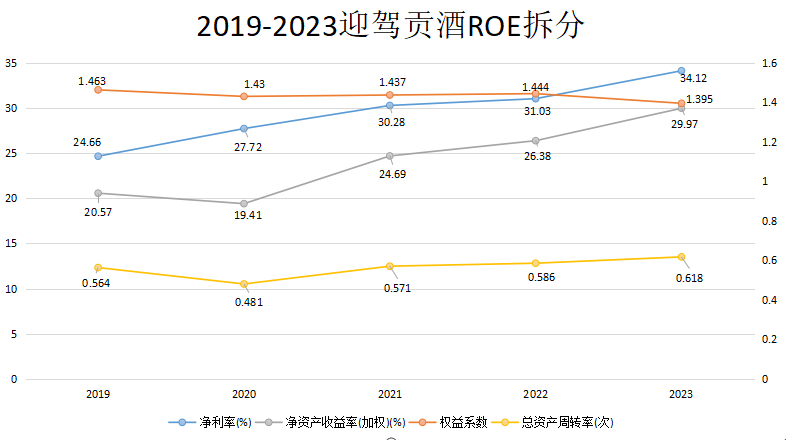

那么,迎驾贡酒的ROE攀升的具体原因是什么?

接下来我们对ROE进行拆分。

从图上拆分情况来看,影响ROE的三个因素中,净利率涨幅明显,从2020年的27.72%增长至2023年的34.12%,与ROE的增长趋势类似。

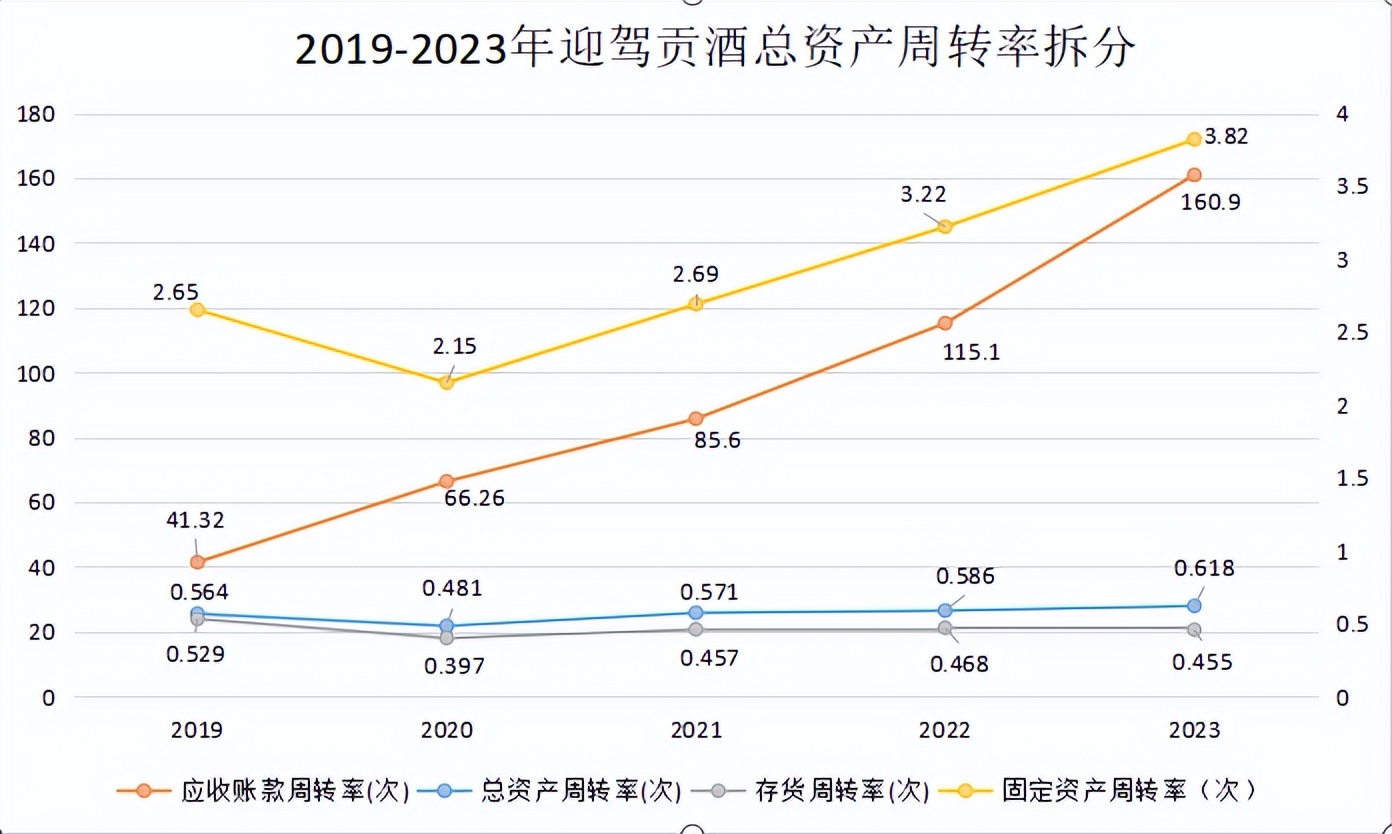

总资产周转率也从2020年起稳步增加,从0.481次增长至0.618次。而权益乘数只在小范围内变化,对ROE的影响有限。因此,2020-2023年间,ROE出现较大幅度攀升主要是受到净利率和总资产周转率的驱动。

首先,净利率提高,无非与毛利率和费用相关。

先来看一下毛利率方面。

毛利率的提高受益于公司中高档白酒的收入比例的提高。2022年,中高档白酒实现营收39.28亿,占总收入的71.35%,毛利率为76.67%。至2023年时,中高档白酒的营收已达50.22亿,营收比例较上一年增加了3.38%,进而推动着白酒毛利率增长至79.23%。

接下来我们看一下费用方面。

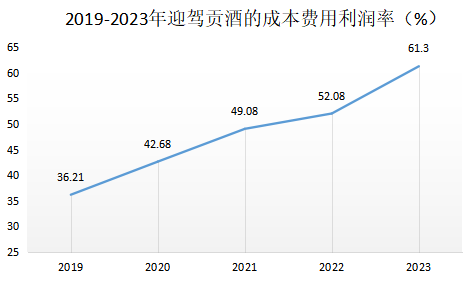

2019-2023年间,迎驾贡酒的成本费用利润率从36.21%攀升至了61.30%,增长幅度显著。这意味着,公司对成本费用的管控力度大幅加强,公司支出费用带来利润的能力连年增长,进而推动着净利率的增长。

由此可见,迎驾贡酒净利率的增长受到毛利率增长和费用方面的共同驱动。

公司除了强悍的盈利能力之外,盈利质量也是一个亮点。

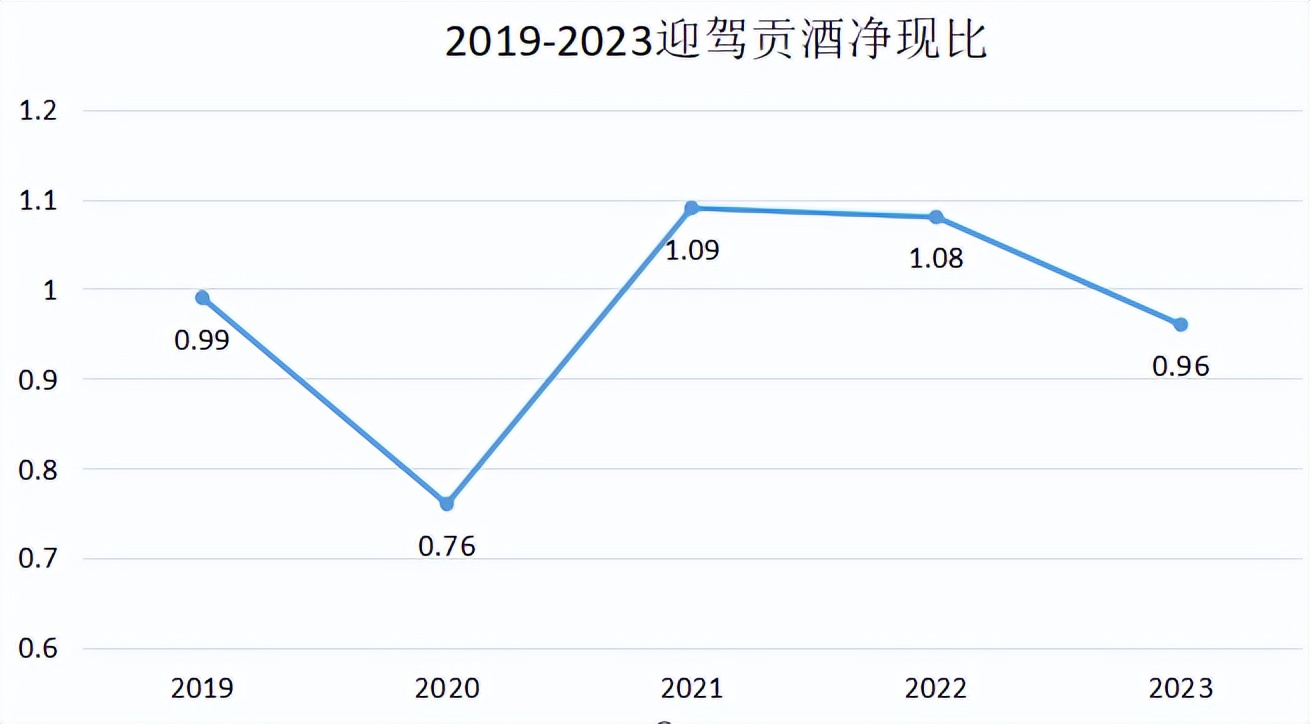

2021年以后,迎驾贡酒的净现比一直在1左右,可见净利润中的现金含量高,并且能够真正转化为现金流。也意味着公司的盈利质量较高。

其次,我们对总资产周转率进行拆分,来看看公司的营运能力。

从上图数据来看,2020年起,存货周转率从0.397次增长至0.455次,增长幅度很小,对总资产周转率的影响有限。而应收账款周转率和固定资产周转率均出现较大涨幅,可见是影响迎驾贡酒总资产周转率的主要因素。

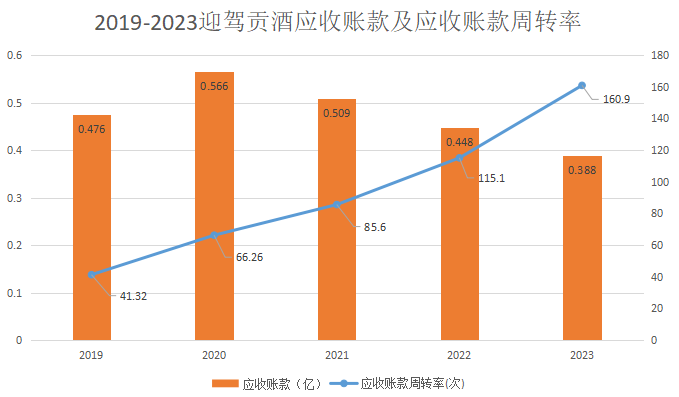

那么,我们先来看一下应收账款周转率。

从图上趋势可以看出,自2020年以来,公司的应收账款从0.566亿至0.388亿逐年降低。而应收账款周转率连年增长,从66.26次大幅增长至160.90次。这意味着,公司的收账速度加快,平均收账期大幅缩短,营运能力显著增强。

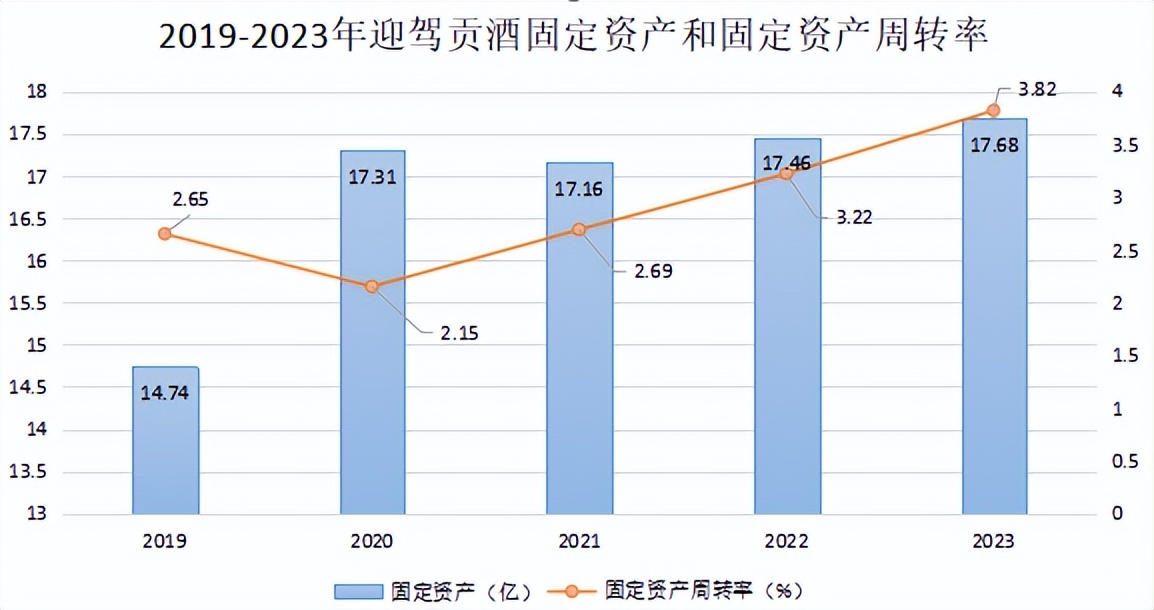

再来看一下固定资产周转率。

2020-2023年,迎驾贡酒的固定资产基本稳定在17亿以上,固定资产周转率从2.15次增加至3.82次。这意味着公司对固定资产进行了合理的配置,提高了固定资产的利用效率,资金周转速度加快。继而带动了总资产周转率的增长,大幅增强了公司的营运能力。

既如此,迎驾贡酒未来的成长逻辑体现在哪儿?

第一,中高端产品的市场需求增加。

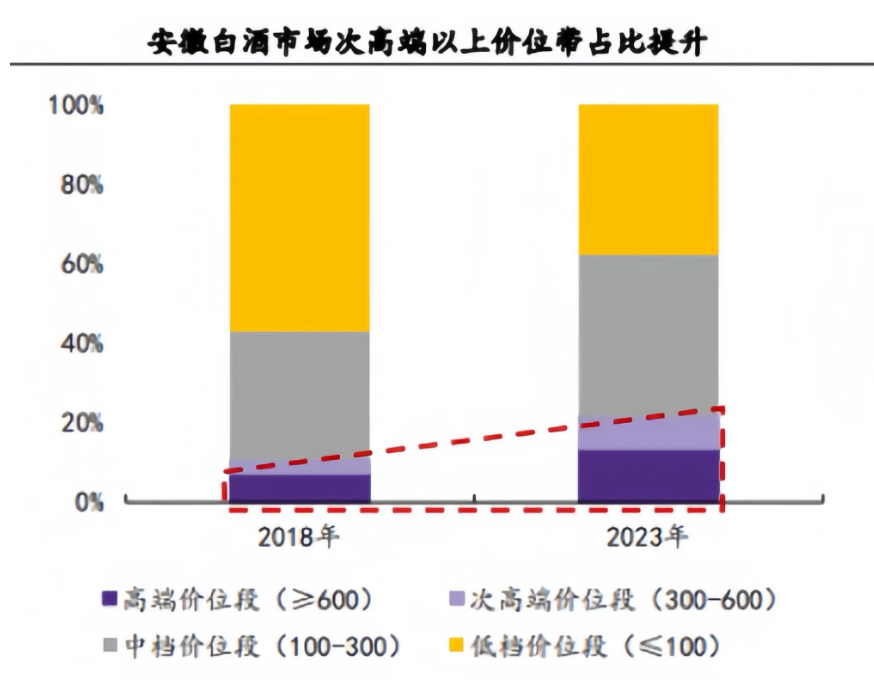

我们知道,安徽省内白酒的人均年消费水平在全国范围里位居前列,并且消费基数很大。同时,近年来安徽的人均可支配收入不断增长,推动着白酒市场的消费价格带上移,消费升级。从而使得市场对中高端产品的需求量上涨。

从图中我们可以看出,2018和2023 年的徽酒市场中,300 元以上价格带的市场规模增长速度高于100 元以下市场规模的增长速度。

其中,公司的主流消费产品是价格带位于100-600元的迎驾洞藏系列。而古井贡酒旗下的主力产品古8、古20定位在更加高档的400-900元的价格带,与洞藏系列呈现了错位竞争的势态。公司抓住这样的价格带机遇,加大对洞藏16、洞藏20的推广力度,从而复刻了洞藏6、洞藏9的成功,扩大了中高端产品的市场需求。

各种因素相加,可想而知公司会因中高端产品销量和营收比例的增加,而获得的业绩增量。

第二,省内仍旧具备价格上涨空间。

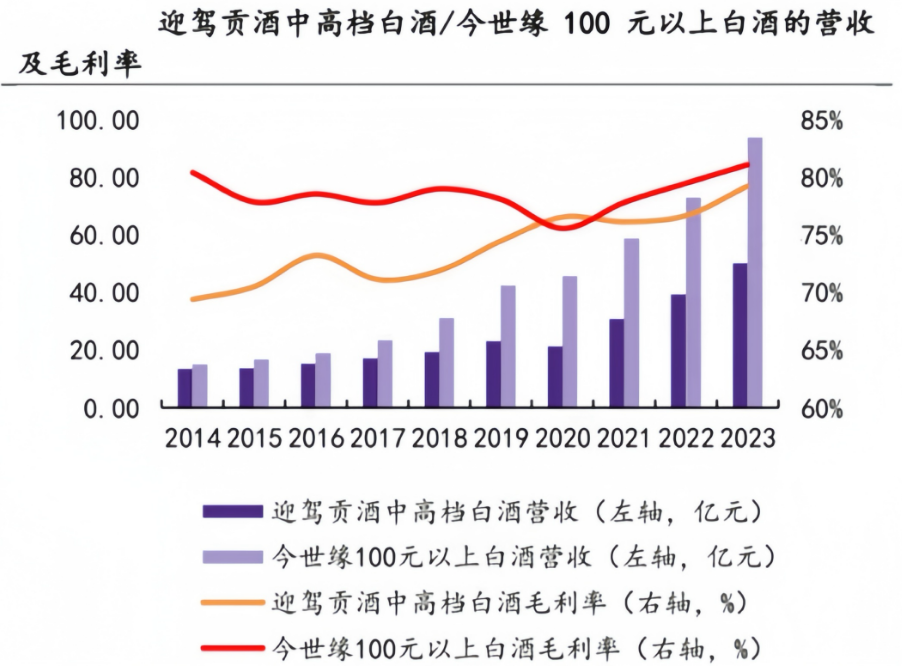

迎驾贡酒和今世缘是存在较多共性的,两者都是所在省份的强势白酒品牌,占据了较多的市场份额。或许,今世缘的发展现状对迎驾贡酒的成长有一定参考价值。

我们从价格带结构来看。

首先,在中低端产品方面。2023年迎驾贡酒的销售收入13.80亿,收入占比20.53%,相比今世缘偏高。但由于近年迎驾贡酒面临产品结构升级,主推以生态洞藏为代表的中高端产品,因此这部分毛利率较低的中低端产品的增长率,相对更低。

其次,在中高端产品线方面。迎驾贡酒和今世缘的销量和毛利率差距较小。

截至2023年底,今世缘的特A, 特A+类的营收为93.74亿,而迎驾贡酒的中高档营收为50.22亿,仅为今世缘中高端产品销售收入的54%,可见迎驾贡酒的平均单价更低,中高档产品单价仍有升级空间。

可见,公司具备量价齐升的逻辑。

第三,公司中高端产品的产能充足。

自2015年以来,公司产能升级,实现了对更高毛利的中高档白酒的产能扩大。

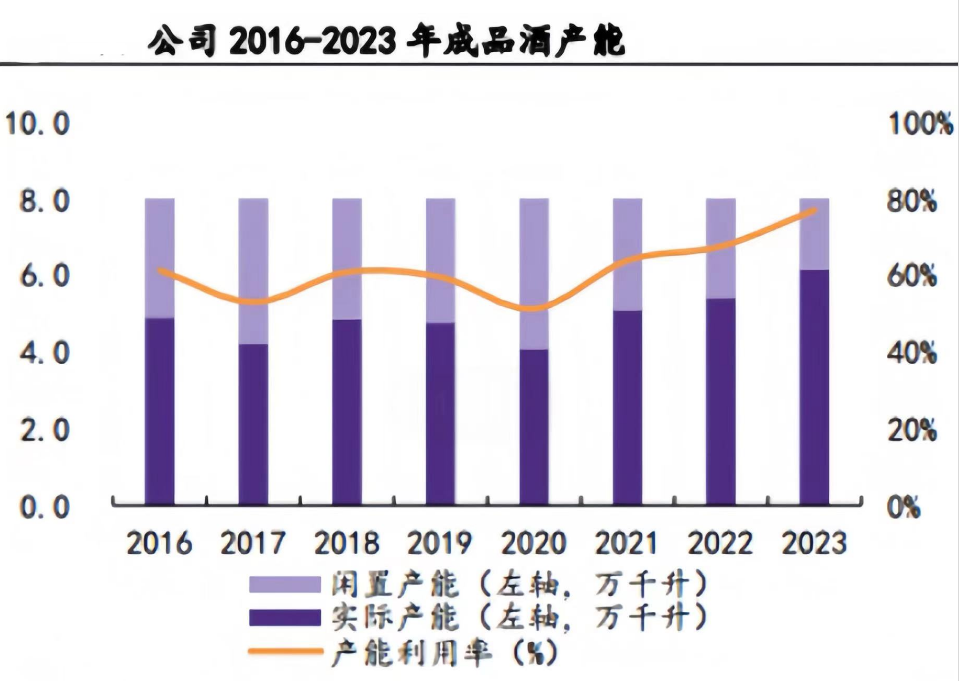

2020年起,公司的实际产能不断增加,产能利用率也呈上升趋势。截至2023年,公司的成品酒的实际产能为6.16万升,产能利用率77.03%,实际产能的复合增长率为3.31%。这展现出了强劲的生产能力,同时,也支撑起公司中高端产品的快速放量。

总之,迎驾贡酒的业绩表现优异,盈利能力和营运能力强劲,产品具备量价齐升的逻辑,成长性稳定且清晰。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !