“尚未完全“做强”,却改走“做大”路线,身陷资金困局的曹操出行真的准备好了吗?

@新熵经授权转载

曾秉持“先做强再做大”战略的曹操出行,如今正在做大的道路上狂奔。

公司官网显示,截至2023年底,曹操出行已在全国51个城市开展运营,多为一线二线城市。今年来新开城数量约20个,多集中于三四线城市的下沉市场。

7月17日,曹操出行推出"粤港专车"服务,用户可在APP下单约车,从广州、深圳、东莞等大湾区核心城市出发,前往香港。

不论是在下沉市场加速圈地,还是推出"粤港专车"服务,不难看出曹操出行正加速点亮业务版图。

针对网约车企“先做大再做强”还是“先做强再做大”的问题,曹操出行CEO龚昕曾在采访中坚定地选择后者。而如今在网约车存量市场饱和,监管呼吁慎入的行业背景下改走“做大”路线,或与公司推进港交所IPO进程有关。

2024年4月29日,曹操出行向港交所递交上市申请,拟募资数十亿港元以进一步扩大业务。

01

成于吉利,困于吉利

创立于2015年5月的曹操出行,是吉利控股集团布局“新能源汽车共享生态”的战略性投资业务。公司港交所招股书显示,在IPO前,吉利汽车创始人、董事长李书福通过旗下公司持有曹操出行83.9%的股份,为曹操出行实控人。早在曹操出行成立之前,滴滴已经率先抢占了国内市场。

彼时,失去了先发优势的曹操出行采取“公车公营+认证司机”的B2C模式,由母公司吉利提供车辆,靠定制车和专职司机模式的差异化路线成功站稳脚跟。

不同于网约车平台传统的C2C模式,曹操出行主要由吉利汽车提供新能源汽车,司机公开招聘培训,以底薪+提成的形式发放工资。

CEO龚昕曾表示,通过定制车战略,曹操出行能够把车辆、能源、车服的成本降下去,同时提升司机和乘客的体验,最终实现健康可持续的、高性价比的服务。

事实证明,背靠吉利,曹操出行的定制车战略走通了。

根据弗若斯特沙利文的资料,截至2023年12月31日,曹操出行在中国24个城市运营着一支约31,000辆定制车的车队,为国内同行业最大的定制车车队。因有吉利汽车背书,使得其他网约车平台难以复刻这一模式。

“公车公营+认证司机”极大程度上规避了传统网约车行业汽车质量、司机素质良莠不齐的弊端,得益于此,曹操出行被评为“服务口碑最佳”的共享出行平台,用户认可度排名领先。

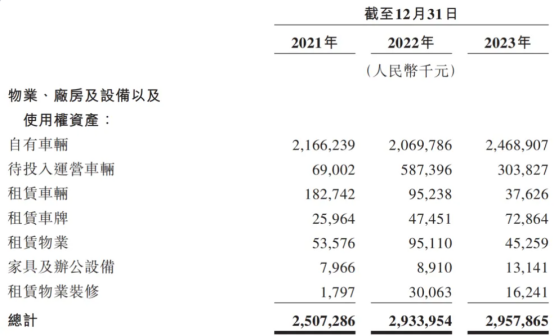

然而,定制车模式注定了曹操出行不可能轻装简行。招股书显示,截至2023年,曹操出行非流动资产中自有车辆价值累计达24.69亿元,较2021年的21.66亿元增加了超3亿元。

(图片来源:曹操出行招股书)

(图片来源:曹操出行招股书)

重资产模式使得曹操出行销售成本高企。2021年至2023年,曹操出行销售成本分别为88.99亿元、79.7亿元和100.52亿元。对比公司2021年至2023年71.53亿元、76.31亿元和106.68亿的营业收入不难发现,曹操出行2021年、2022年的销售成本均高于营收,随在2023年低于营收,但当年销售成本也占据了营收的九成以上。

销售成本包括司机收入及补贴、折旧费用、车服成本及付给运力合作伙伴的佣金等。其中,公司2021年至2023年的折旧开支分别占总营业成本的8.7%、8.2%和6.5%。

在高额销售成本的拖累下,曹操出行毛利率一直以来表现不佳。2021年至2023年曹操出行毛利率分别为-24.4%、-4.4%及5.8%。尽管2023年录得正毛利率,但仍难改整体亏损的现状。据招股书,2021年至2023年曹操出行累计亏损达到70亿元。

02 钱从哪来?开城步子不宜过大

截至2023年,曹操出行的短期债务为52亿元,长期债务为24亿元,而现金及等价物仅有5.8亿元。

尽管如此,但曹操出行要发展就不得不持续进行资金支出。

一方面,曹操出行近年来的交易额中,来自高德、美团、百度等聚合出行平台的占比连年升高,2023年,公司网约车出行服务平台73.2%的交易额都来自聚合平台。基于此,公司向第三方聚合平台支付的佣金也由2022年的3.22亿元增加至2023年的6.67亿元。而可以想见的是,要想继续利用聚合平台的流量优势,这一部分佣金支出将在未来持续存在。

另一方面,在存量博弈形势下,造车、无人驾驶等新的市场增长点爆火,曹操出行也在抢占新兴市场,谋求更高估值。2022年,公司在中国多个城市规模化部署第一代定制车辆枫叶80V;2023年,曹操出行发布定制车品牌曹操汽车,同步发售旗下首款车型“曹操60”。

从曹操出行7月份发布的开城信息中可以看到,其正在大力推进曹操汽车吉利·曹操60同步交付。

公司也在招股书中提出,将把募集资金部分用于投资自动驾驶。2021年至2023年,曹操出行的投资活动现金净额分别为-6.05亿元、-4.31亿元和-15亿元,捉襟见肘的投资活动现金流当前难以支撑公司研究自动驾驶等新兴技术,这也是公司迫切谋求IPO融资的重要原因之一。

随着港股IPO进程的推进,曹操出行也急于增加市占率。

弗若斯特沙利文资料显示,按GTV计算,2023年曹操出行市占率排名第三,但相较于第一名滴滴75.5%的市占率,曹操出行4.79%的市占率明显过低,这也是其急于开拓目前饱和度相对较低的下沉市场的原因之一。

下沉注定了要牺牲一部分客单价,而步子过快也终会将客单价下降的压力转向成本。

2021年至2023年,曹操出行的平台客单价(AOV)分别为24.1元、23.2元、27.3元。公司2022年推出了主打平价网约车服务的曹操惠选,但相较于其他网约车平台,曹操出行在客单价方面,对消费者的吸引力并不占优势。

在招股书中,曹操出行表示,在可预见的未来,预计AOV将保持稳定。这主要是由于对商务和旅行的需求不断增加以及专车出行服务的日益普及,当中考虑到公司向低线城市扩张时AOV的潜在下降情况。然而,在当前供大于求的共享出行市场背景下,曹操出行真能如愿吗?

招股书显示,曹操出行通过IPO募集资金,拟用于支付扩大城市覆盖范围所需的成本及开支。而如今在IPO结果尚未可知的情况下开城,只会加剧公司资金短缺问题。

03 降本增效能否真正破局

面对缺钱的现状,曹操出行近年来一直寻求融资。

招股书显示,曹操出行在IPO前共进行了三次融资,其中,在2018年1月完成10亿元A轮融资,三年后的2021年,公司又完成了38亿元人民币的B轮融资。

对此,CEO龚昕表示,B轮融资将帮助企业在技术研发、业务扩展、服务品质提升、司机群体保障等关键工作上加大力度,从而进一步提升企业竞争力,扩大市场份额。

B轮融资后至今三年时间,曹操出行未再传出成功融资的消息。

谋求IPO融资对于当前的曹操出行来讲,固然是如大旱之望云霓。但从企业长期发展的角度来看,既要开源也要节流,在未成功获得融资之前,曹操出行的当务之急应该是先做好降本增效。

曹操出行的的销售成本主要包括出行服务的司机收入及补贴、折旧费用及车服成本,其中司机的收入和补贴占大头。

曹操出行近年来推出的两款定制车均配备换电功能,其换电架构允许仅在60秒内完成换电,相较于传统电动车,TCO降低了32%-40%。此外公司通过降低维修成本、实施司机安全激励措施以及采用净修计划,减少了保险和维护保养费用。

基于此,公司经调整司机收入及补贴占出行服务收入的百分比由2022年的84.2%下降至2023年的79.1%,同时司机平均每小时收入由2022年的人民币30.9元增加至2023年的人民币36.1元。就数据来看,曹操出行在成本压缩方面有所成效,但84.2%到79.1%,成效并不算显著。

对于未来发展方向,曹操出行也表示将在当前爆火的自动驾驶方面投入精力。目前自动驾驶市场仍为蓝海,除了萝卜快跑已投入运营外,各家车企也在紧锣密鼓以求在新风口下抢占先机。

曹操出行自2020年已开始着手自动驾驶出行服务的研发,但公司2021年至2023年的研发开支分别总收入的2.4%、2.6%及2.0%,占比并不算高且在2023年有所下降。在此背景下,曹操出行能否打败众多市场参与者抢滩成功仍未可知。

市场的终极真谛是逐利。在IPO成功之前找到真正适配的发展路径,才是曹操出行获得资本青睐的好方法。

本文作者可以追加内容哦 !