8月5日,嘉和生物发布公告,将CD3/CD20双抗GB261的大中华区外全球权益授权给TRC 2004,后者“支付数量可观的股权、数千万美元预付款、4.43亿美元里程碑金额,以及个位数至双位数比例的销售分成”。

这份授权对于处于水深火热的嘉和生物来说,是一场及时雨,但除了提到的“数千万美元预付款”之外,嘉和生物的其他权益都尚且在路上。

对于2023年营收为0、亏损近7亿元、现金流仅剩11.65亿元(截至2023年底)的嘉和生物来说,前路依然不够清晰,依然需要努力向前冲。

此次的授权,也让“NewCo模式”再次引发关注。所谓“NewCo模式”,就是通过与海外资本合作成立新公司,在授出产品权益的同时,在新公司中占据一定的话语权。这种模式下保证了在产品成功进入商业化阶段后,仍然能够共享产品的部分收益,同时,也能让授出产品的创新药企减轻“被摘果”的感觉。

在嘉和生物之前,恒瑞医药、康诺亚均通过“NewCo模式”让产品实现出海。

01、业绩0,亏损近7亿,大裁员

嘉和生物成立于2007年。2013年沃森生物斥资2.92亿元拿下嘉和生物63.48%股权。2018年,沃森生物向高瓴转让部分嘉和生物的股权,高瓴成为嘉和生物第一大股东。

2020年10月,嘉和生物在联交所主板上市。

产品管线的计划上,嘉和生物计划是走一条生物类似药、me too、FIC层层递进的路径,但现实总是与理想相悖。

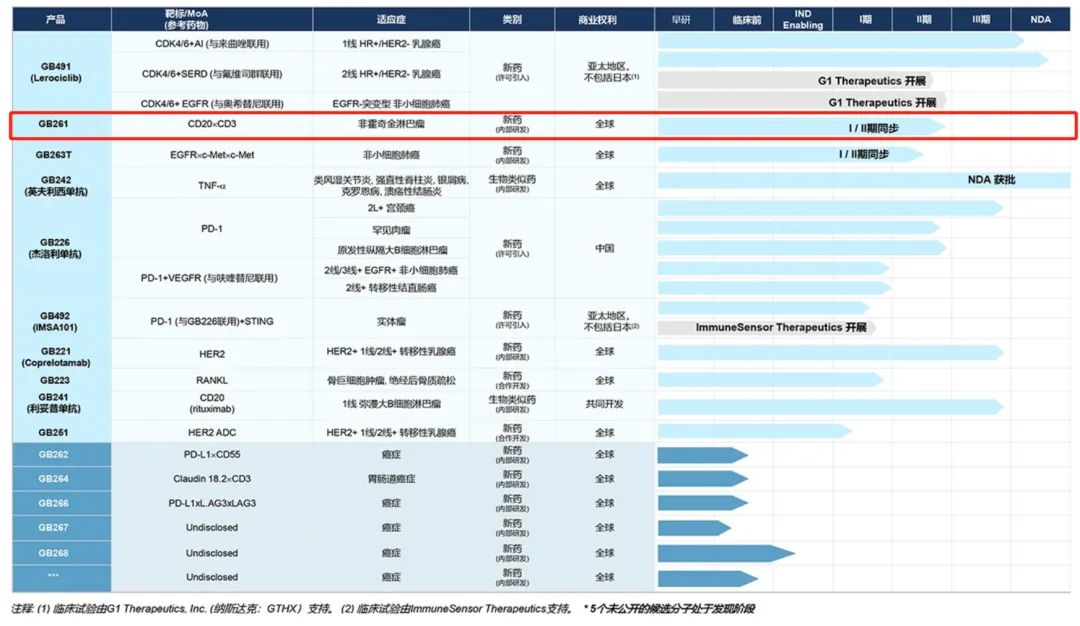

2020年公司上市时,嘉和生物15款在研靶向药物,23个适应症。其中,GB221曲妥珠单抗类似药、GB242英夫利昔单抗类似药、GB241利妥昔单抗类似药进展最快,均已进入临床III期。PD-1 药物(GB226)获得NDA优先审评。

嘉和生物招股说明书管线图

嘉和生物2023年年报披露的管线

但直到现在,也只有GB242英夫利昔单抗类似药成功商业化,提交了Lerociclib(CDK 4/6抑制剂)2个乳癌症的NDA。

PD-1(GB226)则因为冲击复发性/难治性外周T细胞淋巴瘤(PTCL)失败,于2023年6月成为第一个被拒绝上市的国产PD-1。

GB222(贝伐珠单抗)、GB224(IL-6)、GB235(HER2)、GB232(TNF-)、GB263(EGFR×c-Met)直接从管线上消失。

2023年,嘉和生物收益为零;而2022年收益为0.159亿元,主要通过佳佑(GB242,英夫利西单抗生物类似药)的药品销售及按服务收费合约向客户提供研究及制造服务产生的收益。更早之前的2021年,嘉和生物的收益也是零。

2023年,嘉和生物亏损6.752亿元,比2022年7.304亿元的亏损略有收窄。主要得益于研发开支、行政开支、销售开支的减少。其中,2023年的销售开支为零,而2022年嘉和生物尚有0.831亿元,嘉和生物对此解释为商业雇员数量减少。

截止到2023年底,嘉和员工从264人缩减至104人,是上市药企中减员比例最高(60.61%)的一家。而据业内人士透露,2024年第一季度嘉和各个部门继续裁员,只留少部分员工维持公司运营。

截至2023年12月31日,嘉和生物现金及银行结余从2022年底的15.887亿元减少至11.655亿元。

02、卖产品“自救”,股价上涨近10%

嘉和生物迫切需要重新树立投资人的信心。

此次授权消息披露后,截至8月5日收盘,嘉和生物的股价上涨近10%到1.33港元/股,市值达到6.84亿港元。

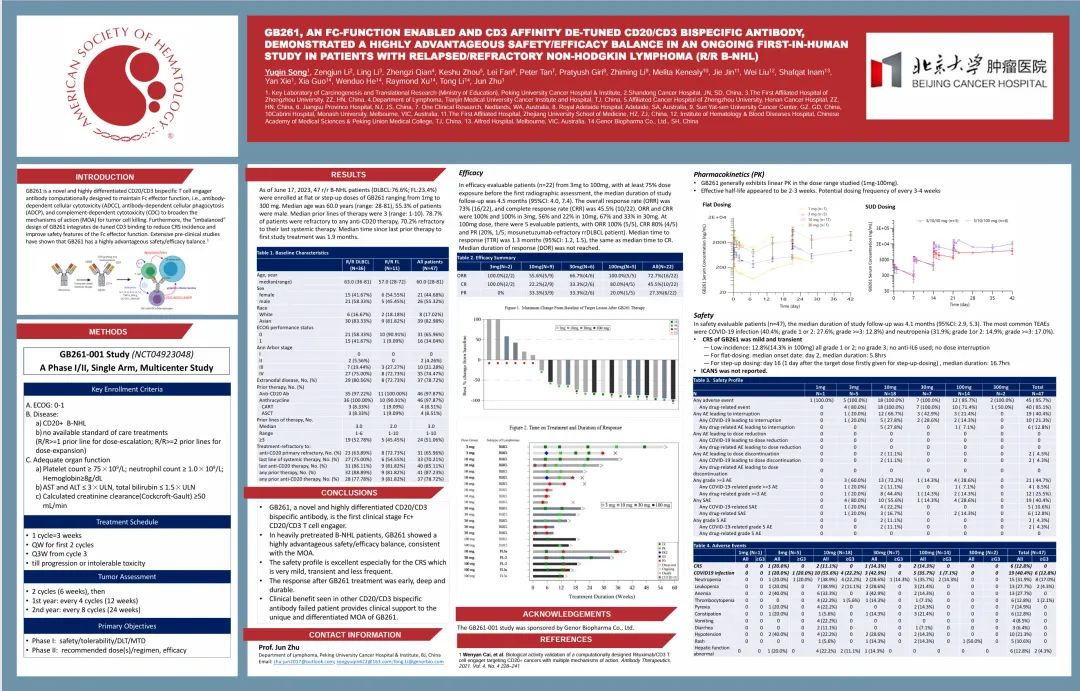

此次交易的产品GB261,是一种新型的高度差异化的CD20/CD3双特异性抗体,是首个临床阶段Fc+ CD20/CD3 T细胞激发剂。

2023年12月9日-12日,第65届美国血液学年会(ASH)会上,嘉和生物以壁报形式展现了由北京大学肿瘤医院牵头的GB261(CD20/CD3) I/II期研究的初步临床安全性和有效性结果。

根据嘉和生物的披露,公司先前已在中国和澳洲成功完成针对B-NHL(B 细胞非霍奇金淋巴瘤)进行的Ph 1/2期多中心研究,在既往接受过多种方案治疗失败的B-NHL患者中,GB261显示出具有高度优势的安全性/有效性平衡。

与其他CD20/CD3双特异性抗体相比,GB261的安全性非常优异,特别表现在CRS为轻度、一过性且发生率较低。GB261治疗后,展示出较早、深入且持久的有效性。在100mg剂量水平下,80%的患者达到完全缓解(CR),且安全性良好。此外,其他CD20/CD3双特异性抗体难治患者的临床获益,为GB261独特和高度差异化的作用机制提供了临床支持。

嘉和生物与TRC 2004的合作将主要集中在探索GB261在自体免疫疾病方面的潜力。

03、NewCo模式,出海的高端局?

近年来,中国创新药将创新资产权益授予海外企业的案例屡见不鲜。但为中国资产受到国际市长重视的同时,对于“外资收割中国优质资产”的担忧也日益加深。

这种争论在2024年开年时异常激烈。

2024年1月,葛兰素史克(GSK)宣布与专注于解决呼吸和炎症性疾病的公司Aiolos达成收购协议,获得该公司唯一管线代号为AIO-001的单抗。为此,GSK将支付10亿美元的预付款和4亿美元的成功监管里程碑付款。

14亿美元的收购金额吸引眼球,但更让国内医药行业人士关注的是,此次GSK收购的Aiolos正是2023年8月与恒瑞达成产品授权的企业One Bio,而Aiolos的唯一管线正是恒瑞当时授权给这家公司的产品SHR-1905项目。而恒瑞与Aiolos达成合作后,仅收获了共计2500万美元的首付款和近期里程碑付款。

当时,很多行业人士痛心疾首,“卖亏了”。

2024年5月,恒瑞医药再次通过授权进行产品出海,只不过这一次,就采用了“NewCo模式”模式。

恒瑞医药将具有自主知识产权的GLP-1产品组合有偿许可给Hercules。Hercules公司于2024年5月由贝恩资本联合Atlas Ventures、RTW资本、Lyra资本联合出资4亿美元创立。在交易完成后,除后续的里程碑和销售分成外,恒瑞医药还将可以作为股东获得产品价值19.9%的权益。

除了恒瑞,康诺亚也采取了这一模式。

2024年7月,康诺亚将两款双抗新药CM512、CM536的大中华区外全球权益授权给Belenos Biosciences。根据协议,康诺亚将收到1500万美元预付款、1.7亿美元里程碑金额,以及特定比例的销售分成。Belenos由医疗专业基金OrbiMed控股,持股比例50.26%,康诺亚全资附属公司一桥香港持股30.01%,康诺亚董事长陈博将加入Belenos的董事会。

“NewCo模式”交易模式在海外跨国制药企业中不乏先例,但在国内确实是比较新的探索。

如今,随着越来越多新案例的涌现,中国公司正在用自己的产品,深度参与全球生物制药行业资本运作,也正式进入高端局。

本文作者可以追加内容哦 !