中远海控最近涨了一波,但我观察这个股票在没涨的时候,就已经被某位煤炭股大V看上了。现在想来,中远海控真是低估啊,之前只是缺少驱动,现在驱动来了。

买煤炭股很多一开始也是奔着低估去的,只是后来碰到了驱动,最终的收益远远超出了这些煤炭股投资者的预期。

价值投资的精髓,就是在股价明显低于价值的时候进行买入,持有至合理或者高估时卖出,在此期间,只要公司不乱搞(价值不出现明显衰减),就可以获利。

很多成长股的价值可能是看不出来的,或者会因为行业政策变化而产生波动,但传统行业的价值却是明明白白写在报表上的。

截至周五收盘,中远海控A股股价对应的市值是2130亿。而在年初的时候,中远海控股价还是10块钱不到,市值不到1600亿。

年初的中远海控是啥样的呢?

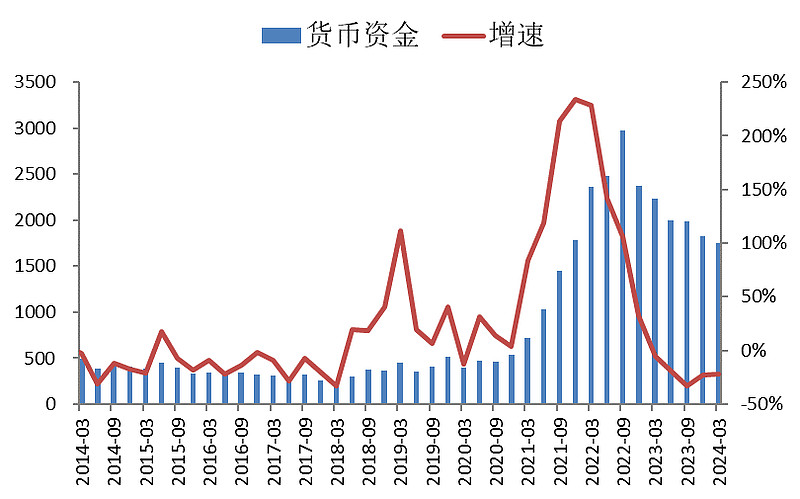

首先是账面现金,去年三季报有1990亿,已经超出了市值。

当然,它肯定有负债。

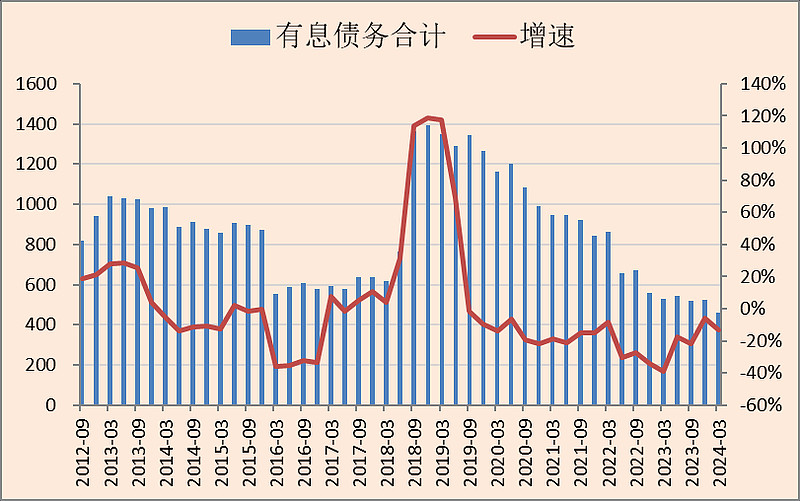

我们看到三季报的有息负债合计是521亿。

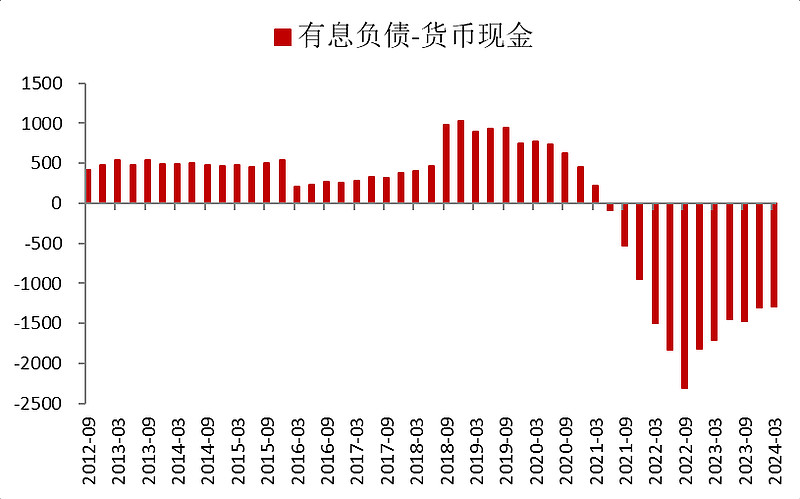

计算可得中远海控在三季度的净现金是1469亿。这都接近市值了,还有大量的固定资产没算呢!

不得不感叹,中远海控在疫情这几年的资产负债表真的出现了逆天的改变,从净负债1000亿变成了最多的时候净现金2300亿,到三季度还有净现金1469亿。

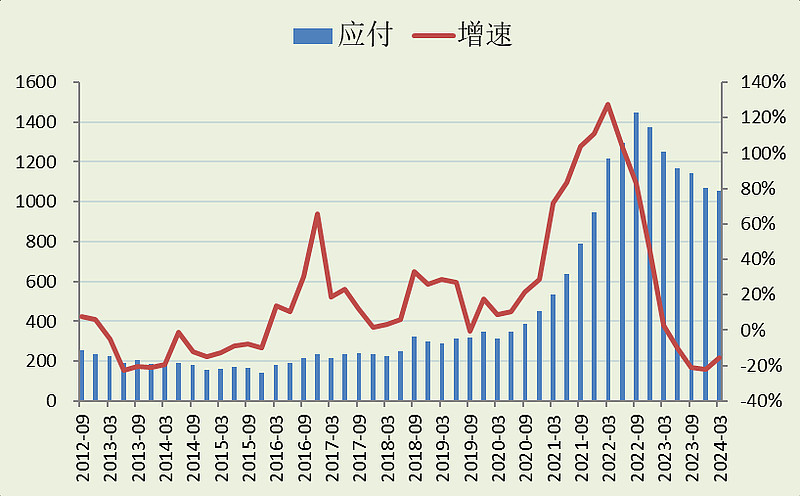

不过,中远海控还有特别大的应付款。

但我们知道,应付款多,说明它占了下游企业的资金。

如果扣掉应付款,中远海控一下子好像看着又没什么投资价值了。

但我们还得算上固定资产,这么多船又不是摆设,都是在赚钱的啊。

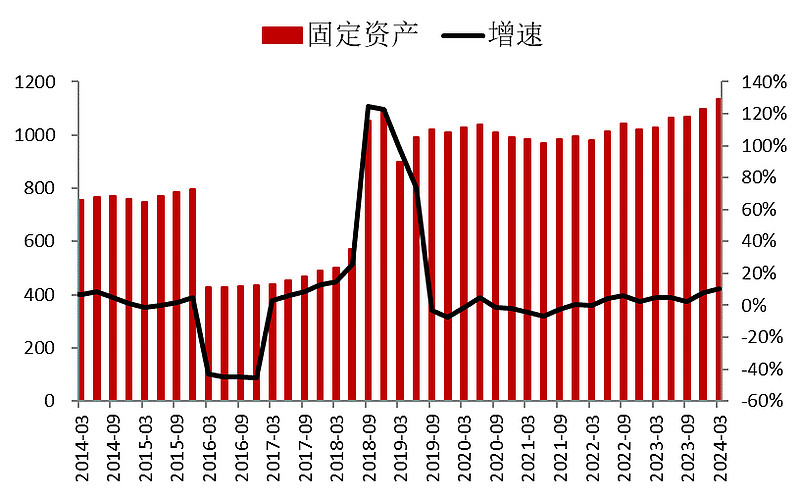

从固定资产上看,我们发现,它的固定资产并没有因为赚了钱而大幅增加。

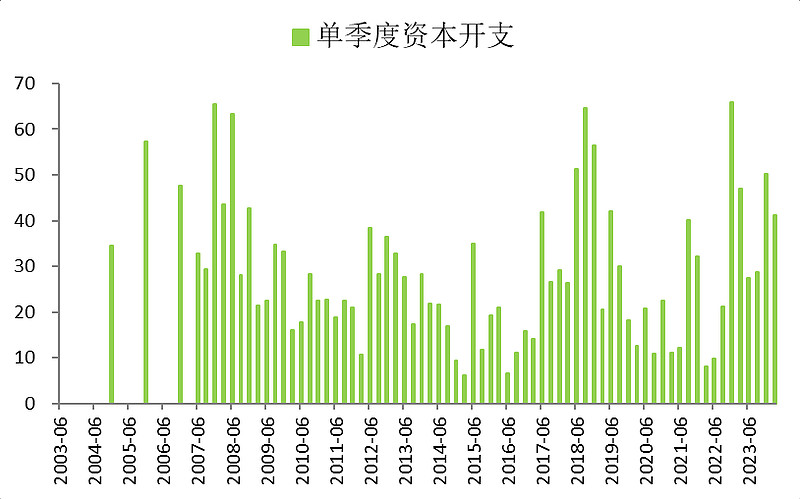

它这两年的资本开支和2017-2018年差不多。

也就是说,它的供给变化不大,不太可能像有些行业在疫情期间赚了钱去大幅扩张,那些行业现在深受产能过剩之苦。但中远海控没有过剩!

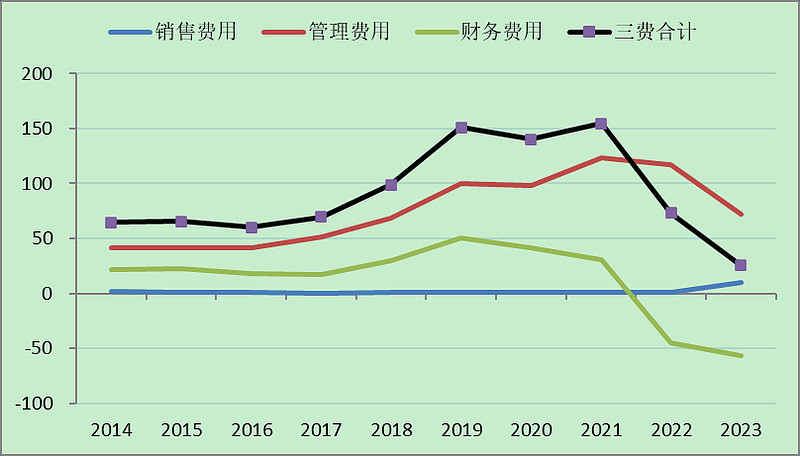

中远海控原先每年50亿的财务费用变成了现在50亿的利息收入。即使现在回到原先海运不赚钱的时候,也多出来了这100亿。

我们假设中远海控的周期底部是原来一年下来不赚不亏,现在保底每年增加了100亿,周期底部变成了赚100亿,周期顶部是每年赚上千亿。那么,当初1600亿的市值,是不是很低估啊。。。

另外就是这公司有点抠,明明那么有钱,分红却不多,这也是估值被压制的原因。

低估不一定就会涨,只能说向下空间不大。要涨的话还需要驱动,这也是之前中远海控低估但一直涨不起来的原因。

但中远海控没有产能扩张,供给端是没有变化的,所以一旦需求端发生变化或者竞争对手的供给端出现问题,那这个驱动就出现了。

$中远海控(SH601919)$

$中国神华(SH601088)$

本文作者可以追加内容哦 !