铜:铜矿供应恢复了吗?$ST盛屯(SH600711)$$寒锐钴业(SZ300618)$$江西铜业(SH600362)$

摘要

矿端的紧张终将传导至精炼环节,但考虑到部分炼厂的现金流、营收以及保供目标,预计明显计划外的减产或将于四季度体现,单月影响量级约为2-3万吨,持续关注矿端供应变化,如近期智利Escondida面临罢工风险,若供应端出现更多减量,则冶炼厂的减产影响或将进一步扩大。

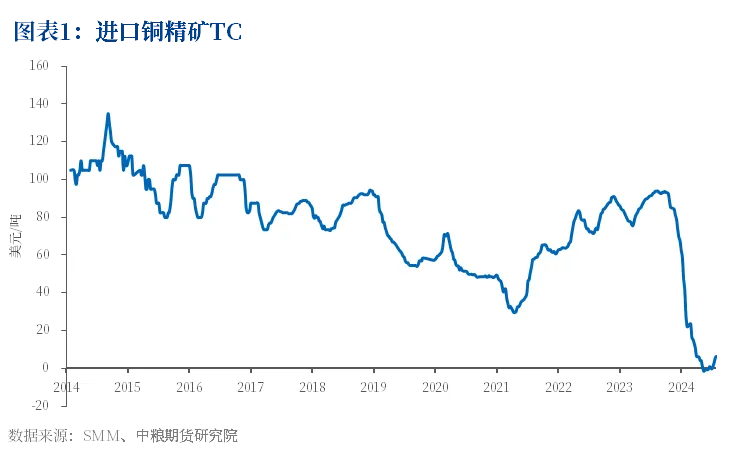

自6月以来,进口铜精矿零单TC小幅反弹,由前期最低-1.4美元/吨回升至当前6.4美元/吨,实际成交价甚至略高于这一水平。TC的持续回升是否意味着铜精矿供需偏紧的格局不复存在,此前的短缺预期是否有所扭转,本文将对其进行简要探讨。

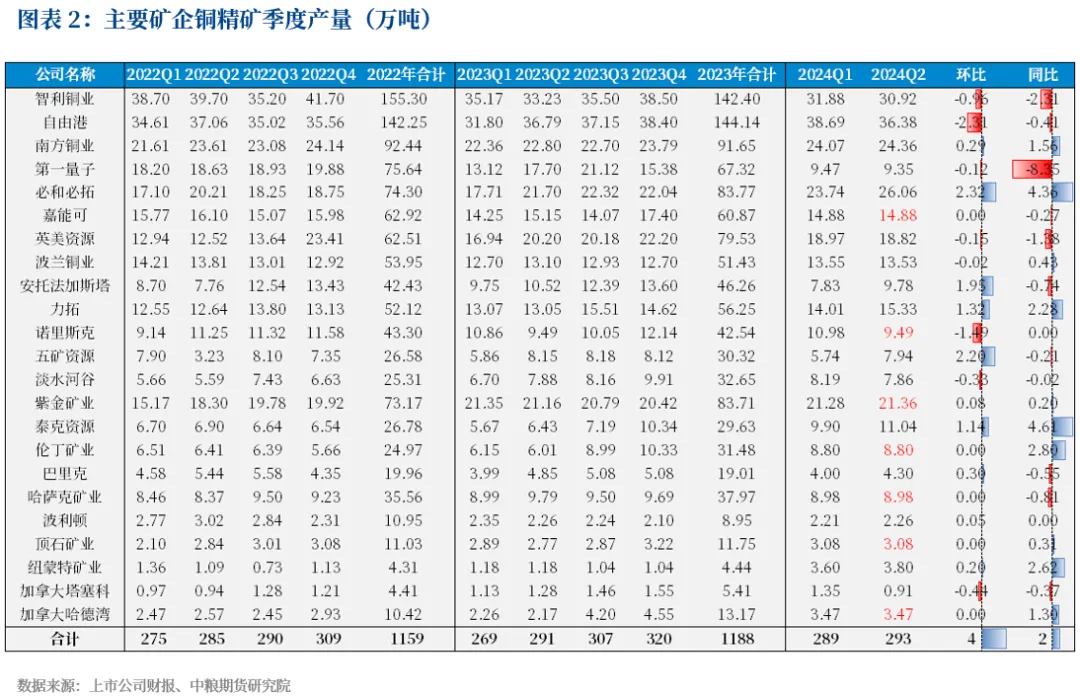

近期各大矿企的半年报陆续出炉,根据已公布的产量数据,今年二季度样本矿企铜精矿产量同比增加仅2万吨,增量相较于一季度的20万吨显著放缓。其中,贡献减量的矿企主要是智利铜业、英美资源以及第一量子,前二者产量均因其自有矿山的品位下滑而受到影响,第一量子则是因其巴拿马铜矿于去年底停产所致(年内复产概率极低);暂不考虑并购公司的前提下,贡献增量的矿企主要是南方铜业、必和必拓、力拓及泰克资源,其中Escondida的矿石品位提升使得必和必拓及力拓均有受益,而泰克资源更多的增产来自于其Quebrada Blanca二期项目。整体上,上半年样本矿企铜精矿产量较去年增加约22万吨,增量低于预期。

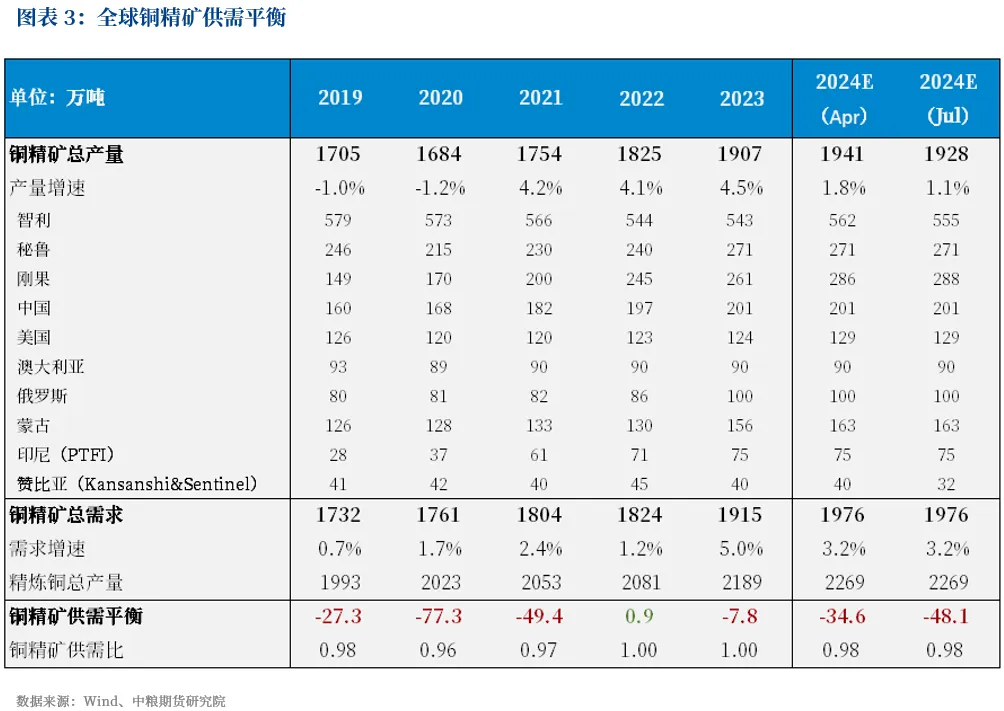

在最新调整的铜精矿年度供需平衡表中,相较于4月,下调智利产量约9万吨,主要因智利铜业旗下矿山品位大幅下滑,但部分被MMC与Capstone共同拥有的Mantoverde铜矿生产的第一批铜精矿增量所抵消;小幅上调刚果产量约1.5万吨,主要因紫金矿业旗下Kamoa-Kakula三期提前建成(较预期提前一季度),但其增量被二季度Commussas铜矿暂停生产(预计影响1万吨)所抵消;下调赞比亚铜矿产量约8万吨,主要因当地持续干旱而导致电力供应被迫削减。

调整后,全年铜精矿产量同比增加约21万吨,增速由前一年的4.5%快速下滑至1.1%,可见,铜精矿供应端并未显现恢复迹象。铜精矿需求方面,国内外冶炼厂并未出现明显减产信号,全年铜精矿需求量维持4月预期,较前一年增加61万吨,增速同样有所放缓,由5%下滑至3.2%。由此,在供应端未有较大增量、需求端有所维持的预期下,全年铜精矿供需平衡日益趋紧,由Q2预期缺口为35万吨扩大至48万吨, 铜矿供需紧张局面并未扭转。因此,对于近期TC的反弹,更多是国内冶炼厂控制采买节奏、阶段性降低对铜精矿的需求所致,但因冶炼厂依然有备货需求,预计TC持续上行的空间相对有限。

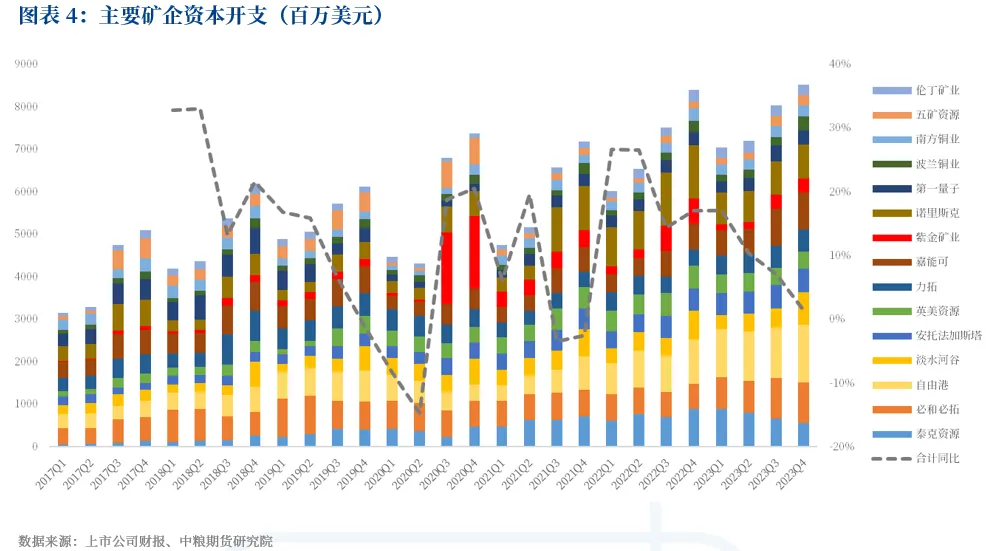

铜矿供需短缺的困境下,要再平衡当前持续扩大的缺口,一方面是降低冶炼厂快速扩张的产能产量从而降低对矿端的需求,另一方面是新建、扩建更多的矿山项目从而增加矿端的供应。目前来看,近两年来,受制于海外利率持续高企导致融资成本上升、叠加铜价并未长期处于相对高位来给出企业足够的内部收益率,样本矿企的资本开支增速逐步下滑,且基本以维持性资本开支为主。正常情况下产能滞后资本开支约3-5年左右,长期来看(2026-2028年),铜矿供应端的潜在问题将持续存在。

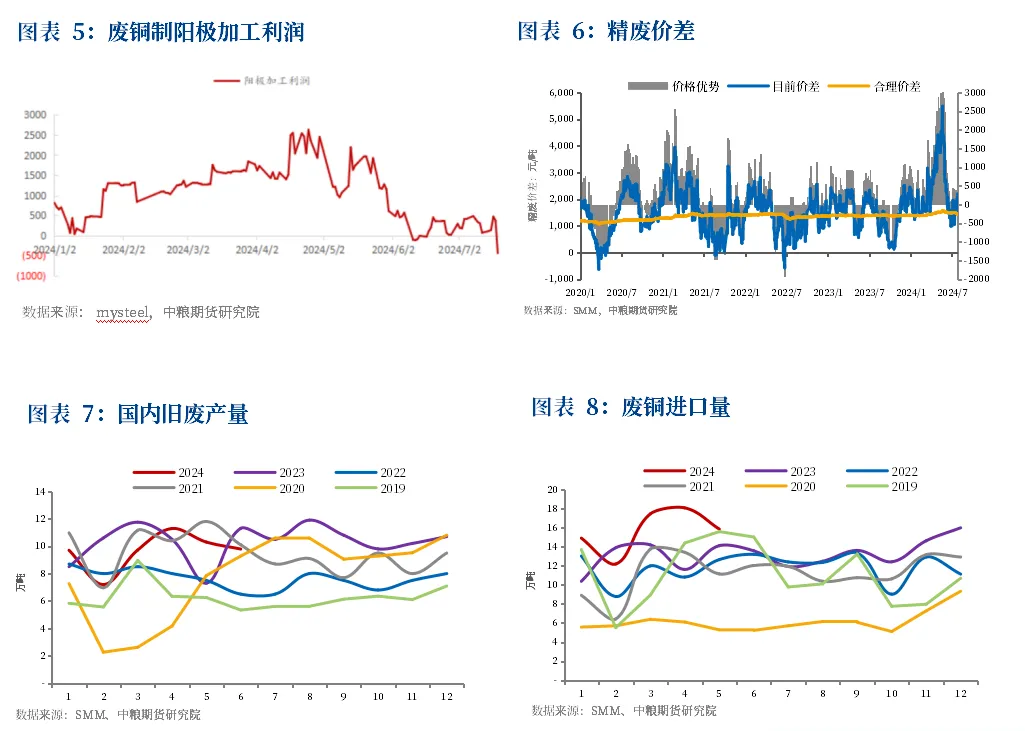

根据前文所述,铜矿供需偏紧格局贯穿全年,冶炼厂面临较大的原料采购压力。然而上半年,受益于精废价差的快速拉大,废铜优势日益突显,冶炼厂更倾向于采购废铜制粗铜、阳极等作为生产原料,从而降低对铜精矿的需求。由此,上半年冷料需求骤增,废铜制阳极加工利润持续攀升至高位,推动废铜供应量增加,冶炼厂原料相对充足。然而,伴随6月铜价大幅回落,精废价差快速收敛,废铜制阳极的加工利润持续下滑至亏损,冷料优势荡然无存。同时,上半年“反向开票”举措推广后,部分企业税收成本上升,给废铜的供应增添了更多的不稳定性。由此,预计下半年废铜整体的供应并不如上半年那样充足。

综上,全年在铜矿供应难有增量、需求有所维持的预期下,铜矿供需缺口不断扩大,叠加作为原料补充的再生铜难以持续供应,冶炼厂的原料采购压力显著增加。矿端的紧张终将传导至精炼环节,但考虑到部分炼厂的现金流、营收以及保供目标,预计明显计划外的减产或将于四季度体现,单月影响量级约为2-3万吨,持续关注矿端供应变化,如近期智利Escondida面临罢工风险,若供应端出现更多减量,则冶炼厂的减产影响或将进一步扩大。

徐婉秋 中粮期货研究院 有色资深研究员 交易咨询号:Z0019515

本文作者可以追加内容哦 !